- 城市:全国

- 发布时间:2018-09-12

- 报告类型:市场报告

- 发布机构:克而瑞

在2016年以来的楼市高热中,众多城市去库存任务完成,新房消化周期也下降至低位,甚至部分城市出现了周期性的无房可售现象,商品房市场亟需“补库存”。在楼市的带动下,土地市场规模也随之扩容:2018年以来,土地市场成交量同比持续走高,月度成交建面和成交金额同比平均涨幅分别为37.4%和34.4%,除2月、4月成交体量稍有回落以外,其他月份的成交体量都达到20000万平方米左右;成交均价则主要在波动中平稳运行,整体来看没有明显上涨,但三四线城市的成交楼板价持续显著走高,上半年土地市场处于热度轮动、持续量增的状态。

但在7月份,土地流拍开始更频繁地出现,仅从一二线城市数据来看,7月份流拍土地数量就达到69幅,其中郑州、乌鲁木齐、太原等城市流拍现象最为严重,此后苏州、宁波等东部热点城市也出现了土地流拍的现象,土拍市场一时间风声鹤唳,市场似乎出现急速转冷。

1.现象概述:一二线7月流拍数量剧增,北方城市流拍更多

7月份热点城市土地流拍现象频繁出现,引起较多人对于土地市场是否“转冷”的讨论,总体数据显示,2018年截至8月20日一二线城市共产生了245幅流拍地块,而2017年全年也仅有258幅土地流拍,可见2018年土地流拍情况的确明显加剧。一二线严控楼市、金融政策收紧等原因都导致了企业在拿地资金方面的紧张,而一二线地市的诸多限制则也加大了拿地难度,以下将通过对流拍土地的地域、时间分布对土地流拍情况进行进一步分析。

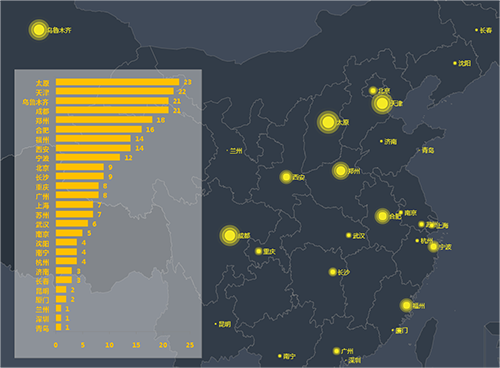

1.1 空间分布:“囤地大户”城市更易流拍,太原成为典型

2018年截至数据统计日期为止,CRIC重点监测的一二线城市中,发生土地流拍的城市达到27个,共产生245幅流拍地块,按照地块流拍的城市分布情况来看,整体呈现北方城市流拍多余南方城市、内陆城市流拍多于沿海城市的特征。

流拍幅数最高的城市是太原,太原2018年流拍地块已经达到23幅,此外天津、乌鲁木齐和成都的流拍地块幅数也在20幅以上;流拍量在10幅以上的城市还有郑州、合肥、福州等,值得一提的是,沿海地区仅有福州、宁波两市的流拍幅数在10幅以上,流拍土地幅数较多的城市大部分为北方城市,且位于内陆地区。

结合这些城市2018年土地成交幅数情况来看,太原、天津和乌鲁木齐2018年至今为止成交土地幅数分别为38、78和73幅,而土地成交幅数最多的郑州,流拍幅数为18幅,此外成都、西安、杭州、青岛等城市2018年都成交了较多幅地块,但青岛、昆明和杭州的流拍幅数分别仅有1、2、4幅,说明城市土地成交幅数多并不意味着流拍土地幅数越多,土地流拍更多的与拿地企业对当地的市场预期和项目盈利预测有关。

流拍幅数最多的太原从去年6月以来市场上涨势头明显,已有限购的传言,虽未正式落地执行,但银行方面已经开始收紧对外地客户的审核,对市场产生了一定的影响;加之早已进驻的老牌开发商如万科、恒大等在太原已有大量囤地,当前市场以去化囤货为主,对新拿地的需求较低;总体来看投资商目前对太原的投资态度相当谨慎,一方面由于政策走势,另一方面由于企业自身资金周转困难。

图:2018年流拍土地分布(幅)

数据来源:CRIC整理(数据截至2018.8.20)

1.2 时间趋势:7月流拍达到巅峰,8月有所趋稳(略)

1.3 竞争强度:企业竞争积极性减弱,平均溢价率降至13%(略)

2.地块特征:近中心地块流拍概率较低

一般来说土地流拍主要由于企业对当前市场情况持谨慎态度,地块本身条件未达到企业“必须获取”的程度。在这样的大环境下,我们从地理位置、地块建筑面积和地块容积率三个可以量化的维度对地块自身条件进行考量,统计了2018年以来流拍地块距离市中心的远近,以及与成交地块相比在建筑体量和容积率两方面占比的不同进行对比,可见远郊、大体量、低容积率宅地均是流拍地块的特征。

2.1 地理位置:市中心5km以内地块依旧抢手,10km以外远郊更易流拍

首先我们以城市市政府作为每个城市“中心”的定位,虽然有些城市在发展阶段市政府从老区搬迁至新区,但一般受到这样利好的带动,企业也会紧跟脚步进驻新区,市政府周边的各方面配套水平均较好。

计算了所有流拍地块与其所在城市市政府的直线距离,发现流拍地块主要产生在距离市中心10公里以外:一二线城市2018年以来的流拍地块中,在市中心方圆5公里内的仅有19幅,将距离拉长到市中心5-10公里内的流拍地块的数量则大幅上升,达到45幅;而在距离市区10km范围以外,地块流拍数量则更加显著增加,距离在10-20km、20-50km范围内分别有69幅、74幅地块流拍,距离市中心50km以外的地方则已经到城郊,位置较为偏远,共有38幅地块流拍,这种距离市中心较远、又有地块频繁出让的区域主要为西安的西咸新区、郑州航空港区、北京密云区等。

从流拍地块到市中心的距离来看,在市中心5-10km距离内流拍的地块密度较大,这个区域范围内配套水平较优,在一二线城市内10公里的距离并不算远。地块处于这个范围仍可以算是地理条件优越,但依旧频频出现的土地流拍,说明业内对板块预判愈发的谨慎而细致。

图:2018年流拍地块距各城市中心距离(以市政府为准)(单位:km、幅)

数据来源:CRIC整理(数据截至2018.8.20)

2.2 规模因素:小体量项目快周转较受青睐,中大体量项目更易遇冷(略)

2.3 流拍类型:流拍地块更集中于容积率在3以下宅地(略)

3.微观因素:板块未来预期更重要,附加出让条件压缩利润空间

地块自身条件外,地块所处的市场环境也是影响地块成交的重要因素,本章主要通过对流拍地块所处的板块在2018年1-7月的供求关系、成交土地楼板价、成交土地总价三方面进行分析比较,对比成交地块与流拍地块的差异。

3.1 供求因素:现阶段板块供求比影响较小,未来市场潜能是关注重点

流拍地块的分布具体到板块来看,共分布在27个城市的140多个板块,我们梳理了其中1-7月份有供求数据的板块共97个,其中供求比在1-2之间的板块占比最高达到37%,其次0.5-1、0.5以下两个区间内的板块占比分别为32%和23%,供求比在2以上的板块共占8%。流拍地块所处板块中,有超过一半的板块其实处于供求关系相对稳定、甚至供不应求的阶段,可见板块内的供求情况对地块是否流拍影响甚微,确切地说,企业在选择拿地的时候更加注重的不是当下的市场情况,对未来的价格预期、区域未来发展潜力更加关注。

其中有部分板块,从供求关系上来看处于极度不平衡的状态,供应远大于成交:合肥包河区葛大店板块1-7月商品房仅有44套成交,成交面积1803平方米,6月份该板块内金隅大成郡项目获取两张预售证,共152套房源,预售证面积达到1.8万平方米,但该项目目前仍未有交易数据,导致整体供求关系急剧不平衡;此外供求比较大的板块还有太原迎泽区郝庄板块、尖草坪区迎新街板块和小店区太榆路板块,深圳南山区前海板块6月份也流拍1宗商业用地,从板块供求来看,6、7月份前海国际能源金融中心、前海嘉里中心都有较多的商办供应,区域内也主要以商办的成交为主,供求关系暂时处于不平衡的状态。

供求比在0.5以下的板块主要来自天津和西安,天津塘沽区胡家园板块、上北生态区板块1-7月的供求比分别为0.31和0.11,胡家园仅有中建城项目有所供应,供应面积达到4.1万平方米,但板块内成交较为积极,1-7月共成交13.28万平方米,成交套数超过1300套,2幅撤牌地块起拍楼板价在4800元/平方米左右,与板块的成交均价之间尚有较大的价差(胡家园板块1-7月商品房成交均价约1.2万元/平方米,并且目前还存在一二手房价格倒挂的现象,目前挂牌二手房均价更高),如果未被撤牌应该能够顺利成交。

图:2018年流拍土地所处板块商品房供求情况分布

数据来源:CRIC

3.2 利润空间:低楼板价地块流拍同样常见,利润被隐形成本压缩(略)

3.3 投入资金:低总价地块流拍占比近半,“小钱也要花到刀刃上”(略)

3.4 小结:楼板价或总价过高地块共占6成(略)

4.竞拍意愿:过半板块溢价率回落,但实际楼板价仍涨多于跌

对比2017年1-7月和2018年1-7月重点监测城市的板块成交数据来看,超过半数板块溢价率出现回落,占比达到54%,而溢价率上升的板块仅有28%,溢价率维持不变的板块(主要均为零溢价成交)有18%。但从楼板价变动情况来看,地价上涨的板块仍是大多数。

4.1 高溢价板块:热点城市低价区县最易现高溢价

虽然溢价率整体下调显著,但仍有不少高溢价的地块成交,聚焦到2018年成交溢价率高的板块来看(在此选取了25个溢价率高于100%的板块),这些高溢价板块的平均溢价率同比都有较大幅度的上升,平均涨幅达到85个百分点,且溢价率高的板块楼板价同比也基本表现为提升,说明这些板块市场仍处在上行阶段,前景相对优越,仅有4个板块的楼板价是同比下降的。

从板块分布来看,溢价率最高的25个板块大部分都分布于二线城市,尤其合肥、西安和宁波,但这些高溢价板块都主要分布在城市的下辖区县或县级市,并不是城市核心区域的板块,如合肥长丰县、巢湖市、肥东县等,二线城市的区县是最容易出现高溢价地块的区域。

4.2 低溢价板块:多集中于郑州、烟台、青岛,过半板块楼板价依旧上涨

从低溢价板块来看,我们从2018年1-7月成交土地幅数在10幅以上的板块中相应地选取了溢价率最低的25个板块,这些板块的溢价率同比均有大幅度的下滑,平均降幅为33个百分点;平均楼板价方面,25个板块中有11个板块楼板价同比下降,14个板块楼板价同比上涨,也就是说虽然溢价率降低,较多板块甚至以0溢价成交,但是平均楼板价同比主要还是表现为上涨,这些板块土地价格并未实质性下滑。

总体来看,1-7月成交溢价率较低的这些板块土地成交楼板价均在低位,溢价率最低的15个板块,楼板价均值仅有2007元/平方米,楼板价最高的板块地价也仅有3764元/平方米,这些低溢价、地楼板价板块主要集中于郑州、烟台和青岛三市,且同样以郊县为主。

5.总结:行业预期变化催生地价“磨合期”,后续流拍率将逐渐回落

7月份一二线土地市场的流拍数量达到峰值,加之溢价率滑落至最低位,的确反映了当下地市指标转冷的客观事实。通过对流拍和成交土地的对比分析,可见具有“近郊”、“地价房价差较大”、“低总价”等优质标签的土地同样频频出现流拍,虽然不少流拍个案在配套建设、周转速度等方面确实存在比较严厉的限制,但这些限制和问题在往年同样存在,如苏州在2016、2017年同样拍出了不少的高溢价现房销售宅地。2018年土地流拍率的上升,究其原因还是行业预期发生转变,但供地价格依旧维持了2016、2017年的惯性,导致地方政府和企业迎来了新的地价“磨合期”。

行业预期方面,业内对于未来新房市场预判的转变,主要由于在长期的限价、限售等严格措施调控下,不少缺少“一二手价格倒挂”利好的近郊新城板块开盘去化率降低,导致消化周期拉长,且限价措施压缩了新房项目的未来利润空间,从企业角度,对拿地价格也更加敏感。不过从地价变动情况来看,目前各板块依旧是涨多于跌,说明市场预期还是平中有升,谈及全面回落依旧言之过甚。

因此对于未来还是不必过分悲观,一方面今年以来土地市场持续高位运行,在供应量、成交量上升的大前提下,流拍数量增多符合客观规律,另一方面从8月份表现来看,一二线城市的整体土地流拍幅数为50幅(快报数据),虽然流拍情况仍比上半年严重,但相对7月份的流拍幅数已经显著回落,流拍现象有所趋缓,且大部分板块的土地价格也在持续上升,市场对未来信心仍未实质性趋冷。在政府与企业对土地价格方面进一步的磨合后,预计未来一段时间流拍幅数会从相对高位缓慢下行,土地市场也应当会迎来更加平稳、理性的运行。