- 城市:全国

- 发布时间:2019-05-10

- 报告类型:企业监测分析

- 发布机构:克而瑞

研究员/朱一鸣、贡显扬、汪慧、李丹

2018年,上市房企盈利能力在经历了2015、2016年的利润率低潮后稳步回升。虽然近年来房企竞争加剧、盈利空间不断受到挤压,但受益于行业销售规模增长、集中度提升以及收并购红利,我们认为短期内规模房企整体的盈利能力将维持在目前较高的水平。从长期来看,房企的盈利依然更取决于房企自身的运营管控和成本控制能力。同时,房企也更需要通过产品系标准化、升级产品品质等途径,以产品力打造提升产品溢价。

一、2018年行业整体盈利能力维持在较高水平

1.176家上市房企营收规模同比增长27.6%

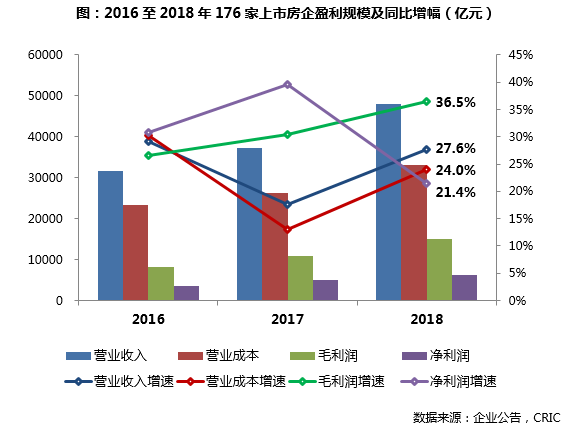

近年来,中国房地产行业整体销售规模增长显著,规模房企集中度不断提升。在销售规模增长的同时,行业整体的结算收入和盈利规模也随之稳步提升。特别是随着今年初大量的收并购项目逐步进入结算周期,2018年176家典型上市房企的总体营收规模同比增长27.6%至47972亿元,增速较去年同期提升近10个百分点。2018年总体营业成本33066亿元,同比增长24%,增速略低于营业收入。

同时,2018年行业整体的各项利润指标也保持增长。176家上市房企2018年实现毛利润总额14905亿元、净利润总额6291亿元,分别同比增长36.5%和21.4%。其中,营业收入与毛利润的增速均较2017年进一步提升,且保持在近年的较高水平。值得注意的是,2018年行业整体的净利润规模增速较前两年有明显放缓,表现出了与营业收入和毛利润不同的走势。这主要是因为:1、2017年部分企业如融创、富力、中海的其他收入调整项金额较高(收购附属公司、业务合并收益等),拉高了去年行业整体的净利润规模;2、2018年规模上市房企的投资物业公允价值变动项较2017年相对稳定,也会在一定程度上影响净利润的规模增速。

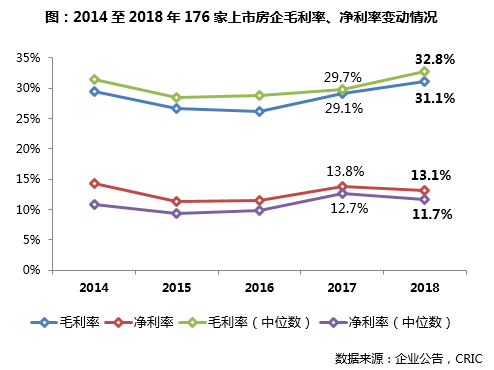

2.加权平均毛利率进一步回升至31.1%、净利率微降

在经历了2015、2016年的利润率低潮后,房企盈利能力自2016年以来稳步提升。2018年,176家上市房企毛利率的加权平均值和中位数分别达到31.1%和32.8%,较2017年同期分别增长2个和3个百分点。行业整体的毛利率表现已回升至2014年的较高水平。同时,176家上市房企净利率的加权平均值和中位数分别达到13.1%和11.7%,虽然比2017年有一定回落,但较之2015、2016年也相对较高。

我们认为,虽然在“坚决遏制房价上涨”的政策背景下,房企盈利空间受到挤压。但受益于行业销售规模增长以及行业集中度提升,以及土地市场中存在的低价收并购机会,短期内规模房企整体的盈利能力将维持在目前较高的水平。

而在未来收并购红利弱化后,房企的盈利依然将更取决于企业自身的运营管控和成本控制能力。同时,在目前行业竞争加剧的市场环境下,房企也需要通过产品系标准化、升级产品品质等途径,以产品力打造提升产品溢价。

二、64家典型房企中,21家净利率高于15%

随着行业集中度的不断提高,房企利润分化现象也在加剧。在此背景下,我们对64家行业典型上市房企进行了重点分析,更聚焦地反映行业的盈利表现和走势。

1.营收与毛利规模稳步扩张,未来盈利可持续

2018年,受益于行业集中度上升的红利,64家典型上市房企 结算规模稳步增长,总营收42401亿元,较2017年增长30.9%;实现毛利润12719亿元,同比增长40.4%;净利润为5582亿元,同比增长31%,增速有所放缓。整体来看,64家行业典型上市房企的营收和盈利表现维持在较高水平,并略强于行业整体。

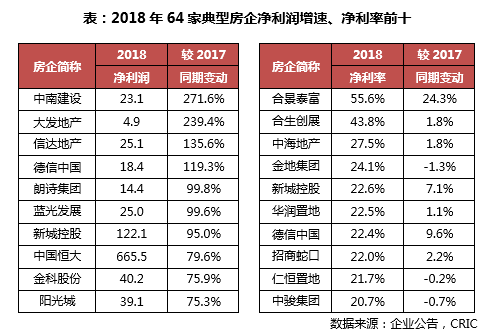

利润规模增长上,64家典型房企有11家净利润增幅超70%,表现突出。其中龙头房企恒大,在“规模+效益”发展模式下,实现双增长,营收规模同比增长49.9%至4622亿元,稳居行业首位,实现净利润665.5亿元,增速达79.6%。此外,中南建设以地产与建筑双轮驱动,盈利水平实现量的跨越式增长,净利润涨幅达271.6%,增速居行业之首。

从盈利能力来看,64家典型房企的加权平均净利率为13.2%,与2017年持平。同时,64家典型房企中有21家净利率高于15%,TOP10房企中华润置地、新城控股、中国海外发展净利润均超过20%,且较2017年进一步改善。特别是新城控股,凭借高效的成本控制和运营管理,净利率达到22.6%,大幅提升7.1个百分点,盈利能力继续保持在行业高位。

(略)

2. H股上市房企整体盈利能力高于A股(略)

三、收并购项目逐步进入结算期,合作开发影响房企利润表现

1.行业竞争加剧,房企合作开发趋于常态化

近年来,房企通过收并购获取项目、合作开发的比重逐渐增加,房企之间合作开发成为常态。从销售权益榜的数据也可以看出,近年来规模房企销售权益占比下降已成为趋势。一方面,项目收并购及合作开发成为规模房企获取土地资源的重要途径,有利于房企实现规模扩张。另一方面,随着2018年初以来大量的收并购项目逐步进入结算周期,根据房企合作项目的操盘并表与否,合作开发增加对房企利润规模和盈利能力的影响也表现得更加明显。

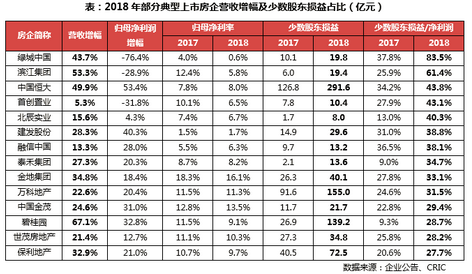

(1)合作并表项目带动营收规模增长,少数股东损益占比提升

在大部分合作开发项目中,主要会选择由项目的操盘方、实际控制方进行并表。对于规模和品牌上市房企而言,合作开发中操盘并表项目的增加在房企盈利上主要表现为营收规模和毛利润的增长。同时,合作项目并表会导致少数股东损益及其占比提升。相应的,归母净利润和归母净利率可能会出现增速放缓或下滑。

2018年,碧桂园、恒大、万科三家龙头房企营业收入实现高增长,少数股东损益也同比大幅增加,少数股东损益占净利润的比值均较2017年有明显提升。泰禾2018年少数股东损益达13.6亿元,少数股东损益占比较2017年有显著提升。而绿城等企业由于代建业务较多,2018年在营收规模和少数股东损益保持增长的同时,归母净利润和归母净利率均较2017年有所降低。

(2)非并表项目带动投资收益增加,归母净利润及盈利能力提升

同时,不少规模房企在项目合作开发中,也有部分合作项目非并表。由于非并表的合作项目在利润表中以权益法进行核算,所以对于这些房企而言,非并表合作项目的增加最终表现为对联营及合营企业投资收益的增长,相应的也会带来归母净利润的提升。特别是对于中小规模房企而言,增加非并表合作项目的比例可以显著提升自身的归母净利润水平及盈利能力。

2018年,部分房企营业收入及毛利率增长放缓,但归母净利润及归母净利率仍然增长,这与非并表合作项目的结算有很大关系。(略)

2.出售附属公司等非主营业务收入对房企盈利影响较大(略)

3. 64家典型房企中34家房企投资物业重估收益占比上升(略)

4.整体销管费率略有提升,部分规模房企成本管控成效显著(略)

总结:我们认为,目前行业整体销售规模增长,规模房企集中度不断提升,短期内行业盈利能力将维持在较高水平。未来在收并购红利弱化、房企盈利空间受到挤压的背景下,房企的盈利水平将更决定于企业自身的运营管控好成本控制能力。同时,在行业竞争加剧的市场环境下,房企也需要通过产品系标准化、升级产品品质等途径,以产品力打造提升产品溢价。