- 城市:全国

- 发布时间:2020-02-21

- 报告类型:市场报告

- 发布机构:东方金诚

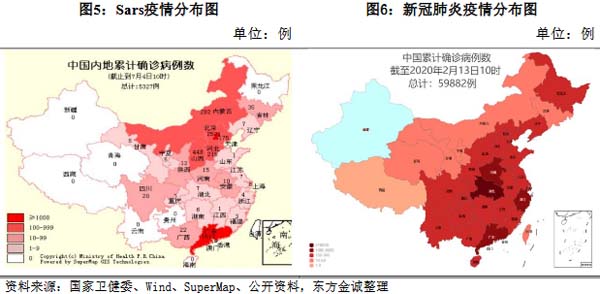

相较于2003年的SARS疫情,当前房地产行业所处的发展阶段不同,市场环境差异较大,此次新冠肺炎疫情对房地产行业在需求和投资端的影响程度可能更大,同时也对房企提出了更大挑战。报告对新冠肺炎疫情发展进行三种假设:基准情境,预计新增肺炎确诊人数在2月下旬出现峰值后下降,疫情将于4月结束;情境二,预计春节复工后疫情反复,疫情延续至上半年结束;情境三,疫情会持续至下半年甚至更长时间。基准情境下,短期内货币政策和行业调控政策边际宽松可期,未来随着疫情得到控制,回款力度加大、扩张节奏放缓、业绩正常释放下,2020年房企信用风险整体仍将稳定。情境二、三下,房企开复工、销售、回款及结转进度均将受到冲击,高周转型及土储集中于湖北省内的房企信用风险更大。

一、SARS复盘

SARS疫情对房地产行业影响较小,参考意义有限

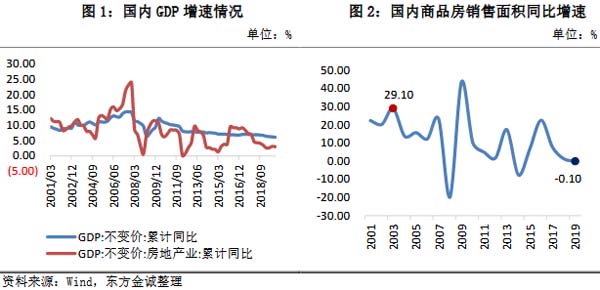

2003年的SARS疫情期间,国内经济处于快速发展时期,GDP增速呈快速增长趋势,2002年国内GDP同比增长9.1%,较2019年高出3.0个百分点。同时,房地产行业亦处于高速发展阶段,市场需求相对旺盛,2002年国内商品房销售面积同比增长20.2%,而2019年增速为-0.1%。此外,由于新冠肺炎的传染性高于SARS,此次新冠肺炎疫情波及范围及人数远超SARS,SARS经验对当前市场情绪面的变化具有参考意义,但对市场影响及后市分析参考意义有限。

从具体影响表现来看,2003年3月至5月上旬为SARS疫情的集中爆发期,部分地区销售活动暂停,房地产企业推盘延后,当期销售面积显著下滑,随着疫情逐步控制,5月下旬以后需求集中释放,销售反弹,当年销售面积同比增长29.1%,增速同比提高8.9个百分点,其中疫情重灾区北京和广东的销售面积在3、4月份出现下滑,疫情过后出现快速回暖,SARS对当年房地产市场总体影响较小。

二、新冠肺炎疫情影响

新冠肺炎疫情将使房地产行业一季度销售受到较大冲击,湖北及周边省市冲击更大,基准情境下,政策维稳、按揭投放趋稳及房企积极应对,全年销售稳中趋弱受

新冠肺炎疫情影响,目前国内大多数省市暂时关闭售楼处和房屋中介机构的销售活动;另一方面,此次疫情爆发在春节前夕,对部分三四线城市的返乡置业销售产生极大遏制,房地产销售几乎处于停滞状态。30大中城市商品房成交面积自2020年1月23日起趋近“0成交”,预计一季度行业销售将受到较大冲击。分区域看,此次疫情影响全国,华东及华南较为严重,湖北及周边省市无疑为疫情重灾区,在疫情影响期限、需求抑制程度、销售去化方面压力更大。

在应对疫情上,企业层面,恒大、碧桂园、保利等百余房企推出线上售房、VR看房等,融创、美的、富力等房企推出短期内无理由退房的营销策略,但短期内难以对线下销售形成有效替代,后期不排除恒大外更多房企推出打折促销“以价换量”促回款。政策层面,近期央行不断投放流动性、LPR降息、“渡难关”因城施策密集实施释放出一定程度托底及维稳的信号,货币政策和行业调控政策边际宽松可期,有利后期疫情冲击的恢复。

基准情境下(疫情在3月底前得到控制),疫情将对一季度国内商品房销售产生较大影响,售楼处停售、返乡置业遏制等影响下,商品房销售面积增速将由上年的-0.9%降至-47.0%左右;二季度房企销售逐步恢复正常,前期消费者购房需求及房企去化回款需求得到一定程度的释放,二季度商品房销售面积增速将由上年的-2.3%增至7.8%左右;三季度和四季度市场需求趋稳,但仍有少量需求释放,同时房企将加快推盘节奏以促进销售回款,预计销售面积增速同比小幅上涨,预计全年商品房销售面积增速-4.5%左右。

情境二下(疫情在6月底前得到控制),疫情将对一、二季度销售影响较大,随着房企将加大网上售房、降价销售的力度,预计二季度销售同比降幅有所收窄;三、四季度需求集中释放,销售增速显著提升,预计全年销售面积增速-15.6%左右。

情境三下(疫情进入下半年,年底前得到控制),全年商品房销售将受到较大冲击,但房企“以价换量”将逐渐加码,政策端边际放松或将对需求形成一定刺激,销售降幅逐季度将有所收窄,2021年前期需求得到释放,带动销售面积增速反弹回升。

总体来看,疫情对短期销售形成负面影响,但消费者中长期购房需求并未减弱,未来随着疫情逐步得到遏制,购房需求回补,“三稳”基调不变,按揭投放趋稳,同时货币政策和因城施策下的局部地区政策边际宽松可期,预计销售将稳中趋弱。

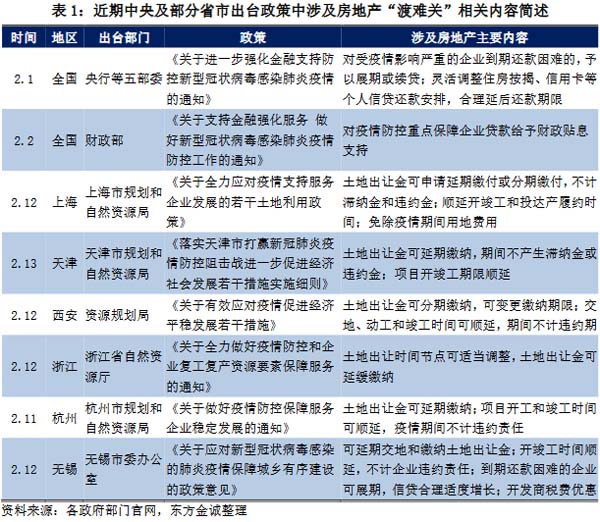

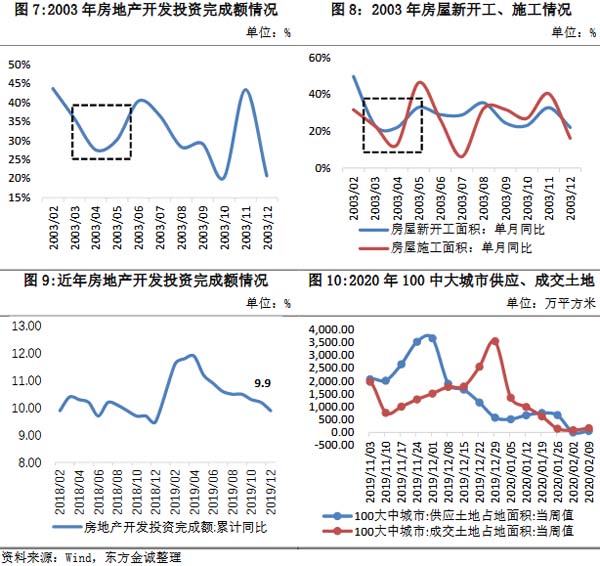

一季度房企销售及回款承压,影响拿地、开复工意愿,对行业投资形成拖累,预计全年投资增速高位回落,在后期棚改收官、加快开复工、供地恢复支撑下降幅有限

短期内疫情对投资端的影响主要体现在两方面,一方面,疫情导致房企销售及回款不畅、工地停工、工人返岗难,房企开复工意愿受到影响;另一方面,政府土地供应相应减少,房企现金流偏紧下补库存意愿下降,拿地也受到抑制,2020年2月初100中大城市供应及成交土地均出现大幅下滑。参考SARS疫情影响,2003年3~4月,房企新开工面积和施工面积均明显下降,房地产开发投资完成额短期下降,随着疫情逐步控制后恢复正常,对全年投资影响很小。

但2019年以来,国内土地市场持续低迷,当前疫情影响下,房企补库存短期有所趋缓。另外,此次疫情波及全国,多数项目施工进度受到影响,同时房地产上游的钢铁、建材等供应商原材料供应出现短缺,新开工短期受到抑制,对投资形成负面影响。基准情境下,棚改收官及房企加快开复工以对冲疫情影响,预计政府全年供地计划基本不受疫情干扰,全年投资增速虽高位回落,但降幅有限。情境二、三下,房企施工、销售、回款的不利影响扩大,投资增速降幅扩大。

基准情境下,疫情将在短期内对房企销售回款、盈利能力和流动性形成负面影响,2020年房企总体信用仍将保持稳定

销售回款方面,疫情期间,大多数省市线下售楼处和中介门店暂时关闭、多地复工延迟、返乡置业受到极大抑制,房企销售回款面临短期下行压力,克而瑞100强房企2020年1月操盘业绩同比下降12%(以1月23日武汉封城为影响起始点)。盈利能力方面,疫情期间房企仍需支付高额财务费用及工资,且工资较低的农民工短期内返岗率难有保证,对企业成本控制形成负面影响;部分高周转及流动性紧张房企可能进一步“以价换量”缓解资金压力,第6页共7页对盈利能力产生不利影响;另外项目完工进度延后也将一定程度上影响短期结转收入和利润的确认。流动性方面,2020年房企迎来偿债高峰,在短期融资环境仍紧及销售回款困境下,部分短债较高的房企资金承压,流动性压力增加。

基准情境下,随着疫情得到控制,回款力度加大、扩张节奏放缓、业绩正常释放下,2020年房企信用风险整体仍将稳定。疫情期间,200强房企已有143家推出线上售楼处,融创、美的、富力等房企推出短期内无理由退房的营销策略,政策层面也释放出一定程度托底及维稳的信号;未来疫情结束后,房企将大概率加快开复工对冲疫情影响,加速推盘及以价换量促进回款,拿地及扩张节奏延续2019年放缓趋势,房企债务负担及保障程度预计仍将保持稳定。

高周转型及土储集中于湖北省内的房企信用风险更大,资源型房企空间更大

疫情对不同类型房企影响有所分化。基准情境下,对碧桂园等高周转型及中建三局地产、福星惠誉和武汉地产集团等项目集中于湖北省内的房企影响较大,对土储丰富、资金充裕、短期债务压力不大的万科、保利、招商等资源型房企影响一般,同时资源型房企在一定程度上能抓住土地端和并购端出现的利好机会。情境二、三下,房企开复工、销售、回款及结转进度均将受到冲击,高周转型及土储集中于湖北省内的房企信用风险更大。