- 城市:全国

- 发布时间:2020-07-07

- 报告类型:市场报告

- 发布机构:克而瑞

央行重申房住不炒 支持住房租赁以及REITs发展

6月5日央行发布名为“区域房地产市场发展情况”的区域金融运行报告,再次强调要坚持“房住不炒”定位和“不将房地产作为短期刺激经济的手段”要求,保持房地产金融政策的连续性、一致性、稳定性,坚持因城施策,体现了政府继续维持严格监管房企融资环境的态度。与此同时,在6月1日国务院印发的海南自由贸易港建设总体方案和5日央行的报告中都提出,要支持住房租赁金融业务创新和规范发展,同时也要积极探索推动住房租赁企业开展房地产投资信托基金(REITs)试点,未来住房租赁领域的融资以及REITs的发展可能会加速,将会成为房企融资的一个窗口。

融资总额及成本均环比大幅上升

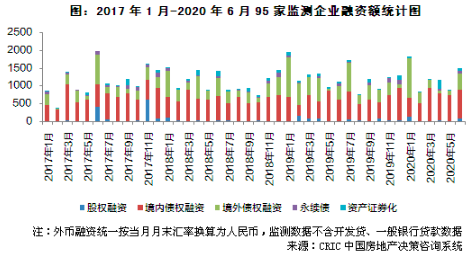

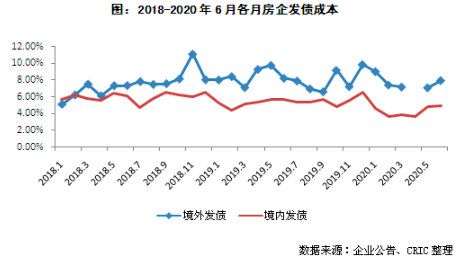

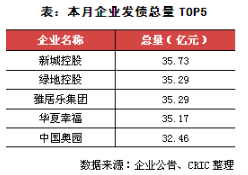

本月95家典型房企的融资总额为1504.8亿元,环比上升66.2%%,同比上升32.6%。其中,6月房企的融资发债总额为645.77亿元,环比上升78.3%,同比上升35.7%。本月单月融资成本6.92%,环比上升1.56个百分点;其中境外发债成本7.95%,环比上升0.86个百分点,主要在于本月境外发债恢复情况较好,一些成本高企融资量大,拉高境外融资成本,而境内发债成本环比基本持平。

世茂、金科等5家房企旗下物业公司递交上市申请

6月没有房企成功上市,而港龙中国通过了上市聆讯并开始招股,预计将在7月15日正式上市。在上市申请方面,祥生地产在6月3日向港交所申请上市。房企旗下物业公司则有合景悠活(合景泰富)、荣万家(荣盛发展)、佳源服务(佳源国际)、世茂服务(世茂)、金科智慧服务(金科)递交上市申请,此外还有雅居乐旗下的园林公司雅城递交了招股书。因此截至2020年6月底,在港交所等待IPO的房企和房企旗下公司分别有12家和14家。

企业发债

债券发行:美元债破冰后恢复情况良好,环比增长414.5%

本月95家典型房企的融资总额为1504.8亿元,环比上升66.2%%,同比上升32.6%。其中,境内债权融资821.93亿元,环比上升11.7%,同比上升31.6%;境外债权融资435.42亿元,环比大幅上升240.7%,同比上升19.0%,主要在于境外发债在经历5月份的重启后,恢复情况较好,6月有19家房企发行了境外美元债,环比增长了15家。此外,本月的股权融资、资产证券化以及永续债也均实现了环比上涨。整体来看,一方面由于前几月的融资需求积压,加上2020年下半年迎来新一波的偿债高峰期,特别是7月和11月房企到期债券数额较大,从而拉动本月融资额实现较大的涨幅。

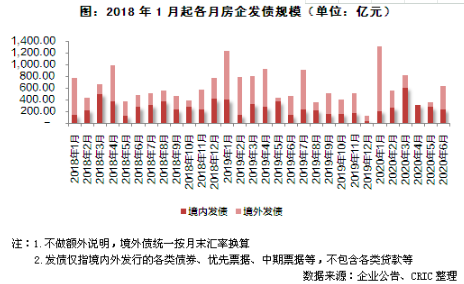

其中,6月房企的融资发债总额为645.77亿元,环比上升78.3%,同比上升35.7%,其中美元债在5月实现破冰后,房企美元债发行情况得到快速恢复,本月实现境外发债约达401.61亿元,同比增长21.5%,环比大幅增长414.5%;此外,境内发债244.16亿元,环比下降14.0%,同比上升68.2%。境内发债从结构上看,本月房企境内公司债发行111.00亿元、中期票据58.00亿元、融资券20.50亿元,分别环比下降48.16%、上升132.00%、下降29.31%。

其中,6月房企的融资发债总额为645.77亿元,环比上升78.3%,同比上升35.7%,其中美元债在5月实现破冰后,房企美元债发行情况得到快速恢复,本月实现境外发债约达401.61亿元,同比增长21.5%,环比大幅增长414.5%;此外,境内发债244.16亿元,环比下降14.0%,同比上升68.2%。境内发债从结构上看,本月房企境内公司债发行111.00亿元、中期票据58.00亿元、融资券20.50亿元,分别环比下降48.16%、上升132.00%、下降29.31%。

本月单月融资成本6.92%,环比上升1.56个百分点;其中境外发债成本7.95%,环比上升0.86,主要在于本月境外发债恢复情况较好,一些成本高企融资量大,拉高境外融资成本;而境内发债成本环比基本持平,为4.89%。截至2020年上半年房企新增债券类融资成本6.35%,较2019年全年下降0.72个百分点,主要在于境外发债占比较于2019年较少,结构性拉低整体融资成本。具体来看,境外债券融资成本达8.35%,较2019年全年增长0.31个百分点,主要在于房企债券到期潮加上疫情叠加,促使房企境外融资成本上升;境内债券融资成本4.14%,较2019年全年下降1.18个百分点,主要由于短债发行量上升,叠加上半年宏观短期流动性宽松,使得各个梯队房企的境内融资成本均实现下降。

债券期限:本月到期债券类290.47亿元

本月房企有19笔债券到期,金额共计290.47亿元.其中,到期金额最高为中国恒大2015年发行的一笔50亿元的公司债。此外,首开股份本月有2笔债券到期,分别是一笔40亿元中期票据和一笔20亿元的超短期融资券。

提前关注到2020年7月将有32笔债券到期,金额共计554.84亿元,环比大幅上涨91%,房企将迎来新一轮的偿债高峰。单笔金额最高为万达集团2015年发行的一笔100亿元的中期票据,此外华润置地的一笔38亿元的中期票据也将到期。

上市和股票

拟上市房企:排队房企及分拆业务公司为26家

由于6月3日千亿房企祥生地产向港交所提交了招股说明书,同时没有房企上市,因此截至2020年6月底,在港交所等待IPO的房企有海伦堡、奥山控股、万创国际、三巽控股、港龙地产、大唐地产、鹏润控股、金辉控股、上坤地产、领地控股、实地地产以及祥生地产12家,其中港龙中国已经通过了上市聆讯,预计将在7月15日上市。而海伦堡、奥山以及万创国际的招股书已经过期,截止2020年5月底仍未更新,未来是否继续申请上市仍然有待观察。

在房企分拆旗下公司上市方面,本月递交上市申请的企业较多。在物业公司方面有合景泰富旗下的合景悠活、荣盛发展旗下的荣万家、佳源国际旗下的佳源服务、世茂旗下的世茂服务以及金科旗下的金科智慧服务提交了上市申请,此外雅居乐旗下的园林公司雅城也递交了招股书。因此截至2020年6月底,在港交所等待IPO的房企旗下公司共有14家,房企分拆物业或商管等板块上市的热潮仍在继续。

IPO和增发:万科和旭辉配股融资,多家物业通过上市聆讯

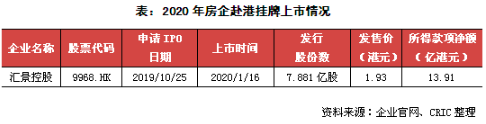

本月没有房企挂牌上市,因此2020年成功上市的房企截至5月底仍然只有汇景控股一家。在增发配股方面,本月万科和旭辉都完成了配股融资。万科在6月11日成功配发了总数为315589200股的新H股,占经配发及发行配售股份扩大后的全部已发行H股约16.67%及全部已发行股本约2.72%,配售所得款项净额总额约为78.65亿港元,将用于补充营运资金以及偿还企业境外债务性融资,同时也可以提升流动性。

旭辉集团在6月15日成功配售了1.85亿新股,所得款项净额总额约为11.53亿港元,将用于项目开发以及补充营运资金及一般企业用途,此外也有引入优质的长线机构投资者的目的。在房企发债以及借贷融资环境保持严格监管的情况下,释放出部分股权进行配股融资也是部分企业可以考虑的融资方法。

在房企分拆旗下公司上市方面,本月没有房企旗下公司成功上市。而由于本月正荣服务、金融街物业、绿城管理以及弘阳服务都成功通过了上市聆讯进入了招股阶段,预计7月份将有大量房企旗下公司成功上市。

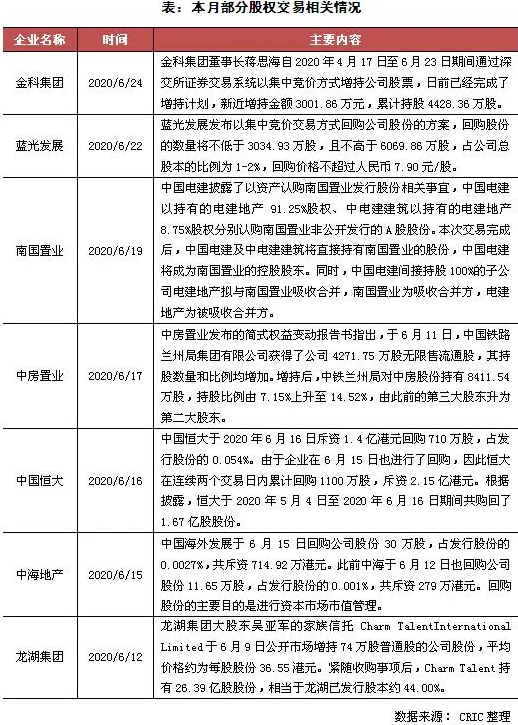

股权变动:中国电建控股南国置业,推动电建地产合并上市

本月有多家房企出现了股东对公司股票进行增持减持,比如金科、龙湖、南国置业等,其中最值得注意的是中国电建成为了南国置业的控股股东,同时开始推进子公司电建地产和南国置业的合并。这是自从2012年电建地产入股南国置业,2014年成为第一大股东之后走出的重要一步,未来将会并入南国置业整体上市。除此之外,本月宣布股权回购事项的企业也相对较多,恒大在5月份多次回购股份之后在6月份继续进行回购,截至6月16日总共回购了1.67亿股,同时中海也宣布回购了30万股股份,蓝光也宣布了公司回购股权的方案。

股价变动:多数地产股整月表现回暖,物业商管股仍受青睐

本月A股和H股的地产相关股整体表现较为不错,两市都有60%以上的地产股的整月走势上涨,其中A股上涨股票的占比甚至达到了72%。在H股方面,本月中奥到家的涨幅较大,月涨幅为205.82%,企业股价从6月3日开始就进入了上升通道,根据克而瑞证券研报显示,主要是因为企业是估值最低的上市物管公司,因此在克而瑞证券5月份给予“买入”评级之后企业股价开始持续走高。月中虽然出现了一段时间的盘整,在24日绿地服务宣布再斥2.2亿港元增持中奥到家并开始实际合作之后,企业的股价再次开始大涨。除了中奥到家之外,本月物业商管股的涨幅也相当不错,比如银城生活服务、鑫苑服务的涨幅排名都在内房股前五,再度体现了香港资本市场对物业商管股的看好。

在A股房企方面,本月涨幅较大的股票有南国置业,由于中国电建成为控股股东以及与电建地产合并的影响,企业从6月8日开始停牌,于6月22日复牌之后开始连续涨停,最后整月涨幅43.92%,也体现了资本市场对于两家企业合并的看好。