运营规模分析:规模分化更加显著,强化型企业优势依旧

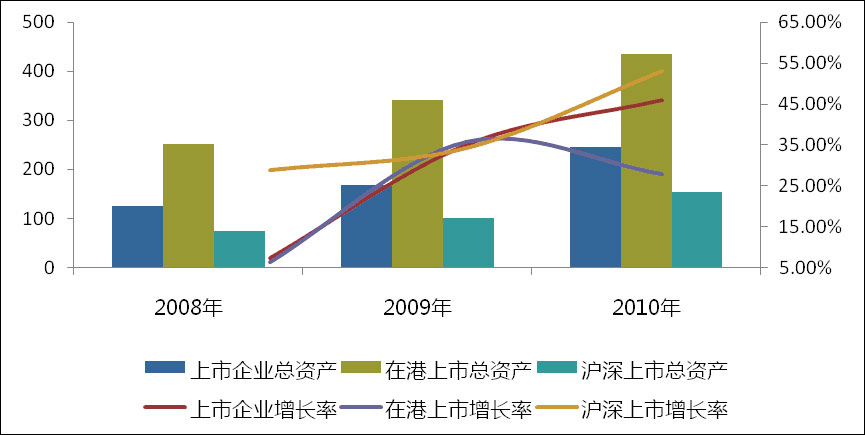

2010年,尽管受到数轮房地产市场调控政策的影响,房地产上市公司平均总资产仍然保持了快速的增长态势。房地产上市公司平均总资产为246.08亿元,同比增长达45.97%。万科以2156.37亿元的资产总额继续领跑上市房地产企业,其资产总额达到全部上市企业均值水平的8.76倍,规模领先优势进一步扩大。

各类企业总资产变化情况

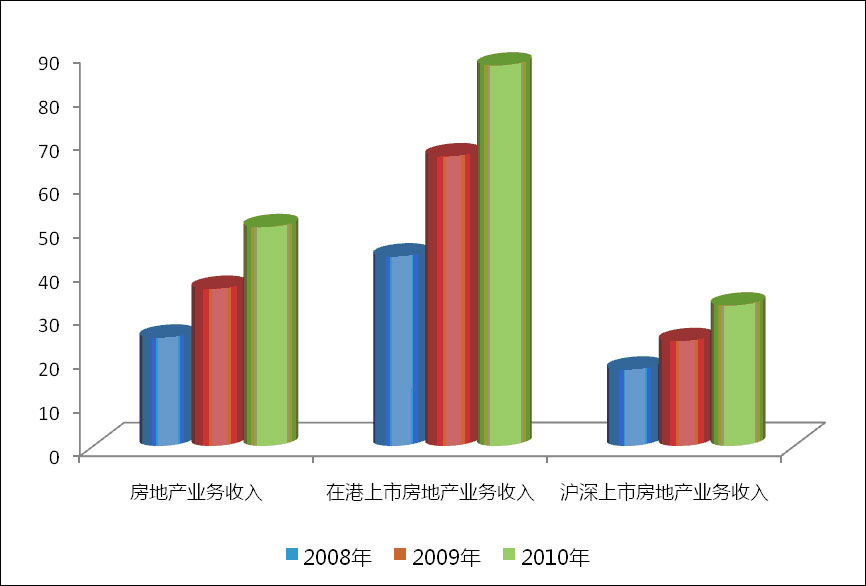

另一方面,房地产上市公司房地产业务收入大幅提升。2010年房地产上市公司房地产业务收入平均值达到50.06亿元,同比增长39.24%。

各类企业房地产业务收入比较

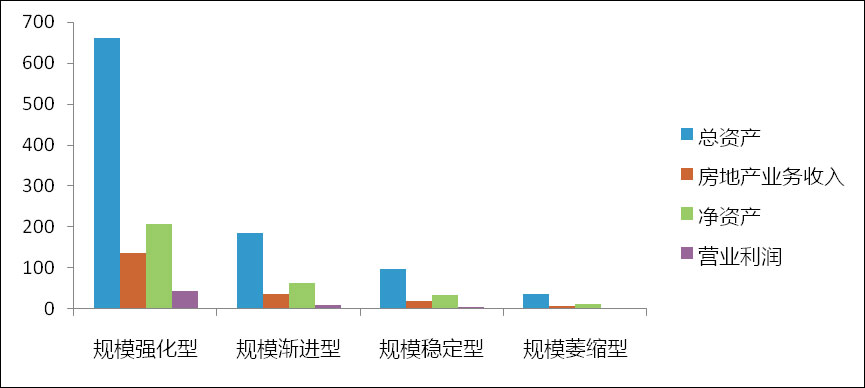

为客观衡量房地产上市公司运规模,根据中国房地产测评模型系统,以上市企业总资产、房地产业务收入、净资产和营业利润等反映企业运营规模核心指标为基础进行测算,并根据行业特征将中国房地产上市公司划分为以下四种类型:

规模强化型:该类企业运营规模明显超过行业平均水平,具有较强的规模优势。

规模渐进型:该类企业规模大致处于行业平均水平上下,且规模增长速度较平稳,具有一定的规模优势。

规模稳定型:该类企业规模低于行业平均水平,且增长速度相对较为有限,规模持续增长能力相对有限。

规模萎缩型:该类企业规模远低于行业平均水平,且规模增长速度波动较大,缺乏规模优势。

2010年,规模强化型企业优势十分明显,总资产均值达到660.60亿元、房地产业务收入均值达137.41亿元、净资产均值达207.61亿元和营业利润均值达到43.35亿元水平,远远领先于其他类型企业。多区域发展的大型房地产企业如万科、中海、恒大、保利等均属于规模强化型企业。规模强化型企业具备抢占市场先机的能力,能持续保持其领先地位,在一定程度上引领着行业的发展方向。

房地产上市公司运营规模核心指标均值分布

抗风险能力分析:资金压力显著上升,抗风险能力差异明显

企业的抗风险能力是指在市场环境、宏观经济政策、不可抗力以及产业发展周期等条件恶化情况下维持正常运营,并保持企业长远发展的基本素质。2010年,在房地产政策调控的背景下,房地产上市公司经受了来自外部环境动荡和内部结构调整等多方面的考验,这对企业的抗风险能力提出了较高的要求。企业的抗风险能力主要体现的是企业保持良好的资本结构的能力。在低迷的市场环境中,具有较强的资金运作能力和较快的资金周转能力的企业更具备抵御市场风险的实力。

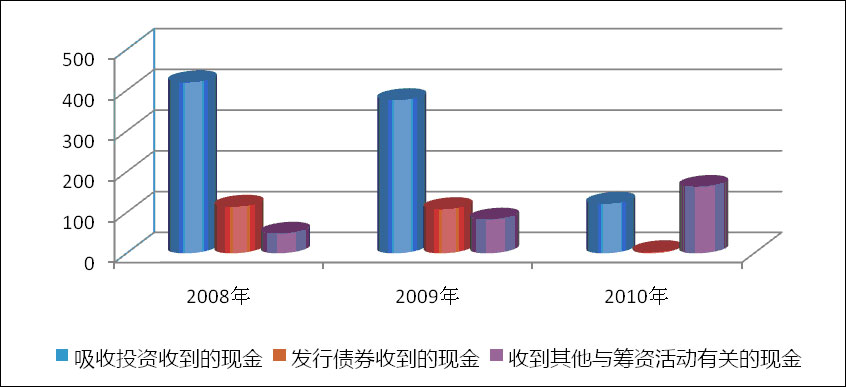

2010年,国家出台多项措施收紧房地产融资。房地产A股上市企业现金流量表也反映出房地产上市企业所面临的资金面压力。2010年,样本房地产A股上市企业现金流量表中吸收投资收到的现金总计为121.59亿元,较去年大幅下滑67.65%,这显然与证券市场IPO增发配股全面暂停有关。样本房地产A股上市公司仅一家年报中显示出发行债券收到的现金计2.94亿元,较去年总计108.51亿元的水平下降97.29%。

房地产A股上市企业现金流入情况

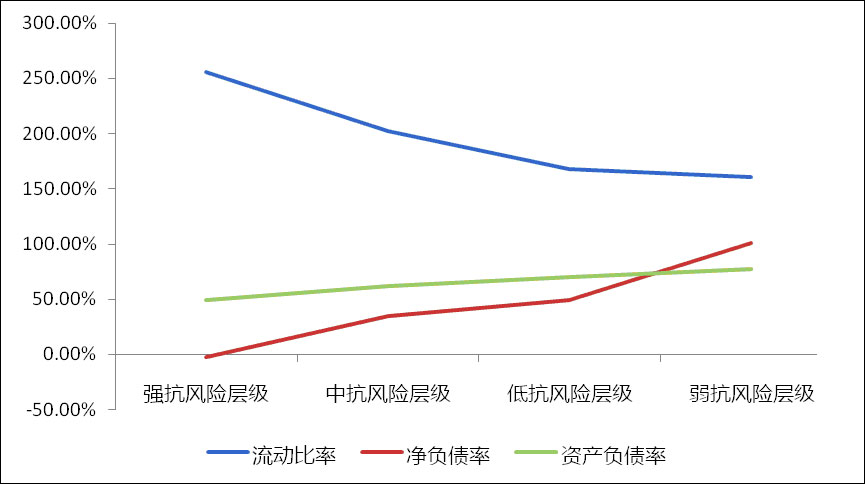

在房地产企业资金风险不断增加的背景下,企业的抗风险能力显得尤其重要,本次测评根据抗风险能力的定义和模型测算结果,确定了如下四个抗风险层级:

强抗风险层级:此类企业拥有较强的适应市场波动的能力,能够规避较强风险,并保持业务的相对稳定性。

中抗风险层级:此类企业具备一定适应市场波动的能力,能够规避一定的风险。

低抗风险层级:此类企业适应市场波动能力一般,风险规避能力也一般。

弱抗风险层级:此类企业适应市场波动能力较弱,难以规避市场风险。

各类企业抗风险能力指标对比

鉴于2010年房地产企业面临的市场境遇,同时根据各个抗风险层级企业的流动比率、净负债率和资产负债率的均值的比较分析,处于低、弱抗风险层级的企业与强、中抗风险层级企业在资金上的差距仍然较为明显,而强抗风险层级与中抗风险层级企业之间在流动比率方面也存在较大差距。综合来看,强、中抗风险层级企业可用资金较为充足,并且这些企业对于资金的利用较为充分,资产负债比率相对较低。同时,强、中抗风险层级企业因具备较强的盈利能力,虽然迫于市场和政策压力,部分项目去化周期延长,无法及时回款,但对于资产负债率的影响较小,资金方面并未遇到较大压力,未来这些企业的偿债能力将得以保证。

盈利能力分析:在港上市房企领先,规模企业盈利大突破

企业盈利能力是指企业在既定资源情况下,在持续获取利润能力、维持企业在市场竞争中长远生存和发展的基本水平。根据房地产行业特点及盈利特点,可将上市房地产企业划分为以下四种类型:

盈利突破型企业:该类企业的净利润率水平超过行业平均水平,且近几年保持持续增长或低于行业波动幅度水平,盈利前景可观。

盈利平稳型企业:该类企业的净利润率水平处于行业平均水平周围,且近几年波动幅度较小,能够在短期内维持现有盈利水平。

盈利乏力型企业:该类企业的净利润率水平低于行业平均水平,近几年波动幅度较大,短期内可能无法维持一定的盈利水平,中长期盈利状况存在较大的不确定性。

盈利可疑型企业:该类企业的净利润率水平远低于行业平均水平,缺乏盈利增长点,近几年净利润持续下滑甚至亏损,中期盈利状况难以为继。

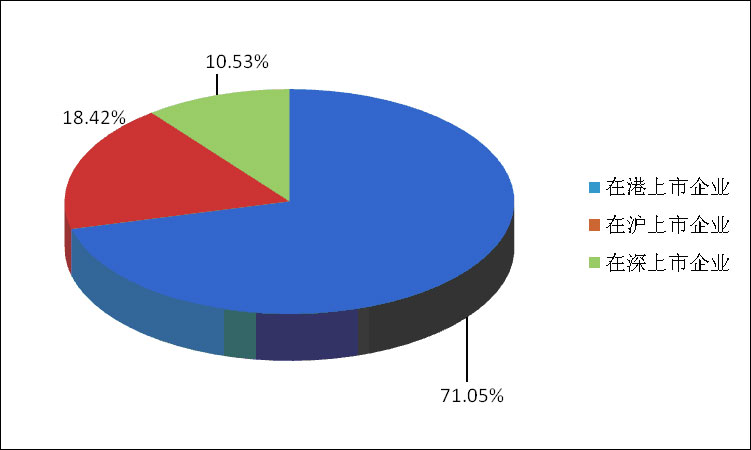

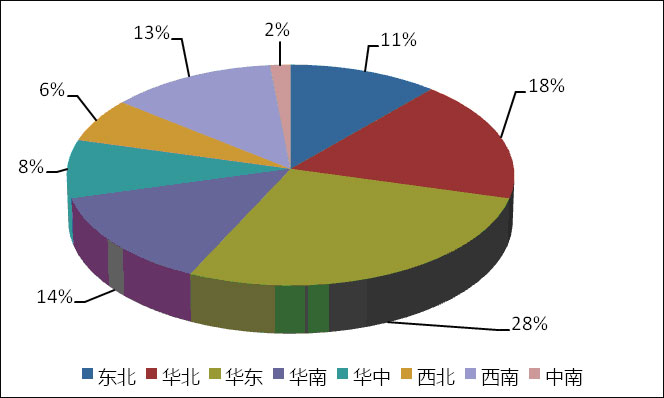

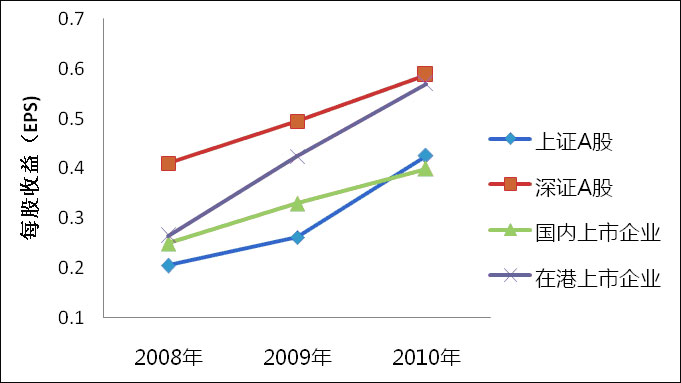

2010年是楼市调控年,上市房企特别是沪深上市房企受楼市调控政策的影响较为明显。盈利能力指标显示,沪深房地产上市企业与在港上市房地产企业在盈利能力上差距显著。盈利突破型的企业中,除万科、保利、金地、招商等一线房企外,在港上市企业占到七成以上,大部分沪深上市企业盈利能力不敌在港上市企业。

盈利突破型公司上市地域分布

在上市房地产企业盈利能力方面,盈利突破型企业的净利润均值和净资产收益率均值达到32.41亿元和23.20%,而盈利可疑型企业上述两项指标为1.33亿元和6.73%,盈利突破型企业与盈利可疑型企业差距显著。在盈利突破型企业中,万科表现突出,销售额率先突破千亿。2010年万科实现销售面积897.7万平方米,实现销售额1081.6亿元,同比分别增长了35.3%和70.5%,期内实现营业收入507.14亿元,净利润72.83亿元,同比分别增长3.75%和36.65%。

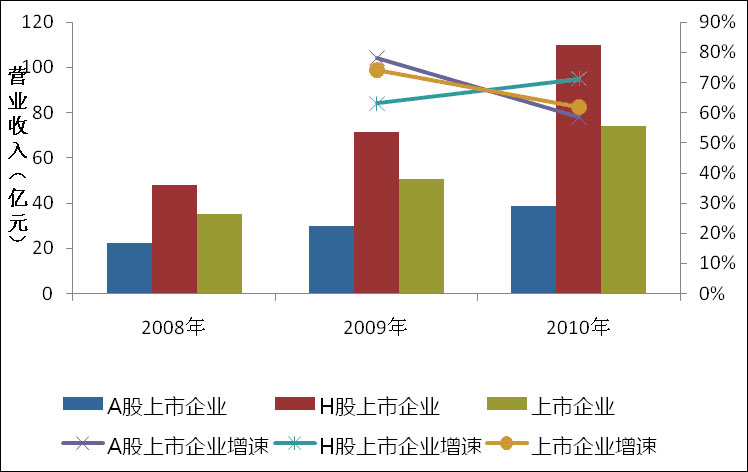

业绩成长分析:业绩增长速度减缓,高成长性企业抢先机

2010年,上市房地产企业业绩保持快速增长,营业收入平均值为74.15亿元,同比上升61.84%。从近三年内上市企业营业收入变化情况可以看出,企业总体营业收入水平呈上升趋势,但增速明显下降。另外,A股和H股上市企业的营业收入情况有所不同。其中,A股上市房地产企业在2009年的营业收入增速为78.20%,2010年的营业收入增速下降了20个百分点,为58.37%。而港股的上市房地产企业营业收入增速在2010年提升至71.22%,环比上升了8个百分点,其中不乏众多扩张意愿强烈的实力企业支撑,营业收入总额达到4165亿元。

房地产上市企业营业收入及营业收入增速情况

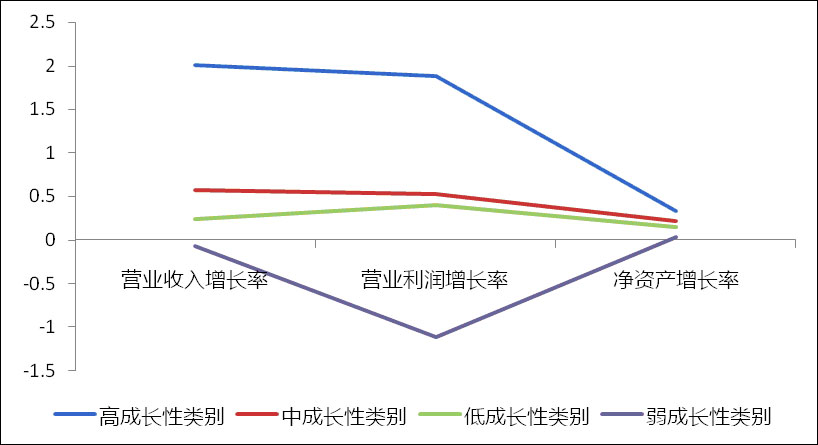

根据企业业绩成长能力的定义和模型测算结果,本次测评将房地产上市企业划分为如下四个业绩增长层级:

高成长性类别:此类型企业成长速度较快,具备较为持续的业绩成长能力,尤其拥有逆势成长能力。

中成长性类别:此类型企业具备中等业绩成长能力,增速略高于行业平均成长水平,在逆势中能够保持市场份额。

低成长性类别:此类型企业具有一定业绩成长能力,增速略低于行业平均水平。

弱成长性类别:此类型企业业绩成长能力远低于行业平均水平,增速小于行业平均水平。

各类企业业绩成长指标对比

受2010年房地产市场环境影响,房地产上市公司的业绩成长受到一定抑制。然而,这种抑制力大多体现在中、低、弱业绩成长性类别企业层面,意图扩大经营规模和积极寻求全国化布局的房地产上市公司,在营业收入增长、营业利润增长和净资产增长这三个方面都处于行业领先地位,增长能力优于其他规模的企业,从而保有抢占市场先机的能力。如图显示,高成长性类别企业的营业收入和营业利润增长情况较好,然而75%的企业业绩成长情况堪忧,中、低增长性类别的成长趋势和规模趋同。

经营效率分析:定位决定运营方式,效率有别多源于战略

经营效率实际上反映的是房地产上市企业的资产及其各个组成要素的经营能力。资产经营能力的强弱取决于资产的周转速度、资产运行状况、资产管理水平等多种因素。

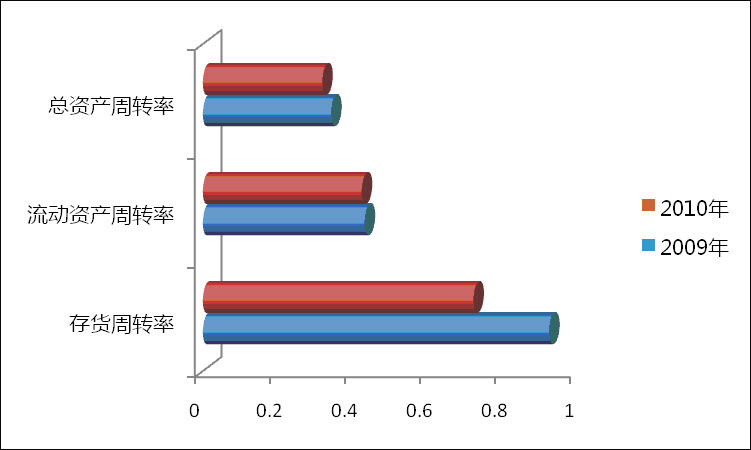

2010年,房地产上市企业存货周转和资产周转速度均小幅下降。受调控政策影响,房地产上市企业存货消化速度降低,现金的回流受阻,企业资金链面临较大压力。另外,流动资产周转率和总资产周转率亦出现不同程度下降,企业经营效率较2009年有所下降。沪深房地产上市公司的存货周转率为0.72,较2009年下降21.87%;流动资产周转率为0.42,下降1.81%;总资产周转率为0.32,下降6.89%。

上市公司经营效率指标年度变化

为进一步横向比较房地产上市企业,根据上市公司的资产经营特征将企业划分为四种类型,分别为:

经营高效型:这类企业的资产经营效率超过行业平均水平,企业内部资源得到高效的利用,具有很强的经营效率优势。

经营追随型:这类企业的资产经营效率大致处于行业平均水平,企业能有效利用内部资源,具有较强的经营效率。

经营维持型:这类企业的资产经营效率低于行业平均水平,企业利用内部资源的能力一般,具备一定的经营效率。

经营迟滞型:这类企业的资产经营效率远低于行业平均水平,企业利用内部资源的能力相当有限,经营效率相对较低。

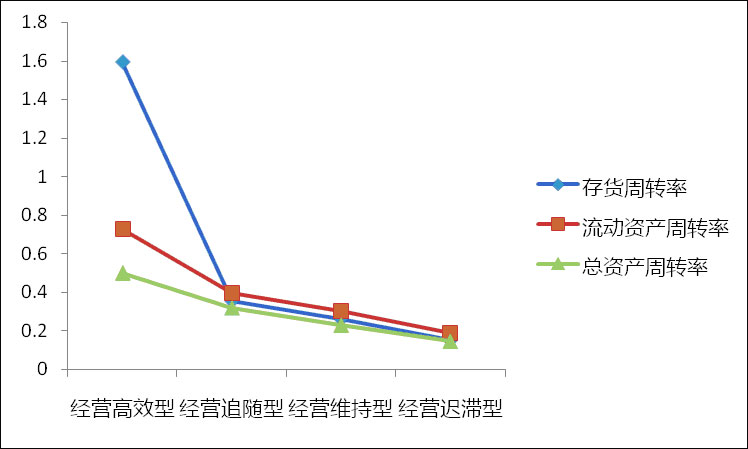

各类企业经营效率指标对比

由上图可见,经营高效型企业在存货周转率指标上表现突出,平均存货周转率高达1.60,另外,经营高效型企业流动资产周转率和总资产周转率指标均值分别为0.73和0.50。在行业调整期,领先的资产经营能力能有效促进企业现金的快速回流,财务风险相对较低。处于经营高效型区间的企业大多追求快速发展,偏向于采用高周转、低利润率的策略快速占领市场,其中以恒大地产为主要代表。

竞争实力分析:竞争实力全面提升,优势集聚型企业占优

企业竞争实力是指企业在市场竞争中,相对于同行业竞争对手在偿债能力、盈利能力、经营规模等方面的竞争实力,反映企业在业绩增长、生存能力及成长潜力等方面的表现。根据房地产行业竞争实力分类的特征及四分位法,上市房地产企业可分为优势集聚型、平稳发展型、滞后生存型、可疑淘汰型。

优势集聚型企业:该类企业具备较强的持续竞争优势,有持续盈利能力和成长潜力。

平稳发展型企业:该类企业具有一定竞争优势,业绩较为稳定,有持续生存能力。

滞后生存型企业:该类企业的发展滞后于行业平均水平,面临较大生存压力。

可疑淘汰型企业:该类企业处于行业被淘汰边缘,缺乏竞争优势,面临较大的破产风险。

从下图可见,优势集聚型房地产企业竞争优势明显,资产总额均值达634.36亿元,净资产均值达199.09亿元,房地产业务收入均值达130.13亿元,市值均值为291.57亿元。而可疑淘汰型企业上述指标均值分别为29.30亿元、11.37亿元、7.98亿元和36.36亿元,与优势集聚型企业相比差距较大。

各类企业竞争实力指标对比

通过对企业负债情况及偿债能力的分析可以发现,2010年上市房地产企业负债情况不容乐观,资产负债率指标普遍高企,资产负债率均值为66% 。其中优势聚集型企业资产负债率均值为65%,低于行业平均水平。但优势集聚型企业在偿债能力上优于后者,货币资金、净资产、净利润等指标明显高于其余类型企业,均值分别为97.04亿元、199.09亿元,32.62亿元。且根据房地产行业特点,每年年末特别是实力强,存货较多的房企都将会有大量未结算面积及未结算销售金额,可以用来改善未来企业财务状况,冲抵企业负债风险。而可疑淘汰型企业抗风险能力较弱,负债率均值高于50%,且其他指标远低于优势集聚型企业。

各类企业负债及偿债能力指标对比

另一方面,企业的业务或项目进入城市或区域的数量及其分布同样反映出企业竞争实力上的区别。我国房地产市场的发展和我国区域发展的变化,房地产上市企业区域布局发生了新的变化,2010年中西部地区二线重点城市以及更多区域的三四线城市成为房地产上市公司的布局热点。

总体而言,上市房地产企业在区域布局上与往年有较大变化,呈现出新特点。具备较强竞争实力的上市房企多大幅扩充进入城市数量,大举进入二、三、四线城市,其中,恒大地产2010年进入城市数最多,达62个,万科、保利、碧桂园、华润置地、金地等一线房企进入城市均超过20个。

上市公司业务区域布局

资本市场表现:股价市值波动明显,房地产板块仍存风险

(1)整体业绩好于预期,但未来面临下调风险

受楼市调控政策及货币政策收紧影响,2010年沪深上市和在港上市房地产公司股价波动较大,沪深A股房地产板块指数下跌2%,整体表现弱于大盘。恒生地产指数在年末年报的支撑下,股指小幅反弹,比年初相比上涨了6.51%。

房地产上市公司每股收益与整体市场比较

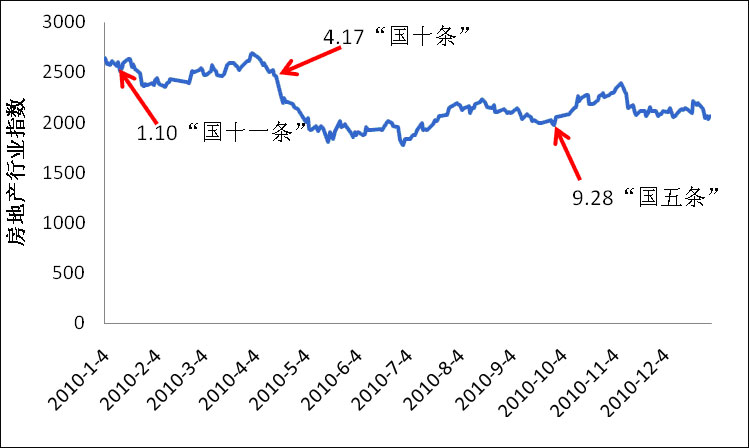

经过限购、限贷等一系列楼市新政的调控,房价上涨势头得到一定遏制,但总体调控效果并不理想,房价还未出现实质性下跌。虽然近期上市房地产企业在业绩的支撑下,股价有所反弹,但反弹力度相对有限。从2010年房地产行业板块的走势看,指数的强弱取决于楼市调控政策。在未来调控政策不确定的情况下,上市房地产指数依然有下调的风险。

(2)内忧外患掀起股市震荡浪潮,房地产板块市值波动较大

房地产行业指数变化

房地产行业是受调控政策影响最大的板块,房地产行业指数以宽幅震荡为运行特点,以行业整体下跌为结尾完成全年走势,房地产行业指数2010年12月31日收盘于1376.97点,较年初下跌0.23%。在市值方面,房地产板块市值年末较年初缩水513.1亿元,缩水幅度位于各行业前列,而全年市值呈现震荡走势。

当前在房地产市场调控还没有出现减弱迹象和未来宏观环境依然严峻的情况下,房地产市场依然前途未卜,上市房地产公司2011年的资本市场表现将还会以震荡为主。

社会责任分析:纳税水平再创新高,房企关注保障房建设

企业的社会责任是指企业依法纳税的责任,参与保障性安居工程的责任及慈善捐赠的责任。随着房地产市场的发展变化,衡量房地产企业优劣的标准不再局限于房地产业务方面的运营数据和发展表现,企业在社会责任方面所取得的社会认知度也成为重要的评价指标。本次测评根据企业社会责任的定义和数据测算结果,以2010年度企业纳税额为主要指标,确定了如下四个企业社会责任表现的层级:

高认知度型:纳税先锋,积极投身社会公益事业,参建保障房的领军企业,获得多方社会认同。

中认知度型:与行业平均相近的纳税额度,比较重视参加公益活动和保障房项目的建设,积极拓展企业的社会认知度。

低认知度型:纳税额较低,有一定的积极性投身于公益活动和保障房建设。

弱认知度型:与行业平均水平有一定距离,亟待企业加强重视程度。

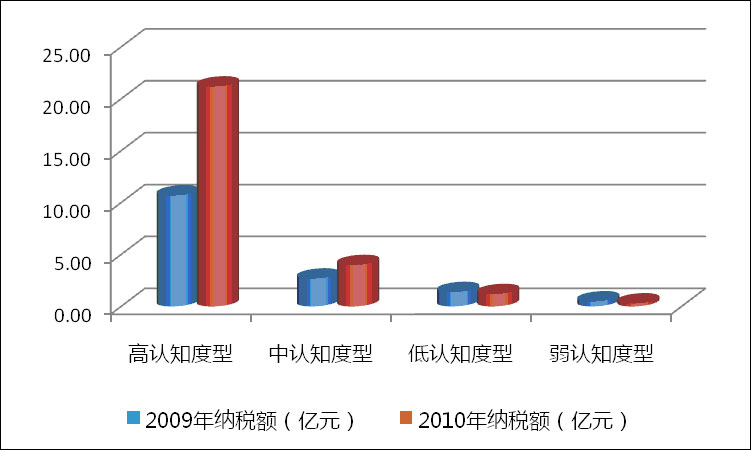

各类企业2009和2010年纳税额

综合近两年的上市房地产企业纳税额表现,高认知度型企业在2010年内的纳税额增长幅度居首。这些企业在过去的一年里,为推动和谐社会的建设做出了应有的贡献,体现了企业的使命感和责任感。中认知度型企业纳税额增长幅度也较为明显,企业责任意识坚定。低、弱认知度型企业有所下滑,部分原因也在于2010年房地产市场波动较为剧烈,企业经营方面存在着诸多不利因素。

随着我国保障性住房工作的逐步展开,不少大型房地产开发企业已参与到保障房投资和建设的工作中来。2010年以来包括万科、远洋、华润、保利等在内的诸多国内知名的大型房企都频繁参与各地保障性住房建设,而绿城集团甚至成立了专门的公司主导运营,更多地进入保障房领域似乎已成为各大主流开发企业的共识。