- 城市:全国

- 发布时间:2020-04-01

- 报告类型:月度排行榜

- 发布机构:克而瑞

导 读

1、百强房企单月降17%,前3月累计降21% 2、规模房企表现较好,11家房企单月超200亿 3、百强房企集中度63%,各梯队持续分化 4、企业销售目标增长率基本处于10%左右 5、房企谨慎乐观,目标去化率与去年基本持平

☉ 文/克而瑞研究中心

榜单解读

前言:2020年3月,TOP100房企3月单月业绩规模较去年同期同比降低17%,同比降幅较2月有近21个百分点的收窄。自2月下旬以来,随着国内多数省市疫情得到有效控制,房地产行业陆续开工复工、线下售楼处恢复开放。房企销售业绩明显回升。TOP10房企的单月业绩规模基本达到了去年的平均水平,3月单月200亿以上的企业有11家。

从市场层面来看,3月房地产市场缓步复苏,供求环比显著回升,同比跌幅也由上月的7成左右收窄至3成左右。核心二线城市房地产市场似有回暖征兆,成都、杭州、昆明等成交量率先企稳回升,同比皆步入上行通道。展望未来,预计二季度房地产市场将继续复苏,供求跌幅有望进一步收窄。不过,海外疫情形势异常严峻,金融风暴阴霾下海外经济下行压力不断加剧,或将传导至中国经济共振下行。

尽管当前市场受到疫情持续影响,但从规模房企2020年的供货安排及目标去化率情况来看,房企对市场的整体预期仍保持谨慎乐观的态度。规模房企2020年的业绩目标增长率基本在10%左右,增幅在合理范围内;货值目标去化率在60%左右,与2019年基本持平。面对当前市场的不确定性,房企想要更好地活下去,必须“稳”字当头,提质控速也已经成为行业共识。

1

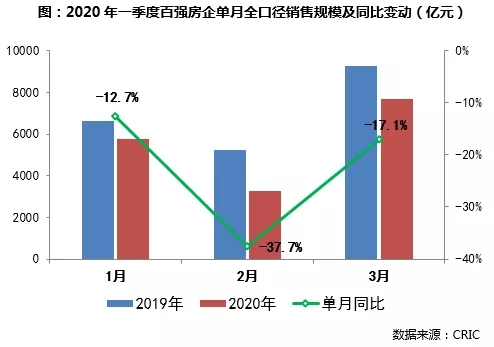

百强房企3月同比下降17%

2020年3月, TOP100房企单月实现全口径销售金额7690亿元, 3月单月业绩规模较去年同期同比降低17%,单月业绩同比降幅较2月有近21个百分点的收窄。与2月相比,百强房企业绩环比大幅增长136.2%。

从累计业绩来看,2020年一季度TOP100房企全口径销售业绩规模同比下降也近20.8%。我们认为,虽然疫情对一季度整体房地产市场的冲击较大,对房企销售、交付、结算等多方面的影响也将会持续较长一段时间,但目前市场表现正逐步恢复正轨。

2

单月销售200亿以上房企11家

3月,部分规模房企业绩表现突出。TOP10房企的单月业绩规模基本达到了去年的平均水平,3月单月200亿以上的企业有11家。碧桂园3月单月实现全口径销售金额660亿元,较去年同期基本持平。疫情之下,碧桂园线上销售的业绩贡献也得到进一步提升,直至3月线上销售每天能带来的全口径销售在6亿元以上。招商蛇口3月单月实现全口径金额217.4亿元,同比增长22.1%,其中深圳太子湾项目实现销售30亿元。华润置地3月受益南京江湾世纪、杭州橙之华庭、深圳公园九里、济南公元九里等项目的热销,单月也实现全口径业绩规模224亿元。

3

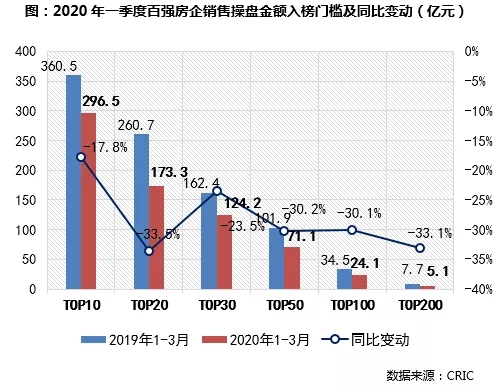

百强房企销售金额门槛降幅收窄

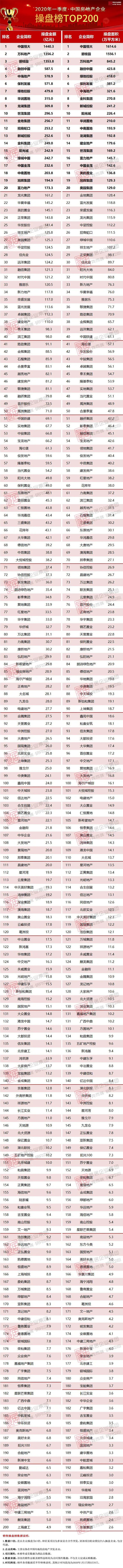

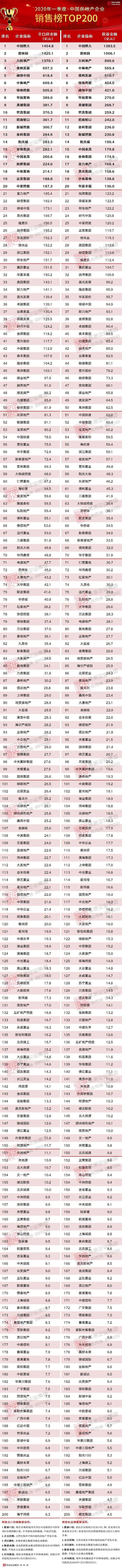

2020年一季度,受疫情影响百强房企各梯队销售金额入榜门槛均同比降低,除TOP20房企外,降幅较1-2月均有不同幅度的收窄。截至3月末,TOP10和TOP20房企销售操盘金额的入榜门槛为296.5亿元和173.3亿元,分别同比降低17.8%和33.5%。TOP30和TOP50房企的销售操盘金额入榜门槛也分别降低23.5%和30.2%至124.2亿元和71.1亿元。销售操盘榜TOP100和TOP200房企入榜门槛则分别为24.1亿元和5.1亿元。

4

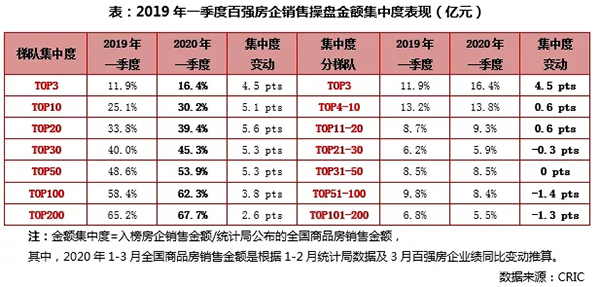

行业集中度提升,百强房企各梯队持续分化

2020年一季度,百强房企各梯队集中度较去年同期进一步提升。截至一季度末,TOP10、TOP30、TOP50、TOP100房企的权益金额集中度分别达到近30.2%、45.3%、53.9%和62.3%。分梯队来看,在行业增速放缓、规模房企竞争加剧、叠加疫情影响之下,各梯队房企继续保持了分化的格局。其中,TOP3房企集中度提升近4.5个百分点至16.4%,提升幅度最大。而TOP51-100、TOP101-200梯队房企的集中度则在前两年的基础上继续降低。

5

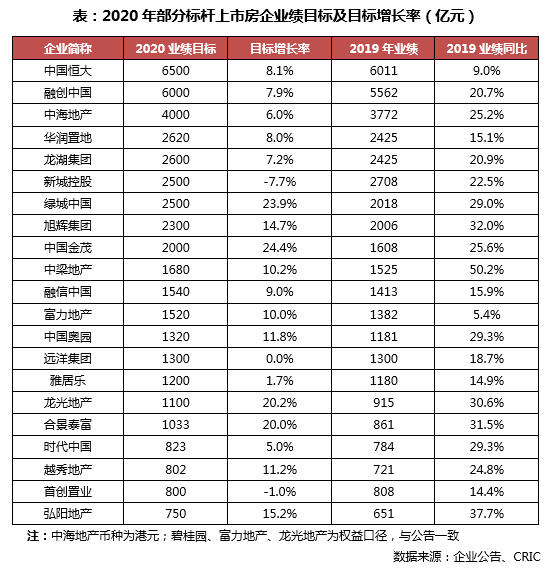

稳字当头,提质控速成为行业共识

截至目前,多数房企在2019年度业绩发布会上都提出了2020年销售目标。当前,行业增速放缓趋势下,叠加年初疫情的爆发,都成为影响房企年度目标制定的重要因素。目前整体来看,企业目标增长率基本在10%左右,较2019年进一步放缓,且均低于2019全年的业绩同比增速。

在此形势下,虽然多数房企认为一季度业绩的同比降低对全年销售的影响相对有限。但当下市场不确定性积聚,房企想要更好地活下去,必须“稳”字当头,特别是头部房企已经率先转向“质”的提升。总体而言,在行业增速放缓的背景下,提质控速已经成为行业共识,2020年目标增长率的降低也在合理预期内。

6

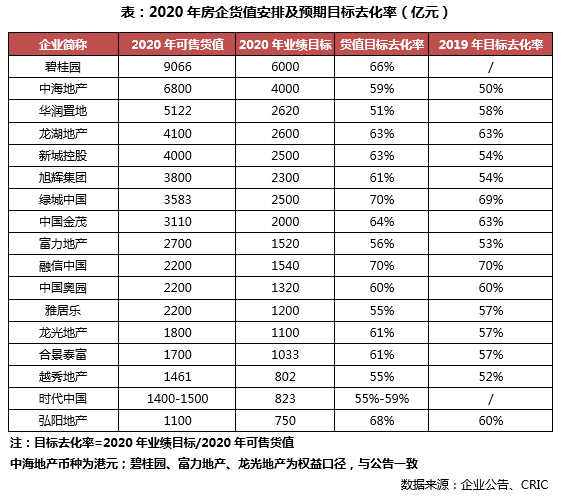

房企市场预期谨慎乐观,货值目标去化率基本持平

尽管当前市场受到疫情持续影响,但从规模房企2020年的供货安排及目标去化率情况来看,房企对市场的整体预期仍保持谨慎乐观的态度。多数房企货值目标去化率在60%左右,与2019年基本持平。我们预计,2020年房地产市场调控及政策预期将维持平稳,但由于市场走向并不明朗,2020年房企在货值去化上更要注重营销策略的制定,通过线上与线下相结合的模式打通销售渠道,拓展更多的客源,确保全面目标的实现。

7

一季度重点城市成交下跌三成,疫情冲击下二季度复苏压力较大

3月,房地产市场缓步复苏,供求环比显著回升,同比跌幅由上月的7成左右收窄至3成左右,27个重点监测城市累计供应量同比下降33%,累计成交量同比下降32%。

具体而言,一线城市成交量同比全线回落,同比仍下降39%。仅北京成交量加速下滑,同比跌幅超60%,上海、广州和深圳同比跌幅均收窄,深圳降至10%以内。23个二三线城市成交有序复苏,同比仍下降31%。近4成二三线城市成交量同比跌幅回落至30%以内,仅宁波、郑州个别城市成交持续低迷,同比跌幅仍在80%左右。核心二线城市房地产市场似有回暖征兆,成都、杭州、昆明等成交量率先企稳回升,同比皆步入上行通道。

分区域来看,长三角地区成交表现可圈可点,仅宁波成交继续走弱,苏州、南京、无锡等成交量跌幅大幅收窄,杭州、合肥更是同比实现正增长。中西部地区市场明显分化,成都、昆明成交率先企稳回升,长沙、南宁等成交跌幅趋缓,但郑州、武汉等成交量仍处低位。东北地区市场有序复苏,长春、大连等成交量跌幅明显收窄。

展望未来,随着国内疫情逐步得以控制,即使疫情最为严峻的武汉,也在有序复工复产,预计二季度房地产市场将继续复苏,供求跌幅有望进一步收窄。不过,海外疫情形势异常严峻,金融风暴阴霾下海外经济下行压力不断加剧,或将传导至中国经济共振下行。二季度房地产市场依旧不容乐观,房地产开发投资等各项行业指标较难摆脱下降通道。

- 1[克而瑞]2021年1-10月中国房地产企业销售百强排行榜

- 2[克而瑞]2021年1-9月中国房地产企业销售TOP200排行榜

- 3[克而瑞]2021年上半年中国房企总土储货值排行榜出炉

- 4[克而瑞]2021年1-8月中国房地产企业销售TOP排行榜

- 5[国家统计局]2021年7月份居民消费价格同比上涨1.0% 环比上涨0.3%

- 6[克而瑞]2021年7月中国房地产企业品牌传播力TOP100

- 7[克而瑞]2021年1-7月中国房地产企业销售TOP100排行榜

- 8[克而瑞]2021年1-6月中国房地产企业新增货值TOP100排行榜

- 9[克而瑞]2021年上半年中国房地产企业销售TOP200排行榜

- 10[克而瑞]2021年1-5月中国房地产企业新增货值TOP100排行榜