企业监测分析 2024-04-18 14:55:09

- 城市:全国

- 发布时间:2024-04-18

- 报告类型:企业监测分析

- 发布机构:克而瑞

河南、南京等地出台政府投资项目代建管理办法

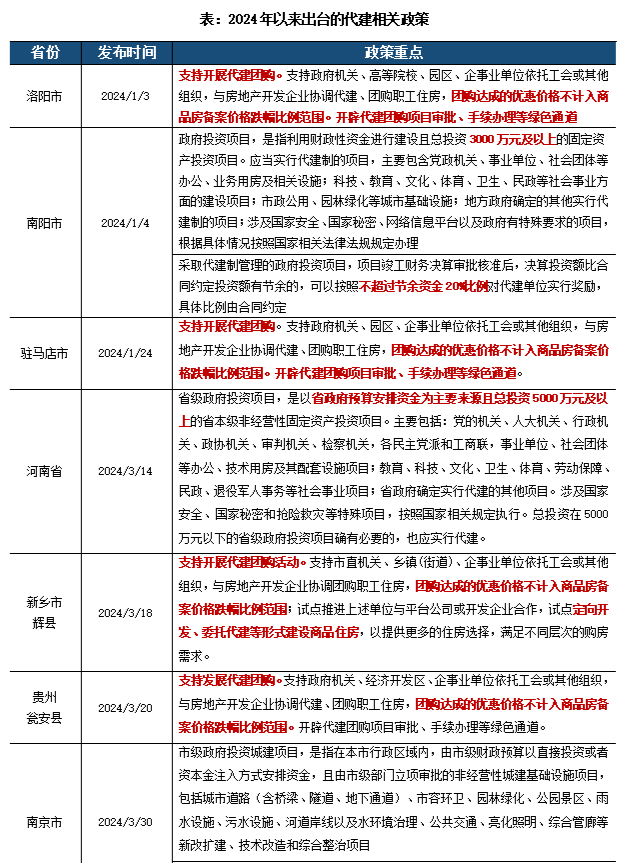

2024年以来,地方性代建政策继续优化,河南不仅出台省级政府投资项目代建管理办法,洛阳、南阳、驻马店等地级市也发布代建相关支持或管理政策。此外,《南京市市级政府投资城建项目管理办法》于3月30日正式印发,将于5月1日起施行。

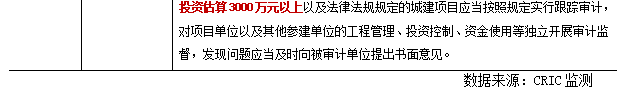

战略合作愈演愈烈,金科开管与绿城管理“抱团”

代建企业加快扩充合作资源库,一方面,积极寻求与地方政府及国有平台公司合作,旭辉建管先后与昆明市西山区委区政府、启东吕四港经济开发区签署战略合作协议。另一方面,代建企业之间也开始“抱团”,金科开管集团继与世纪金源集团腾云华力签约合作后,2024年3月13日又与绿城管理签订战略合作框架协议。此外,旭辉建管推出“千帆计划”、金科开管发布“同路人计划”,试水合伙人制度,抢占市场资源。

代建平台公司再扩容,持续加强品牌建设与推广

近年,代建行业实力“新军”不断涌现,目前阵营仍在不断扩容。2024年1月,招商蛇口(8.350, -0.13, -1.53%)宣布将成立“招商建管”,统筹管理代建业务,成为率先成立独立代建平台的央企房地产开发商之一。融创于2024年2月18日正式对外官宣代建平台“融者共创建管集团”。与此同时,代建企业的品牌宣传运营持续加强,远洋集团旗下的远洋建管以及复地集团旗下的复地管理均成立了代建专门的微信公众号。

俊发彩云城A6地块重启,由绿城管理代建

2024年4月2日,俊发集团联合东方资产、绿城管理、中交一公局成功举办了俊发彩云城A6地块项目合作启动会。该项目于2022年8月停工,此次重启引入绿城管理将作为项目运营管理方,对项目全盘进行后续运营、操盘、监管等直至竣备交付。

2024年一季度代建中标项目同比增加32.6%

2024年一季度代建中标项目总计达118个,相比2023年同期89个增加32.6%,整体表现较好,增量创下近年单季度最高,特别是相比2023年下半年,热度明显回升。三四线城市是代建增量的主要来源,占比近6成。

1

行业政策

地方代建政策持续优化城中村将是代建竞逐重点

1、河南、南京等地出台政府投资项目代建管理办法

2024年以来,地方性代建政策继续优化,河南不仅出台省级政府投资项目代建管理办法,洛阳、南阳、驻马店等地级市也发布代建相关支持或管理政策。此外,《南京市市级政府投资城建项目管理办法》于3月30日正式印发,将于5月1日起施行。

2024年3月14日,河南省政府办公厅印发《河南省省级政府投资项目代建管理办法》(以下简称《管理办法》),旨在规范河南省省级政府投资项目的建设管理,提升管理效率和投资效益。《管理办法》明确,省级政府投资项目是以省政府预算安排资金为主要来源且总投资5000万元及以上的省本级非经营性固定资产投资项目,并对代建模式进行了详细规定,同时对项目管理中的职责分工、实施程序、资金管理以及奖惩监督机制均作出了具体规范。

洛阳、驻马店、辉县等地先后提出支持开展代建团购,支持相关单位与房地产开发企业协调代建、团购职工住房,且团购达成的优惠价格不计入商品房备案价格跌幅比例范围,以助力维稳房地产市场。

目前,福建、河北、河南、南京、三亚、厦门、南京、南阳等多地均先后出台或修订了省级或市级政府投资项目代建管理办法,有利于推进政府代建规范、高效管理。此外,“代建团购”政策的提出,也有利于增加代建需求,维护地产市场健康发展。

2、城中村改造扩围、提速,预期带动政府代建需求释放(略)

2

土地成交

城投拿地占47%加速探索城投+代建合作模式

2021年以来,城投成为拿地主力,托底了大量项目。今年,城投在土地市场持续发力,一季度拿地占比仍达到47%。但据统计,2021到2023年,城投拿地项目开工率不足三成,且从城投参与拿地且已开工、开售土地来看,合作开发比例达到34%。其中2023年已开工项目合作比例接近50%,这也证明了城投拿地之后独立开发的能力和意愿均较弱。对于城投拿地的出路,独立开发只适合小部分有操盘经验的城投,多数城投依然需要以盘活资产为主,寻求合作开发、代建、转让等机遇。在此背景下,将推动行业加速探索城投与代建企业合作模式,实现双方共赢发展。

表:2024年一季度典型城市城投平台拿地明细(亿元;万平方米)(略)

3

企业洞察

代建企业加快扩充合作资源库提升市场份额

1、战略合作愈演愈烈,金科开管与绿城管理“抱团”

当前,代建行业正掀起一场“规模战”,为拓展代建业务,提高市场份额和品牌竞争力,代建企业加快扩充合作资源库。

从一季度的合作动态来看,地方政府及国有平台公司是代建企业重点合作对象。旭辉建管先后与昆明市西山区委区政府、启东吕四港经济开发区签署战略合作协议。世纪金源集团旗下腾云当代管理与河北省石家庄市无极县政府合作取得实质性进展,2024年3月28日,已签约石家庄无极全过程代建项目,签约项目位于石家庄市无极县北部科教新城,为无极重点打造区域,规划总建面约44.7万㎡,将打造高端低密和绿色健康科技住宅,及高品质生活体验购物中心。

代建企业之间也开始“抱团”。金科开管继与世纪金源集团腾云华力签约合作后,2024年3月13日又与绿城管理签订战略合作框架协议。行业竞争愈发激烈,代建企业之间的“抱团”有利于实现资源共享、优势互补,减少发展阻力,实现1+1大于2的效果,这也是优势不足的代建企业扩张规模、抢占话语权的一条有效路径。

此外,部分代建企业率先试水合伙人制度,以“直营+加盟”的模式扩大合作范围,促进规模发展。继2022年12月中原建业设立城市合伙人机制、绿城管理2023年年中启动“百川计划”之后,2024年1月旭辉建管推出“千帆计划”,在江苏、安徽、广西等28个省市开始招募有优质的项目资源及关键人脉关系的企业或个人作为合作伙伴;2024年4月金科开管发布“同路人计划”,不限行业、不限背景,招募一切能提供代建资源、推动代建项目签约、引入代建资金的个人或团体。未来或有更多的代建企业跟进,争夺市场资源。

2、代建平台公司再扩容,招商蛇口宣布成立“招商建管”(略)

3、绿城管理营收同比增长24.3%,中原建业延发年报(略)

4

重点项目

重点项目:纾困继续推进中交管理、绿城管理助力项目复工

1、中交管理中标汕尾“愉憬湾”项目全过程代建代管(略)

2、俊发彩云城A6地块重启,由绿城管理代建

4月2日,俊发集团联合东方资产、绿城管理、中交一公局成功举办了俊发彩云城A6地块项目合作启动会。绿城管理将作为项目运营管理方,对项目全盘进行后续运营、操盘、监管等直至竣备交付。

俊发彩云城A6地块即晴湾地块,该地块占地面积约74.96亩,容积率5.31,建筑密度25%,绿地率40%,共规划了12栋高层住宅以及1所12班的幼儿园。

2022年8月,由于市场下行,项目进入了停工状态,此后由云南汇立房地产开发有限公司接手,并于今年1月完成股权变更,最终中豪持股81.86%,东方资产持股18.13%,东方资产成为实际控制人。

如今项目重启,东方资产作为出资方,将为彩云城A6地块的开发建设提供充足的资金保障。同时,项目还引入绿城管理、央企中交一公局集团,分别作为代建方和施工方。相信在中国东方资产上海分公司、绿城管理、中交一公局集团的共同合作下,充分发挥各自专业优势,全方位保障项目后续建设及品质交付,同时也将为行业化债提供新选择和新思路。

5

招投标

一季度市场热度回升明显代建项目同比增长32.6%

1、2024年一季度代建中标项目118个,同比增加32.6%

2024年以来房地产项目代建公开招投标稳步增长。根据招标信息监测,一季度代建中标项目总计达118个,相比2023年同期89个增加32.6%。整体来看,2024年一季度代建市场整体表现较好,增量创下近年单季度最高,特别是相比2023年下半年,热度明显回升。

2、项目主要来自政府平台委托,绿城、蓝城等头部优势明显(略)

3、长三角地区占比超过六成,三四线城市是主要增量市场(略)

目录

企业加快扩充合作资源库一季度代建中标项目同比增32.6%

本期关注:

一、行业政策:地方代建政策持续优化,城中村将是代建竞逐重点

1、河南、南京等地出台政府投资项目代建管理办法

2、城中村改造扩围、提速,预期带动政府代建需求释放

二、土地成交:城投拿地占47%,加速探索城投+代建合作模式

三、企业洞察:代建企业加快扩充合作资源库,提升市场份额

1、战略合作愈演愈烈,金科开管与绿城管理“抱团”

2、代建平台公司再扩容,招商蛇口宣布成立“招商建管”

3、绿城管理营收同比增长24.3%,中原建业延发年报

四、重点项目:纾困继续推进,中交管理、绿城管理助力项目复工

1、中交管理中标汕尾“愉憬湾”项目全过程代建代管

2、俊发彩云城A6地块重启,由绿城管理代建

五、招投标:一季度市场热度回升明显,代建项目同比增长32.6%

1、2024年一季度代建中标项目118个,同比增加32.6%

2、项目主要来自政府平台委托,绿城、蓝城等头部优势明显

3、长三角地区占比超过六成,三四线城市是主要增量市场

- 11:34

- 11:10

- 11:08

- 11:03

- 11:00

- 10:41

- 10:27

- 10:25

- 10:17

- 10:06

- 10:00

- 09:50

- 09:42

- 09:37

- 09:35

- 09:33

- 09:29

- 09:22

- 08:49

- 08:41

- 08:39

- 08:38

- 08:33

中国城市住房价格288指数

(2023-02)1571.9点

- 0.13%

- -0.91%

| 日期 | 指数 | 环比 | 同比 |

|---|---|---|---|

| 2023.01 | 1569.9 | -0.97% | -0.14% |

| 2022.12 | 1572.1 | -0.92% | -0.11% |

| 2022.11 | 1573.9 | -0.12% | -1.08% |

| 2022.10 | 1575.8 | -0.20% | -1.01% |

| 2022.09 | 1579.0 | -0.02% | -0.87% |

| 2022.08 | 1579.3 | -0.04% | -0.62% |