- 城市:全国

- 发布时间:2016-03-09

- 报告类型:市场报告

- 发布机构:易居研究院

近期人民币加速贬值成为热门话题,其对国内经济和市场的影响引发了广泛讨论。众所周知,房地产行业属于资本密集型产业,供需两端对资本市场的变化非常敏感,而汇率是影响房地产市场走势的重要变量之一。

理论上讲,货币升值,汇率下降,房地产市场升温;货币贬值,汇率上升,房地产市场降温。那么,2016年人民币是否会持续贬值?如果持续贬值,对房地产市场的影响几何?

本报告将通过分析美、英、澳、加、日、港等国家和地区的汇率与房价变化过程,归纳总结二者的关系与规律,并以此为基础,预判中国未来汇率变化趋势与房价走势。

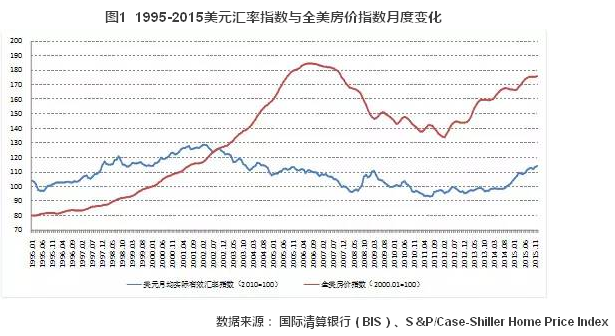

一、典型国家和地区汇率与房价变化(一)美国汇率指数与房价指数

美国是高度市场化的国家,其汇率采取自由浮动的制度。从最近20年的变化看,美国汇率指数经历了“上升-下降-上升”的三个阶段,与美元变化周期相似,美国房价指数也经历了“涨-跌-涨”的过程。

第一阶段:1995至2002年初,上升期。美元汇率指数上涨了32.7%,与此同时,全美房价也大幅上涨,超过130%。

第二阶段:2002年初至2011年中,下降期。受9•11事件的影响,2001-2002年美国经济出现衰退,为提振经济,美元贬值了约28%。美元贬值48个月之后,全美房价才开始下降,跌幅与美元贬值幅度相当。

第三阶段:2011年中至2015年底,上升期。此阶段美元升值了22.5%,而美国房地产市场也再度升温,房价涨幅达31.1%。

近20年的美国汇率指数与房价指数变化过程表明:汇率与房价具有正相关性,汇率升降影响房地产市场的冷热,但汇率变化对房地产市场的影响具有一定的时滞性。

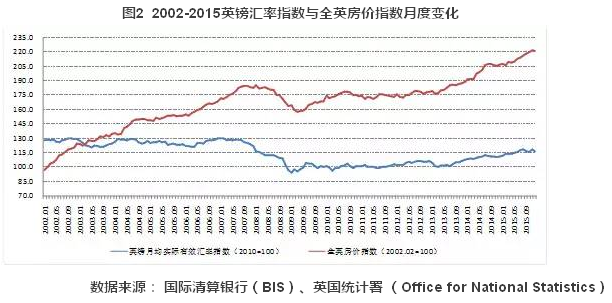

(二)英国汇率指数与房价指数

英国属于高度市场化的国家,采取浮动汇率制度。其最近14年的汇率变化与房价走势大致也经历了“升-降-升”的过程。

第一阶段:上升期,2002年至2007年初。英镑小幅升值8.1%,而全英房价上涨了91.1%。

第二阶段:下降期,2007年初至2009年初。英镑大幅贬值,超过27%。与此同步,全英房价下跌近15%。

第三阶段:上升期,2009年初至2015年底。这个阶段英镑升值幅度25.4%,而全英房价上涨更惊人,超过了40%。

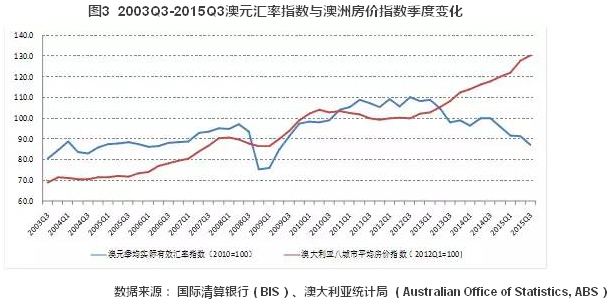

(三)澳大利亚汇率指数与房价指数

澳大利亚同样采用浮动汇率制度,从最近12年其汇率变化与房地产市场走势看,大致经历了“升-降-升-降”四个阶段,但二者变化轨迹并不完全一致。

第一阶段从2003年第三季度至2008年第二季度,澳元汇率指数与澳洲房价均出现上扬,涨幅分别为20.9%、31.6%;

第二阶段从2008年第三季度至2009年第二季度,澳元与房价均呈现回落,分别下降了9%和4.6%;

第三阶段2009年第三季度至2012年第三季度,二者反弹回升,分别上涨了29.5%和15.9%;但从2012年四季度开始,澳元汇率指数与房价出现背离,澳元贬值近20%,但房价涨幅超过30%。

澳元汇率指数与房价之所以出现背离,主要原因是澳洲大量移民涌入带动了需求、包括中国在内的投资者不断增多、低利率的货币政策及澳洲的税制等因素对冲了澳元贬值的影响。未来1-2年内,澳元可能会持续贬值,澳洲房地产市场也将出现降温,房价会有所回落。

(四)加拿大汇率指数与房价指数

与澳大利亚类似,加拿大也出现了汇率指数与房价背离的现象。但从近20年的长期变化看,二者基本保持了同向的变化趋势,大致经历了“降-升-降-升-降”的过程。

1995年至2001年初,加元微幅贬值,但加拿大房价却微幅上涨。从2001年开始,加元进入升值通道,房价也持续上扬,二者涨幅分别为48%和50%。直到2007年底,加拿大货币和房价重新开始下滑,但幅度不大。从2009年第二季度开始,加拿大加元与房价再度升值,直到2011年第一季度。大约从2011年第二季度开始,加元重新开始贬值,幅度超过24%,但房价持续小幅上涨。

与澳大利亚出现二者背离的原因类似,本地经济增长和国外投资者带动楼市需求,推高了房价。但加元贬值与房价上涨不可能一直背离,未来一两年随着加元汇率指数的持续走低,加拿大房地产市场将迎来降温,房价出现拐点。

(五)日本汇率指数与房价指数

日本与其他发达国家一样,实行自由浮动的汇率制度。自1991年日本经济泡沫破裂后,日元汇率指数、日本房价指数(以东京都市圈为主)均出现震荡式下滑。因此,从最近20年日本汇率指数与房价变化趋势判断,二者吻合度比较高。但从具体阶段看,日元汇率指数与日本房价指数存着背离现象。

1995年至1997年初,日元汇率指数与房价均出现下降,降幅分别超过33%和20%;但随后两者出现背离,日元小幅升值但房价继续下跌23.7%。从2000年开始,日元重新开始贬值,跌幅超过37%,房价则继续下探。2007年后半年开始,日本货币和房价上行。5年后,2012年开始日元重新贬值,但房价在国内外需求的带动下逐渐上升,从最新趋势看,日元汇率指数出现了反弹回升迹象,而日本房价仍保持上行态势。预计未来一两年日本的汇率指数与房价均将温和上扬。

(六)香港汇率指数与房价指数

香港经济高度自由化,其金融与房地产市场深受国际环境影响。纵观香港最近20年的汇率指数变化与房价走势,二者大致同步,经历了“升-降-升”的过程。

第一阶段:1995年至1998年第二季度,上升期。港币币值与香港房价分别上涨38%和57%;

第二阶段:1998年第三季度至2008年第一季度,在亚洲金融危机的影响下,港币大幅贬值近40%,房价先下跌63.6%,之后重新上行,涨幅近113%;

第三阶段:2008年第二季度至2015年底,香港汇率指数上涨了25%,与此同时,房价上涨192%,但值得注意的是,2015年10月份开始,香港房价出现降温迹象,港币兑美元近期也出现了贬值,预计未来一两年港币汇率指数与房价将整体下探。

二、汇率与房价变化的规律

(一)汇率变化影响楼市供需

一个国家或地区的货币升值,提升预期投资回报率。大量国际热钱涌入并进行资产配置,房地产作为资产配置的重要部分,市场需求增加,进而带动房价上涨。反之,货币贬值,国际热钱出逃,市场需求降低,进而房价下跌。

(二)汇率变化影响市场流动性

一个国家或地区的货币升值将增加外汇储备,进而增加该国或地区的市场流动性,部分资金进入房地产,容易推高房价。反之,货币贬值,市场流动性减少,进而促使房地产市场降温。

三、中国汇率变化与房价走势(一)人民币汇率与房价指数

我国自2005年7月21日开始实行“有管理的浮动汇率制”,人民币总体呈升值趋势,全国的房地产市场也经历了几个变化周期。整体而言,最近10年,二者在变化趋势上既有重合之处也有相背离阶段,这反映了我国汇率变化影响房地产市场机制的复杂性。

2006年至2009年初,人民币不断升值,大涨27%。与此同时,全国70城新商品住宅价格环比先涨后跌。之后2009年一年,人民币出现短暂贬值,房价且小幅上升。从2010年初开始,人民币再度升值,涨幅高达34.1%,但全国70城新房价格却几起几落。由此也可以看出,我国汇率机制影响房地产市场的复杂性。

(二)未来中国汇率与房价走势预测

美、英、澳、加、日、港等国家和地区的货币汇率与房地产市场变化过程证实了二者具有密切的关联性,汇率升降影响房价涨跌。我国近10年的汇率变化与房地产市场走势也部分证实了这一点,但我国实行“有管理的浮动汇率制度”,汇率机制并不成熟,其影响房价走势的作用不如其他政策措施明显,因此,存在着二者背离的现象。

从未来短期看,人民币在国内和国际经济环境影响下,将延续贬值态势,但幅度不会太大。由于存在一定的时滞性,人民币贬值对房地产市场的影响最快于2016年底至2017年上半年显现,到时房地产市场将初现降温,房价涨幅将适度回落。

执笔人:易居房地产研究院 研究员 徐向科