- 城市:全国

- 发布时间:2020-06-15

- 报告类型:市场报告

- 发布机构:克而瑞

随着疫情影响逐渐消退,2020年房地产市场秩序也在逐渐恢复。不过,一、二线城市和长三角、粤港澳的三四线城市明显恢复较快,尤其是土地市场,地价和溢价率自开年以来逐月攀升,市场热度持续攀高。然而,在不断火热的土地市场之下,城市间的投资机遇和风险差异也更为房企所关心。哪些城市在2020年市场相对健康,投资风险小?又有哪些城市短期内投资风险较大,需要谨慎布局?

为此,本文从盈利空间、市场健康度、拿地机会三个方面考虑,选取地价走势、库存压力和财政依赖度三个指标,构建了一个相对完善的评价指标体系,并对2020年重点城市土地市场投资前景做出客观预判。

01

投资建议:首选长三角,

但部分三四线仍需谨防风险(节选)

就综合评判结果来看,京、沪、深、杭、宁等十市排在前列,形成第一梯队,就城市区域划分来看,长三角城市占据了其中6席位置。高企的房价水平、以及严格的供给侧价格管控,是这些城市投资盈利空间的坚实保障,而更高的购买力水平和庞大的外来人口基数,则为这些城市带来了更强的需求的支持,但不同的是杭州、合肥等二线城市城建快速发展,供地规模更大,拿地机会也更多,而北京、上海、深圳等城市受限于市区土地资源不足等因素,拿地机会更为稀缺。

但长三角也有部分城市风险较为突出,如绍兴、肇庆等,这些城市近来地价上涨较快,并且在“限价”背景难有大幅度放松下,房价上涨动力较弱,进入投资还需谨慎。

1、梯队划分:长三角核心城市表现突出,杭州、合肥建议重点关注

基于地价成本、库存、土地财政依赖度等三大指标进行综合评判,就50个典型城市的投资前景来看,大体可以分为三个梯队:

第一梯队为优先布局城市,有10个,典型如杭州、合肥、深圳、佛山等长三角和大湾区,尤其是人才新政利好之下的杭州,2019年常住人口增量高达55.4万,稳居全国首位,购房需求本身就十分旺盛,房价上涨的动能十分强劲,在利润空间有保障的大背景之下,宅地供应量也能保持在较充裕的水平,因此杭州成为房企竞相追逐的热点城市,2019年杭州还以2746亿元的土地出让金额蝉联榜首。不仅仅是杭州,长三角的合肥、温州、南京、上海、苏州等城市由于产业基础深厚、民营经济发达,再加上人口政策的利好,购房需求旺盛,市场供求关系也一直较为健康、市场更具韧性,再加上利润空间比较充裕,是众多品牌房企投资的首选目标。

第二梯队为城市建议择机进入,这部分城市数量相对较多,占据50城的四成半,多是位于北方和中西部的二线区域,典型如长沙、西安、武汉、郑州和南昌等城市;这类城市由于多为省会城市,在医疗、教育、就业等方面均优于其他三四线城市,在人口吸引力上具有一定的优势,去化速度相对较优;但是由于购买力欠佳,房价的支撑性不足,因此在盈利方面表现不及长三角城市。值得注意的是,这类城市受疫情相对较重,商品住宅去化速度明显变缓,库存压力有明显上升之势,典型如郑州,其近期商品住宅去化周期已超18个月,同比去年同期已经翻番,去化压力显而易见。

而第三梯队的城市风险相对突出,共有18个,除了经济表现欠佳的兰州、太原以及地价上涨较快的重庆、成都外,其余多为长三角三四线城市,典型如常州、丽水、金华、徐州、绍兴、衢州、湖州、安庆等城市,这些城市受长三角一体化利好的影响,前些年房地产市场均保持较快速度发展,但由于近些年地价过快上涨,利润空间被极大的压缩,典型如绍兴、湖州。当然不仅如此,前几年房企青睐有加、重仓的城市,库存规模过快上升,目前已经面临库存压力过大的风险,典型如徐州,近些年土地供应明显过量,近3年含宅地成交量已经足够支撑过去8年的商品住宅成交量。

2、优先布局:上海、杭州拿地安全系数高,地价仍在相对低位(略)

3、择机进入:西安等市地价持续上涨但房地价差仍在扩大,可择机进入(略)

4、防范风险:徐州、太原等城市潜在库存量高,需谨慎进入(略)

02

地价变动:环沪杭三四线地价上涨明显,

拿地成本明显上升

拿地成本决定着利润空间的大小,因此在一个城市布局,最应该关注的就是该城市的地价变动。如果地价上涨过快,会导致拿地成本不断上升,利润空间也会被压缩。通过分析50个城市的地价长期走势(近三年地价变动)和近期趋势(近两个月来地价变动),结合各城市房价走势来看,宁波、南通等城市地价持续上涨趋势明显,利润空间也被明显压缩,应当谨慎布局,不应盲目追高。

1、长期走势:6成城市地价创近三年新高,天津、杭州近两年地价回调(略)

2、近期走势:优质地块带动下近两月地价普涨,南通、绍兴涨幅明显

为了尽快从疫情的影响中恢复,3月以来,各重点城市相继恢复土地出让,放松土地出让门槛,并且优先以稀缺优质用地试水市场。同时,信贷政策也逐渐宽松,房企融资压力减轻,土地市场在此利好下热度一路走高,全国平均地价也突破3000元/平方米的大关,创下新高。而作为各大房企争先布局的热点城市,50城中大多数城市的地价也在近两月来明显上涨,如成都、厦门、常州等地近两月均有区域单价最高纪录被刷新。

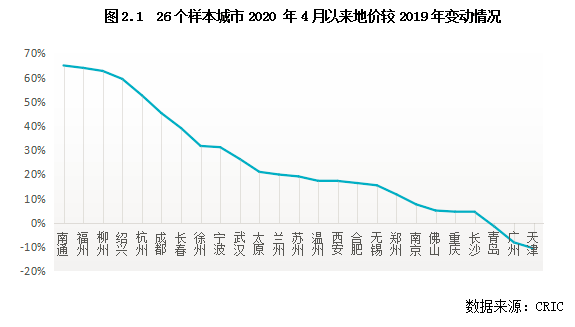

具体通过这些城市2020年4月以来成交宅地的价格变动来看。在供地相对较多的26个城市中,地价出现了“普涨”现象,仅有个别城市地价相比2019年有所回调。

地价上涨的城市中,有南通、徐州、宁波、温州、西安、南京、佛山、重庆等城市地价已经达到近两年最高点。除西安和重庆外,这些城市基本属于长三角和粤港澳两大城市群,城市基本面向好,购房需求充足,是各大房企布局重点城市,是2020年4月以来土地市场最为火热的两大区域。在优质土地出让的刺激下,这些城市的土地竞争激烈,如宁波、南通、温州更是频繁出现竞拍超百轮的现象,地价也由此一路上升。以增幅较大的南通来看,今年4月以来,主城区成交7宗宅地的平均楼板价约在8388元/平方米,其中大部分地块的成交楼板价基本均超过了10000元/平方米,而2019年其周边地块平均楼板价还不足8000元/平方米;值得注意的是,南通地价近三年持续上涨,2020年4月以来的地价更是再度走高,拿地成本上升较快,未来拿地还需谨慎。

而杭州、福州、苏州等城市虽然近来地价上涨较快,但仍还未达到历史最高点,特别是苏州,在一次性报价区间的土拍政策指导下,土地价格走势比较平稳,2020年地价上涨幅度并不突出,近期仍存在一定的拿地窗口期,未来风险依旧可控。

地价较2019年有所回调的城市有青岛、广州、天津。其中,天津回调幅度较为明显,4月以来成交地价较2019年下降幅度达到10%。受2017年、2018年商品住宅市场表现不佳影响,天津的土地市场在2019年较为冷淡,土地流拍现象频繁发生;为了保障土地供应,天津近来出让地块的条件较以往均有明显放松,典型如西青地块、河西宅地,起拍价均较第一次挂牌时有所下降。这也导致了成交地价较此前有所回落,拿地成本进一步降低。

3、建议关注:沪深等市地价走高、房价上升更快,建议重点关注

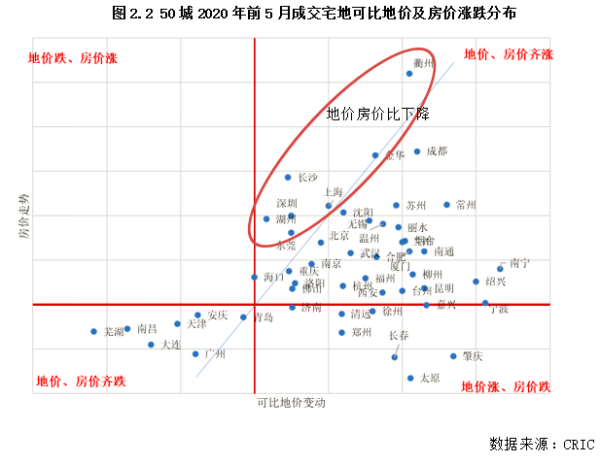

综合样本城市长期和近期地价走势来看,大部分样本城市地价已达到高位,如南通、宁波、合肥等近期地价已经创下近三年来新高,拿地成本进一步上升。仅有少部分城市如天津、芜湖等地价持续回落。为了衡量城市拿地盈利空间的变化,进一步结合各城市房价变动来看,大致可将这些城市分为三类。

第一类:地价、房价双双上涨的城市,共有34个。对于这一类城市,虽然地价上涨导致拿地成本上升,但在房价明显上涨的基础上,盈利空间仍有扩大的可能,其中更值得关注的,自然还是那些房价上涨更快、地价房价比出现下降的城市,如上海、深圳、东莞、长沙等。以上海为例,虽然今年以来上海的宅地单价上行,但涨幅基本都低于10%,实际拿地成本在考虑取消自持等条件后并未明显上涨,而2020年前5个月上海的商品住宅成交均价已超过6万元/平方米,较2019年均价涨幅超过10%,盈利空间明显扩大。而对于地价涨幅较大、房价涨幅也不弱的城市,如北京、杭州、苏州,由于城市房价地价差较大,尽管地价近来上涨,但盈利空间仍然明显优于多数城市,对于这些城市仍可考虑优先布局。至于那些地价快速上涨,但房价涨幅趋弱,导致地价房价比上升的城市,如绍兴、宁波、南宁等,需要警惕房地差距离过小、盈利空间不足的风险。

第二类:地价上涨、房价下跌的城市。这类城市共有7个,分别是济南、清远、徐州、郑州、长春、太原和肇庆,其中长春、肇庆、太原房价回调幅度相对较大,地价涨幅也比较明显。在此影响下,这些城市的盈利空间被明显压缩,未来进入还需谨慎。

第三类:地价、房价双双下跌的城市,芜湖、安庆、南昌、天津、青岛、大连、广州。虽然这些城市房价下跌,但均为地价降幅更大,盈利空间不降反而升。同时,对于广州、天津这样城市基本面发展较好、人口吸引力较强的城市,购房需求增长动力充足,并且近来广州、天津等持续有优质地块入市,因此对于这类城市仍可把握拿地机会,适当布局。

03

库存压力:核心二线合肥、杭州等商品住宅去化快、库存压力明显较轻

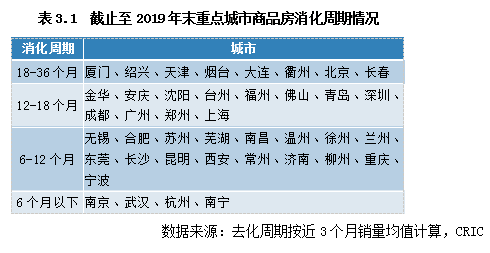

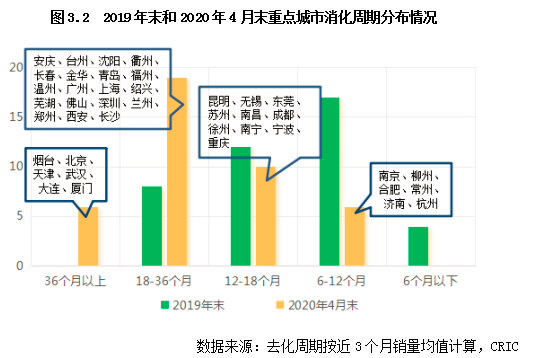

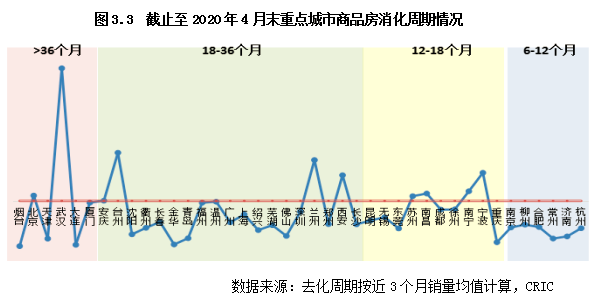

作为衡量城市发展的中长期指标,库存是判断城市量价走势和企业的投资策略的标尺之一。结合广义和狭义库存来看,核心城市如合肥、杭州等城市库存压力较轻,可看高一线,但部分长三角三四线城市、环渤海二线城市短期内库存压力较大,需谨慎对待。1、潜在库存:50城平均去化3.4年,徐州、太原潜在库存量处于高位(略)2、狭义库存:一季度消化周期普遍上调,疫情后大连、金华等城市复苏“韧性”强由于2020年一季度受到新冠肺炎黑天鹅事件影响,2020年一季度全国市场销售受到重创,导致各城市消化周期短期内上涨至高位,但并不能反映市场真实的库存情况,因此我们将对比重点城市在2019年末和2020年4月末消化周期,以便真实反映市场变化。截止至2019年末,大部分重点城市的商品住宅去化周期都在18个月以内,消化周期普遍相对健康。消化周期在18个月以上的城市中,除长春、衢州两市2019年4季度商品住宅月销量走低以外,其他城市整体向好,北京、厦门这样的热点城市更是需求动力旺盛,依然可以长期看好。此外南京、武汉、杭州和南宁四市的消化周期不足6个月,未来市场整体或局部将较大可能面临供不应求情况,一方面是价格上涨动力支撑足,另一方面开发商去化压力风险较小。

疫情影响导致2020年一季度各城市消化周期整体上涨,截止至2020年4月末,有6个城市消化周期上涨至36个月以上,其中武汉的消化周期从6个月以下大幅跃升至54.8个月,受到影响最为严重。

消化周期在18-36个月的城市数量也大幅增加,从2019年末的8个上升至19个,西安、长沙、温州等原本消化周期较低的城市4月末消化周期也达到18个月以上。原本消化周期在6个月以下的城市除武汉以外,南宁消化周期升至12.4个月、南京消化周期上升至12个月,杭州消化周期也达到7.8个月。

疫情影响褪去后,大部分城市的楼市热度有所恢复,4月末商品住宅消化周期也普遍下调,库存去化逐步恢复正常水平:高库存城市中烟台、大连和天津的消化周期降幅最大,此外金华、青岛、重庆、沈阳、佛山和济南的消化周期降幅也在20%以上。由此来看,这类高库存的城市市场“韧性”大,反弹恢复速度相对较快。

3、综合评判:长三角三四线、环渤海二线短期库存压力不容小觑(略)

04

财政依赖度:九成城市土地财政依赖超50%,

疫情影响下还会进一步提升

长期以来,“土地财政”在中国城镇化进程中一直扮演十分重要的角色,快速推动经济和投资增长;而利用城土地出让金占一般公共预算收入构建的土地财政依赖度指标是衡量城市经济发展活跃度的重要标尺,也在一定程度上反映城市未来供地预期。数据显示:在整体经济不景气的大背景之下,地方政府财政收入减少,土地财政依赖度有上升的趋势;分城市来看,大部分城市土地政策依赖现象都很严重,近九成城市土地财政依赖度超过50%,土地财政依赖较低的城市不足一成,包含深圳、上海、北京和无锡。考虑到疫情对城市经济的影响还将延续,多城市加大了土地供应量,杭州、广州等城市土地财政依赖度将会持续高位。

1、全国走势:土地出让金占地方收入比例逐年上升,财政依赖度越发严重(略)

2、城市差异:九成城市依赖度超过50%,仅北、上、深、无锡依赖度相对较低(略)

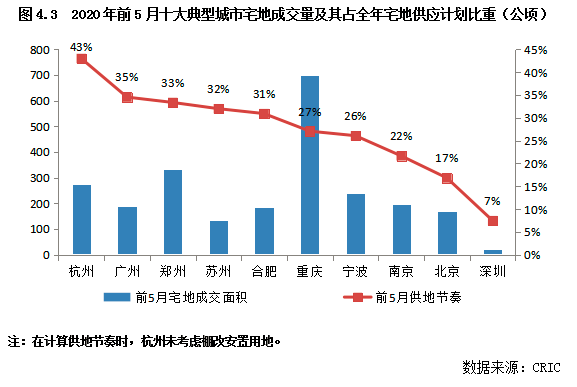

3、发展趋势:土地财政依赖度将持续高位,杭州、广州等市推地规模可期

受疫情影响,我国国民经济受到极大的影响,加之新冠疫情全球蔓延,当前我国出口遭受了前所未有的压力,居民消费需求也日渐减弱,与此同时,随着减税政策的实施,2020年地方政府财政压力进一步增大。为了稳经济、稳就业,一大波扩大有效投资稳定经济发展的举措快速落地,如上海日前出台了《上海市扩大有效投资稳定经济发展若干政策措施》,其中包含增加年度土地供应量等措施,试图利用增加土地供应来达到扩大投资,此举信号意义明显,势必会有更多城市跟进,多城土地供应量或将增加。在这种情形之下,土地财政依赖度势必还会又明显地提升。而在疫情之后,就此来看,如杭州、福州等财政依赖度较高的城市,未来供地规模会持续高位,拿地机会也会比较多。

以2019年土地出让金榜首城市杭州为例,本身2020年杭州市本级商品住宅计划供地量较2019年就增加了15%,今年的土地出让金维持大幅增加之势也在意料之中,并且结合前5月推地情况来看,杭州供地节奏也保持较快速度,宅地成交量占其全年宅地供应比重达到43%,居于典型城市之首;照此估算,2020年杭州的土地出让金涨幅还会进一步提升。除此之外,一线城市中土地依赖度较高的广州近期供地量较大,前5月宅地成交量占其全年宅地供应比重达到35%,预计年内土地供应也会维持高频速度。