- 城市:全国

- 发布时间:2018-03-26

- 报告类型:企业监测分析

- 发布机构:克而瑞

【年报系列点评之八】

合约销售5508亿元,新增土地投资1.41亿平方米,三四线占比均增加;不设销售目标,根据货值和市场情况灵活调整节奏;“房地产+”继续推进,物业、长租业务前景广阔;长短债比呈下降趋势,债务结构有优化空间;净负债率明显上升,收并购导致的其他应付款项增加,对项目运营能力提出考验。

文 / 克而瑞研究中心 朱一鸣、贡显扬

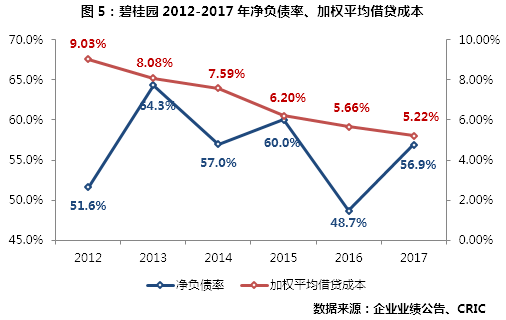

2017年,碧桂园实现合约销售金额5508亿元,同比增长78.3%;全年新获取土地881宗,新增土地投资4794.5亿元,其中目标三四线城市的金额、面积占比都有显著提升;2017年碧桂园在业绩规模扩张的同时,盈利也有大幅提升;资本运营方面,加权平均融资成本降低至5.22%,为近年来最低水平;长短债比呈下降趋势,短期偿债压力略有提升;有息负债总额同比增长57.7%,净负债率上升8.2个百分点至56.9%;应付账款和其他应付款项同比增幅较大,对项目的运营能力和资金回款提出考验。

关于碧桂园未来规模能否持续,我们认为:首先,规模对房企来讲始终是核心,但从碧桂园不设销售目标这点来看,战略层面有摆脱原来的大幅冲规模的迹象,未来或许和万科、恒大一样(万科也已经好几年没有业绩目标,恒大虽然有提出业绩目标,但也只有10%的增长),规模的平衡上更加灵活。

其次,碧桂园也考虑到了未来继续城市下沉、扩大规模的隐忧;净负债率的上升、近期融资环境恶化、借长期债的难度加大等等,都让碧桂园有所顾虑。当然,碧桂园手上的货源是充足的,土储规模行业数一数二。所以总体来讲,碧桂园还将继续保持平稳的业绩增长,追求规模和负债的平衡,未来8000亿、甚至万亿,达成只是时间问题。

销售:业绩及现金回款均破5000亿,2018年不设合同销售目标

碧桂园2017年实现合约销售金额5508亿元,销售面积6006万平方米,分别同比增长78.3%和61.9%,位列全年销售榜榜首。同时销售楼款现金回笼也超5000亿达到了5003.3亿元,同比增长76.1%,并再次实现正净经营性现金流达240.8亿元。2018年碧桂园不设合同销售目标,将根据市场情况推出货量,尽量做得更好。这表明与往年冲击业绩规模的目标不同,2018年碧桂园将根据自己的节奏,追求更稳健的增长。

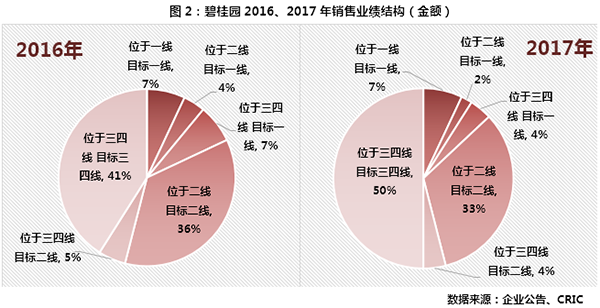

业绩结构上,受益于三四线市场火热,碧桂园在2017年业绩大幅提升的同时近58%的销售来源于三四线城市,较2016年增长5个百分点。而目标二线城市市场和一线城市市场的销售则分别减少了4和5个百分点。

投资:新增土地投资1.41亿平方米,土地收并购160宗

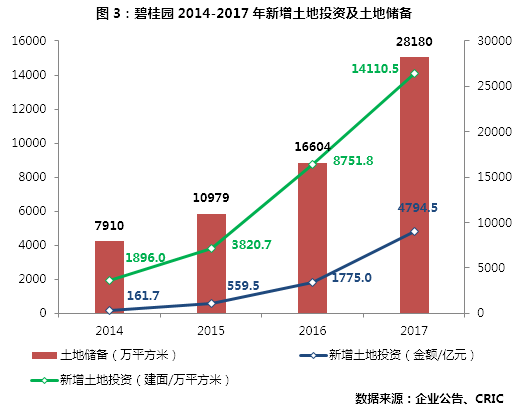

碧桂园2017年获取土地881宗,新增土地投资4794.5亿元,新获取土地预期建筑面积14110.6万平方米,分别同比增长170.1%和61.2%。其中权益金额3271.4亿元,权益建筑面积10145万平方米,平均地价3225元/平方米。此外,2017年碧桂园通过收并购获取土地达160宗,土地总代价占比为19%。土地储备方面,截止2017年末碧桂园已签约或已摘牌的土地储备28180万平方米,另有潜在的土地储备约1.42亿平方米。

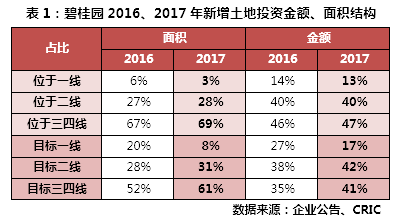

虽然,目前碧桂园没有公开设立明确的业绩目标,但是充足的土地储备和合理的市场布局为碧桂园未来业绩的持续增长提供了保证。2017年碧桂园的新增土地投资中,三四线城市的金额、面积占比都有显著提升。其中目标三四线城市的金额、面积占比分别提升了6个和9个百分点。而目标一线城市的新增土地投资占比则有大幅的降低。可见碧桂园坚定地看好三四线城市市场,未来在一二三四五线城市全面开拓的同时,三四线仍将是碧桂园布局的重点。

财务:盈利规模增长,净负债率提升,应付账款增幅近117%

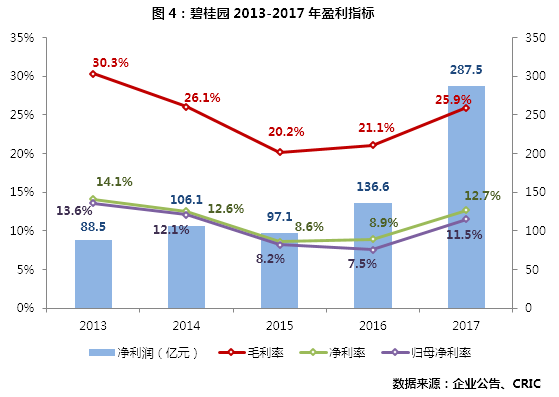

2017年碧桂园各项盈利指标延续2016年的趋势继续大幅提升,全年实现营业收入2269亿元,同比增长48.2%,其中物业开发分部收入约为2201.6亿元,同比增长48.6%。同时由于营业收入增速高于营业成本近9个百分点,2017年碧桂园的毛利润、净利润分别同比大幅增长82.4%和110.4%至587.9和287.5亿元。毛利率和净利率水平自2015年以来也不断回升,分别达到了25.9%和12.7%。碧桂园近年在业绩规模扩张的同时,盈利能力也得到了提升。

资本运营方面,截止2017年末碧桂园的加权平均融资成本进一步降低至5.22%,达到近年来的最低水平。碧桂园2017年现金及银行存款为1484亿元,现金短债比2.17,另有约2485.1亿元的银行授信额度尚未使用,营运资本充裕。而截止2017年末碧桂园长短债比为2.15,近五年来呈下降趋势。在目前的融资环境下,房企获取长期借贷的难度增加,短期偿债压力略有提升。

碧桂园2017年末有息负债总额达2147.7亿元,较去年同期增长57.7%。净负债率达56.9%,较2016年同期上升8.2个百分点,但仍处于合理水平。碧桂园在2017年中期曾表示会以净现金流为正为基础,在规模和负债之间平衡,净负债率控制在不超过70%。另外,碧桂园2017年与收并购对应的其他应付款为1326.6亿元,同比增长近117%。

虽然万科和恒大还未公布年报,但从去年中报的数据来看,碧桂园其它应付款占总负债的比重达到15.4%,与万科基本持平,但高于恒大的12%。虽然这部分无息负债偿还的时间较为灵活,一般在项目完成后偿付,但也对项目的运营能力和资金回款有一定的考验。

战略:物业、长租等地产开发相关业务全面推进

社区服务、物业运营板块转战港股上市

截止2017年末,碧桂园物业管理分部的合同管理面积约3.295亿平方米,覆盖中国大陆28个省的超过240个城市;物业管理及社区相关业务的收入约为26.56亿元,同比增长35.6%;经营利润约为4.87亿元,同比增长20%。碧桂园在2017年末暂停分拆物业A股上市,并于近日公告转战港交所主板,此举是为了充分体现物业的价值,也有利于碧桂园物业运营板块的长远发展及战略扩张。

与金融机构合作,在一二线城市发展长租业务

碧桂园2017年12月正式发布长租公寓品牌——BIG+碧家国际社区,并宣布其3年内建设100万套长租公寓,其中40万自主开发,60万靠创新模式拓展。截止2017年末,其在北上广深以及武汉、厦门等一二线城市筹备项目,在建房间数已达2963间,已获取总房间数超过8000间。2018年2月,碧桂园的租赁住房REITs也正式获批通过,成为国内首单百亿规模的REITs产品。在目前国家政策推动的背景下,长租公寓在未来几年也有望成为碧桂园的一大重要板块。

试点推广SSGF新建造技术工法,缩短工期、节能减排

SSGF是碧桂园提出的工业化建造体系,目前正在111个项目试点推广,成熟后将于更大范围使用。该体系通过使用建筑工业化技术在内的多项核心工艺,可在提高建筑质量的同时有效缩短建筑工期、节能减排。住建部和国务院自2013年就出台相关产业政策,从国家市场战略层面推动建筑工业化。对于碧桂园而言,通过试点并推广应用该技术可以大幅缩短工期,在实现高周转运营的同时,进一步降低财务成本。