- 城市:全国

- 发布时间:2019-08-15

- 报告类型:企业监测分析

- 发布机构:克而瑞

克而瑞研究中心 洪圣奇、叶茂﹑彭珊珊

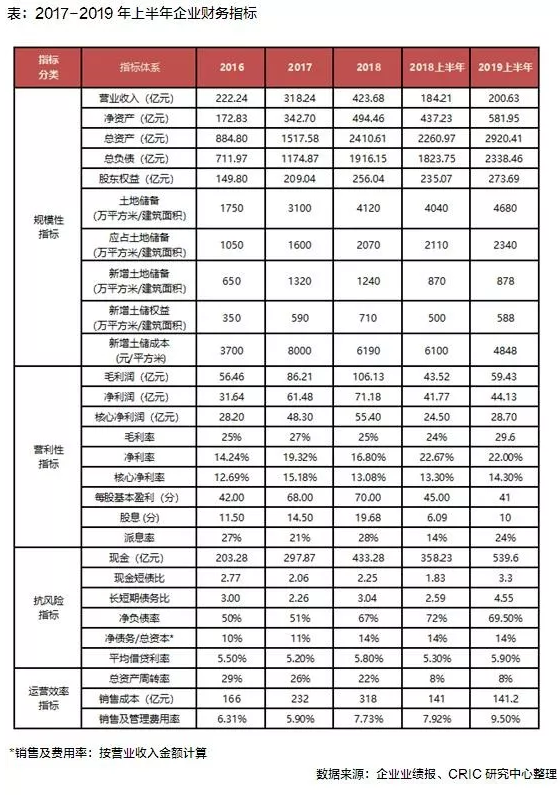

【六月单月销售抢眼,全年有望超额完成目标】2019年1-6月旭辉集团累计合同销售金额为人民币884.4亿元,同比增长34%,完成全年1900亿销售目标的46.8%。虽然销售增速较历年略有放缓,但考虑到集团下半年接近2300亿元的可售资源, 其过半的销售布局又受益于长三角一体化政策的落实,相信集团有足够的能力超额完成目标。

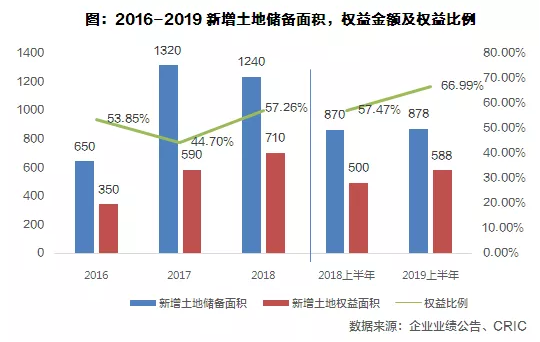

【全国布局日趋完善,达标仍需扩充土储】截至2019年6月30日,旭辉集团总土地储备为6300万平方米,总货值约为9800亿元。集团近年多次逆周期拿地, 上半年拿地86%位于优质二线城市, 权益达71%, 平均土地成本仅为4848元/平方米,同比下降22%。较低的新增土储成本将在在未来房企融资环境持续缩紧,市场竞争加剧的大环境下给集团带来较好的盈利保障,助力其从众多竞争者中脱颖而出。集团曾于2017年提出5年销售规模达到3000亿,按照目前销售进度来看, 集团仍需要最少约3147亿货值, 约1851万平方米的新增土地储备才能支持其销售业绩。

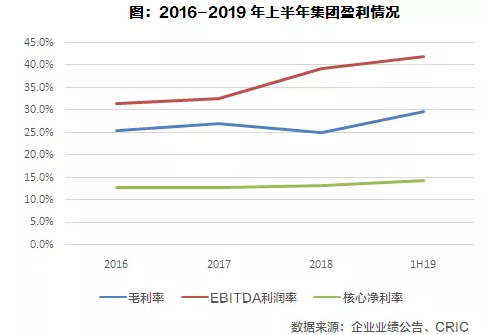

【盈利能力稳中见好,债务结构健康】2019年上半年旭辉实现营收200.63亿元,同比增长8.91%,毛利润59.43亿元,同比上升36.56%,股东应占核心净利润为人民币28.7亿,同比增长17.3%。受益于集团规模化后的产品溢价, 集团近5年的毛利率皆处于上升趋势。未来城市更新项目的结转、商业比重的增加将有助于集团毛利率稳定在目前的高水平。集团融资成本由年末的5.8%略微上升至5.9%,符合年初定下的目标。旭辉通过这一系列美元优先票据的置换,优化了债务结构,降低了美元债的融资成本。

销售:六月单月销售抢眼 全年有望超额完成目标

2019年1-6月旭辉集团累计合同销售金额为人民币884.4亿元,同比增长33.94%,完成全年1900亿销售目标的46.8%,金额同比增长34%,累计销售均价为17379元/平方米。据克而瑞全口径销售榜单,集团1-6月销售金额排名为第14位,较去年同期上升三位,销售增速较top10-20房企整体25%的增速高出9个百分点,显著高于同规模平均水平。集团下半年若需完成目标所需合同销售金额仅为1015.6亿元,算上旭辉集团7月合同销售金额145.5亿元,旭辉集团月均所需销售金额为174.0亿元,较2018年下半年平均合同销售金额增长21.42%即能完成目标。虽然销售增速较历年略有放缓,但考虑到集团下半年接近2300亿元的可售资源, 其过半的销售布局又受益于长三角一体化政策的落实,相信集团有足够的能力超额完成目标。集团2018年去化率为65%;考虑到下半年一向是旭辉集团的销售发力期,若2019下半年去化率按照55%的保守估计,预计集团全年销售金额有望突破两千亿,为集团在2021年冲击三千亿目标打下坚实基础。

售权益方面,旭辉集团2019年上半年销售权益比例也有所回升。2019年上半年旭辉集团录得权益销售486.4亿元,权益比例为55.0%,同比上升2个百分点。自2017年以来,集团销售权益比例逐步稳步提升。从拿地角度来看,集团上半年新增拿地中面积权益比例为63%,主要布局仍旧以一二线为主。其中一线、二线、三四线城市新增拿地金额分别为13亿元,270亿元和90亿元,权益比例分别为30.7%,65.6%和94.4%;可见旭辉的提权主要集中在二线及三四线城市单盘金额较小项目,更倾向于提高自己在体量较小的项目上提升操盘水平,在一线城市中的新增项目投资仍旧以合营方式为主导。从长期来看,权益比例提升将带来归母利润的增厚,也将为集团长远稳定带来保障。

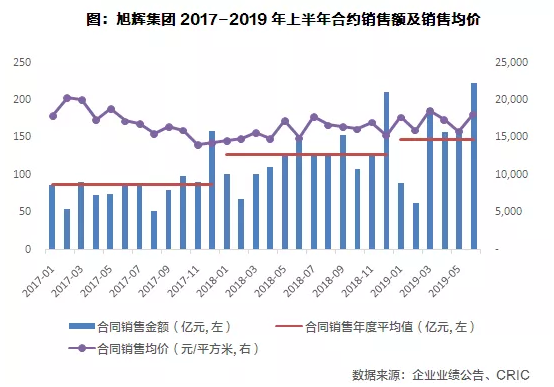

土储:全国布局日趋完善 达标仍需扩充土储

截至2019年6月30日,旭辉集团总土地储备为6300万平方米,已确权土储为4,680万平方米,应占土地储备为2340万平方米,总货值约为9800亿元。从土地储备分布来看,集团近30%土地储备分布在长三角地区。集团长期深耕长三角地区,随着长三角一体化上升为国家战略后,集团必将持续受益于相关利好政策的落地实施。

2019年上半年,集团新增全口径土储建面为769万平方米,土地成本总额为373亿元,拿地销售比为42%,较2018年末下降8个百分点,其中权益土地支出为267亿元。新增土地权益占比进一步提升至2019上半年的71%,较去年同期上升13.5个百分点。集团近年多次逆周期拿地, 上半年拿地86%位于优质二线城市, 权益达71%, 平均土地成本仅为4848元/平方米,同比下降22%。较低的新增土储成本将在在未来房企融资环境持续缩紧,市场竞争加剧的大环境下给集团带来较好的盈利保障,助力其从众多竞争者中脱颖而出。

从拿地分布来看,集团上半年新进入太原、江阴和漳州3个城市,覆盖总城市数量达到63个,进一步优化全国化布局。二线城市投入较2018年上升27个百分点。在一线城市限价政策持续的影响下,集团及时调整战略提高对核心二线城市投入相信是一个不错的选择。

集团曾于2017年提出5年销售规模达到3000亿,按照目前销售进度来看, 集团仍需要最少约3147亿货值, 约1851万平方米的新增土地储备才能支持其销售业绩。这主要基于3年最少25.66%的年复合增长率的判断,即2019年, 2020年, 2021年分别达到1900亿, 2386亿, 3000亿。按照60%的去化率来计算,2年5个月共需要约6256亿的销售金额, 约10427亿的货值。这也意味着,集团目前仍需积极扩充土储,多渠道实现低价拿地的目标。

从拿地渠道来看,集团在2019年成功从公开市场及股权并购以外的渠道获得低价土地。其中旧改拿地金额占比上半年拿地金额17%, 商业勾地占2%。

旧改方面, 集团上半年成功转化的三个项目, 分别位于太原, 武汉, 石家庄。三个项目总建面349万方, 预计货值571亿, 地价占总拿地金额约17%。未来集团期待大湾区透过成立旧改集团, 转化更多低价土储,为现有土储作出更大的贡献。

商业勾地方面, 集团在成都成功透过引入旭辉广场获得低价土地,。该项目位于成都新都区, 辐射人口27万, 计容建面为27万平, 综合楼板价仅为2,261元/平。旭辉目前旗下商业项目运营管理面积已逾百万平方米, 2019年的租金收入约为1.75亿元,同比上升207%。2019年的租金收入主要来自嘉兴旭辉广场、上海旭辉海上国际、重庆旭辉城、上海LCM置汇旭辉广场及上海旭辉纯真中心,有关增长主要来自上海LCM置汇旭辉广场新的租金贡献。集团7月成立商业地产管理总部,负责统筹管理全集团商业项目的投资、设计、开发、招商和持有营运。原集团商业管理部和旭美商业合并入旭辉商业。这是继6月成立江苏区域集团以来,旭辉再一次为实现二五战略目标推行组织优化变革。新成立的旭辉商业目前仍在初始阶段, 未来随着产品线成熟后将有望带来更多的优质土储。

财务:盈利能力稳中见好 债结构合风险可控

盈利能力稳中见好,毛利率基本保持稳定。2019年上半年旭辉实现营收200.63亿元,同比增长8.91%,毛利润59.43亿元,同比上升36.56%,股东应占核心净利润为人民币28.7亿,同比增长17.3%。受益于集团规模化后的产品溢价, 集团近5年的毛利率皆处于上升趋势。未来城市更新项目的结转、商业比重的增加将有助于集团毛利率稳定在目前的高水平。

债务结构优化,总体风险可控。2019年,集团融资成本由2018年的5.8%略微上升至5.9%,符合年初定下的目标。债务结构方面,今年一季度,集团先后发行了4年期3亿美元年息7.625%和5年期2.55亿美元年息6.55%亿美元的优先票据;并于6月与8月分别赎回并注销于2022年到期的年息为7.75%的美元优先票据。旭辉通过这一系列美元优先票据的置换,优化了债务结构,降低了美元债的融资成本。同时通过7月3日的以股代息计划配发8165.38万股,为集团保留约3.77亿港币现金,为集团在2019年下半年进一步减轻现金流压力,为进一步扩充土储增添更多弹药。

截至2019年6月30日,旭辉集团的现金及银行存款为543亿元,较2018年上升21.70%;现金短债比为3.3,与2018年年底持平,维持行业较好水平。净负债率(计入永续债资本工具)略有提升,为81.7%,较去年升高0.2个百分点。虽然处于历史高位,但就行业比较而言仍低于行业2018年89.87%的平均净负债率水平,总体债务风险仍旧处于可控范围之内。大股东林氏家族继于2018年斥资2亿港元以5.52港币/股增持3769万股后,在上半年再次斥资1.8亿港币增持3808万股,增持均价为4.65港币/股,也进一步向市场传达出了大股东对集团未来可持续发展前景的信心。