- 城市:全国

- 发布时间:2019-08-23

- 报告类型:企业监测分析

- 发布机构:克而瑞

克而瑞研究中心 沈晓玲、齐瑞琳、万任澄

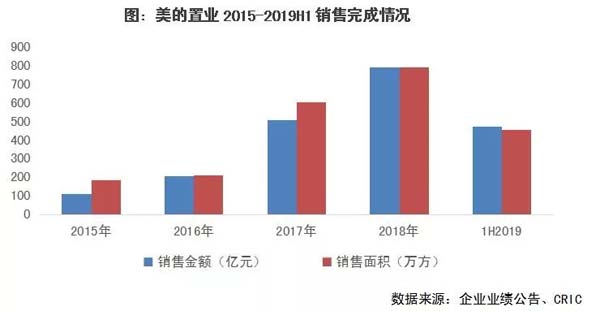

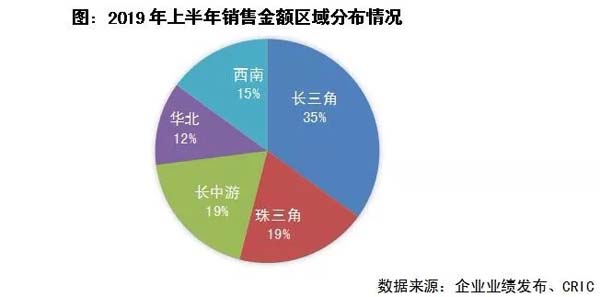

【前瞻布局核心城市群,销售增速高于同规模房企】2019年上半年,美的置业实现全口径合同销售金额472亿元,同比增长16.83%,比TOP30房企的平均增长率10.96%高出5.87个百分点。前瞻布局核心城市群,长三角区域上半年实现合约销售额163.4亿元,同比增长26%,为其上半年贡献了35%的销售业绩。

【进入城市能级提升,土地成本低锁定未来盈利空间】2019年上半年美的置业新增土储建面966万平方米,新增地块46个。新进入上海、杭州、天津和武汉等一线及新一线城市,城市能级稳步提升,竞争力持续增强。总土地储备建面为5251万平方米,较2018年末上升16.5%,土地成本仅为2677元/平方米,为后续盈利预留了充足空间。

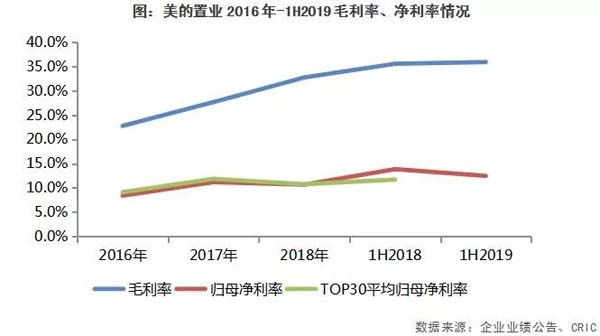

【营收、净利稳步增长,下半年业绩有保障】19年上半年,美的置业实现营业收入141.95亿元,归母净利润17.69亿元。分别同比增长33.44%、20.10%。毛利率方面随着近年高毛利项目逐渐结算稳步提升。上半年达到35.9%,较2018年同期的35.5%上升0.4个百分点,优于行业平均水平。企业中期业绩发布会披露,上半年已售未结转金额达到842亿,可覆盖18年营收2.8倍,下半年业绩有保障。

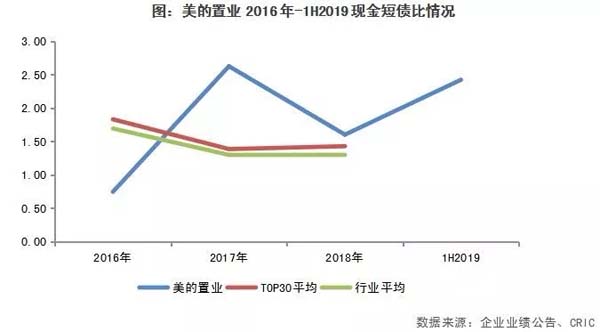

【债务结构持续优化,融资成本低于行业平均】19年上半年现金短债比达2.42,比年初提升0.82,现金充裕。负债结构进一步优化,长短债比3.71,比年初提升1.73,长期负债占比上升,融资成本较高的信托融资占比不断降低。整体加权融资成本5.95%,其中上半年新增加权融资成本5.84%,融资成本低于行业平均。

【“一主两翼”的复合型发展战略赋能主业】美的置业坚持“房地产+产业”定位,通过建筑工业化和智能产业化这“两翼”打通地产上下游产业链,实现产业生态全景布局,赋能房地产开发及运营主业。

销售:前瞻布局核心城市群,销售规模稳步增长

2019年上半年,美的置业实现全口径合同销售金额472亿元,同比增长16.83%,比TOP30房企的平均增长率10.96%高出5.87个百分点。销售面积452.6万平方米,同比增长14.4%,上半年签约均价10429元/平方米,同比上升2.1%,一方面得益于布局城市能级的提升,另一方面则是美的置业产品力带来的品牌溢价。

美的置业销售规模的稳步增长主要是得益于美的置业前瞻布局核心城市群。随着长三角一体化上升为国家战略,粤港澳大湾区利好持续释放,美的置业已经开始进入红利收获期。作为起家珠三角的企业,除了珠三角的自身优势之外,美的置业也已经全国化布局,尤其是较早进入长三角区域。随着政策利好,长三角区域上半年实现合约销售额163.4亿元,同比增长26%,为其上半年贡献了35%的销售业绩。从美的置业2019年中期业绩发布会上公布的新增货值占比来看,长三角区域占比43%,也是上半年投资力度最大的区域。美的置业的提前布局,将为企业冲击千亿提供良好的基础。

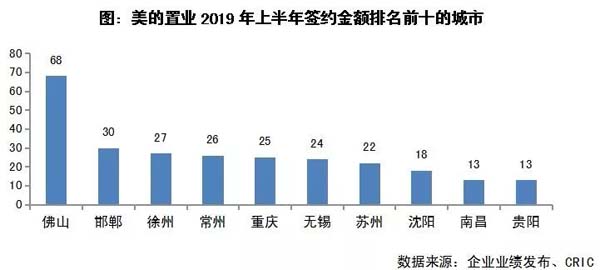

坚持深耕二线或核心城市,进入收获期。美的置业始终对重庆、苏州等区域中心城市保持积极的布局力度。2019年上半年,这些城市也为企业贡献了不俗的销售业绩,据统计企业销售额前十的城市销售额合计约为266亿元,销售贡献率达56%。其中佛山销售额68亿元,重庆销售额25亿元、苏州销售额22亿元。

投资:城市能级稳步提升,布局更加均衡

2019年上半年美的置业新增土储建面966万平方米,新增地块46个。拿地销售比0.82,拿地力度处于行业较高水平。

积极调整土储结构,稳步提升城市能级。除了在二线或核心城市深耕之外,美的置业坚定进入一线及新一线城市,今年上半年新进上海、杭州、天津和武汉等一线及新一线城市,城市能级稳步提升,竞争力持续增强。

土地储备:总土储充足,低成本拿地为利润预留空间

截至2019年上半年,美的置业总土地储备建面为5251万平方米,较2018年末上升16.5%,领先行业内多家规模房企。覆盖全国15个省、2个直辖市的54个城市。按照企业当前的销售规模来看,美的置业的土地消化周期超过5年,而其同规模房企的土地消化周期在3-4年左右,充足的土储规模为美的置业未来发展提供有力支持。同时美的置业成立了产城及城市更新中心,加大城市更新项目拿地力度,企业业绩会披露,预计未来逐步可以转化为土储的建面为257万平方米,其中103万平方米预计今年即可转化为土储。

美的置业的土地成本仅为2677元/平方米,楼板价/销售均价比仅为0.25,充足且低价优质的土储现状为企业未来销售业绩的扩张提供有力支撑,也为盈利预留了充足空间。

盈利表现:营收、净利稳步增长,下半年业绩有保障

19年上半年,美的置业实现营业收入141.95亿元,归母净利润17.69亿元。分别同比增长33.44%、20.10%。其中核心净利润18.89亿元。受益于上半年结算面积以及结算均价的提升,营收、净利实现稳步增长。根据企业中期业绩发布会披露,上半年已售未结算金额达842亿元,比18年末再增215亿。可覆盖18年营收约2.8倍,下半年业绩有保障。

报告期内,美的置业毛利率为35.9%,较2018年同期的35.5%上升0.4个百分点。主要是由于结算均价提升。归母净利率则略有下降,从2018年同期的13.85%下降到12.46%,主要由于结算项目的权益占比降低,少数股东损益上升。

2016-20191H,美的置业的毛利率由22.8%提升到35.9%,在行业内领先。主要有两个方面原因。一方面是由于企业坚持城市升级、围绕全国核心城市以及重点地区的拿地策略。另一方面也是因为17年后,企业的高毛利项目进入结转期,结算均价从17年的7080元/平方米上升到19年上半年的8958元/平方米,提升了26.5%。

偿债表现:债务结构持续优化,融资成本低于行业平均

现金短债比方面较期初提升0.82,达到2.42,优于可比行业平均。上半年企业持有现金278亿元,比年初增加13亿元,现金充裕,上半年在行业增速放缓、融资收紧的背景下,美的置业顺应趋势,积极调整债务结构,提升流动资金占比。充沛的资金一方面有利于企业寻找投资机会,把握优质地块。另一方面也能提升企业的抗风险能力。

长短债比方面,报告期内达到3.71,比年初提升1.73。美的置业在上半年陆续发行了公司债券、银团贷款,且最短期限都在三年以上,长期债务占比进一步提升,达到79%,企业债务结构持续优化。

融资成本方面,报告期内美的置业的加权融资成本为5.95%,融资成本在行业里具有优势。其中新增借款加权平均实际利率为5.84%,低于行业平均水平。上市之后,公司不断拓宽融资渠道。2019年上半年陆续发放了融资成本在5.2%-5.7%之间的企业债等长期负债,较高成本的信托融资占总负债比重则从年初的24%下降到8%。预期未来企业整体融资成本将保持稳定。由于整体运营情况良好,2019年4月26日,美的置业集团有限公司获得中诚信证券评估有限公司AAA的主体信用评级。

净负债率方面,上半年下降约2个百分点,为95.6%。由于近年来规模扩张速度较快,因此企业虽然债务结构在不断改善,但是整体的杠杆水平下降幅度有限。

战略:“两翼”产业生态布景全局,赋能主业

今年上半年美的置业提出了“一主两翼”的复合型发展战略,坚持“房地产+产业”定位,通过建筑工业化和智能产业化这“两翼”打通地产上下游产业链,实现产业生态全景布局,赋能房地产开发及运营主业。

智能产业化方面,目前国内智慧家居在技术上还处在早期阶段,而美的置业拥有行业先发优势和一站式智慧生活方案系统解决能力,已在布局智慧生态圈。传承「美的」制造业基因,从2015年行业首推“5M智慧健康社区”以来,美的置业先后成立美家智能科技有限公司、慧生活研究院等,实现智慧家居从研发、设计生产、销售施工到后和运维的全产业链打通,并与阿里云、海康威视华为美的集团等行业头部企业共建智慧生态。

建筑工业化方面,美的置业主要布局装配式建筑和整体卫浴两大市场,以期实现从外装装配式到装配式内外装一体化。装配式建筑已经进入落地投产阶段,其中2019年2月联成住工徐州产业园已经进入投产阶段,2019年5月首批建筑工业化PC产品交付并完成首次吊装;整体卫浴方面,2019年8月美的置业投资的睿住优卡装配式整体卫浴预计实现投产,将成为国内第一条自动化瓷砖整体卫浴生产线。美的置业通过整合装配式建筑设计、建造、生产全产业链,采用EPC模式,科技化、工业化、规模化地制造房子,整合建筑全生命周期。