- 城市:全国

- 发布时间:2020-02-28

- 报告类型:企业监测分析

- 发布机构:克而瑞

疫情发生以来,房企销售深受影响,销售回款受限,但是到期债务、刚性成本等支出却不少,抓住融资机会积极融资也成为必然之举。

随着疫情突发,房地产行业也受到不同程度的冲击,特别是在资金方面,随着复工延迟,房企资金承压不小。除了政策支持土地款缴纳延期等措施外,房企也进行积极的自救,在融资方面,随着复工复产的逐步推进,房企的发债活力也重新激发。值得注意的是,此轮发债中海外短债发行较多。

01

海外短债兴起,融资成本低助力企业发展

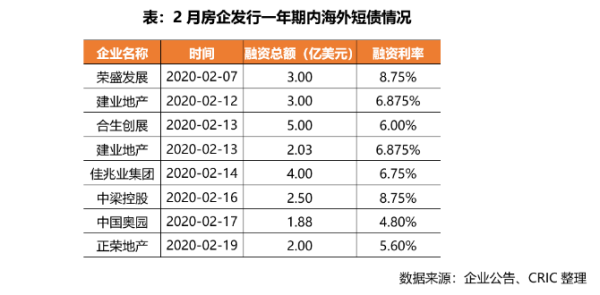

2月10日开始随着企业复工的逐步推进,房企发债也再次活跃。据不完全统计,95家房企2月份截止25日共发行了8笔海外短债,数额达到23.41亿美元,建业地产、合生创展、佳兆业、中梁控股、奥园等企业纷纷发行海外短债。其中,合生创展募集5亿美元单笔数额最高,而建业前后发行了两笔,总计达到5.03亿美元。

而值得注意的是,本月发行的短债融资成本都较低,最高的为8.75%,最低的达到4.80%,而从历史房企短债发行成本来看,超过10%的不在少数,部分企业发行利率得到较大的改善,如佳兆业发行的1年期4亿美元债券利率6.75%,较于2018年底年发行的1年期美元债券下降了5.25个百分点。此外,2月进行海外短债发行的房企都获得不错的认购,如合生创展发行的5亿美元的债券,获得2.4倍超额认购。

海外短债的利率得到改善,一方面目前信贷额度相对宽松,另一方面也可能得益于部分房企的经营状况良好,或者主体评级上升所带来的改善。如佳兆业此次发行获得超过140家机构投资者的认购,最终认购总额超过21亿美元,主要得益于佳兆业业绩的上升及评级的提升,2019年佳兆业实现合约销售金额881亿元,同比增长25.8%,超额完成年度目标;包括安信证券、国信证券等在内机构纷纷上调佳兆业评级至“买入”。

02

海外短债因不登记、发行快等收到热捧

房企自2017年开启海外发债热潮后,海外短债也逐渐成为房企的重要融资手段,据不完全统计,监测的95家典型房企于2017年发行了13笔海外短债,2018年达到21笔,2019年20笔,发行数额以2018年达到顶峰,达到约440亿元人民币。2020年1月下旬房企仅发行了一笔短债,而2月截至25号就已经发行了8笔短债,仅一个月左右的时间发行总额占2019年全年的47%。究其原因,在疫情影响下,春节“返乡置业”销售爽约,加上销售停摆,房企资金压力也越来越大,因而在寻找资金上广开思路。而海外短债作为境外债的一种,有着期限短,但发行效率较快、且发行限制相对较少的特点,从而备受青睐。 根据2015年9月发布的《国家发展改革委关于推进企业发行外债备案登记制管理改革的通知》(简称2044号文),将一年期以上的中长期外债改为事先备案登记制,纳入备案监管,而一年期内的境外短债不在监管范围内,使得发债时间相对较快。此外,2019年7月12日,国家发改委发布了 “关于对房地产企业发行外债申请备案登记有关要求的通知(发改办外资〔2019〕778号)”。通知对房企海外发债加强约束,新融资只能用于置换一年内到期之中长期海外债务,因此房企目前中长债的发行只能在原有额度的基础上进行发行,且需用于偿还近1年内到期的中长债。

总体来看,疫情发生以来,房企销售深受影响,销售回款受限,但是到期债务、刚性成本等支出却不少,抓住融资机会积极融资也成为必然之举。加上近期房企海外短债发行的利率普遍偏低,在缓解企业资金紧张的局面的同时,也不会拉高企业的整体融资成本,属于不错的融资机会。未来,在融资环境不放松,房企资金紧缺的情况下,而中长债发行持续限制,可能将会有更多的房企启用海外短债这一方式进行资金的补充。