- 城市:全国

- 发布时间:2020-06-19

- 报告类型:企业监测分析

- 发布机构:克而瑞

导读:

资金面有改善但压力仍在,能否成功引进战投是关键。

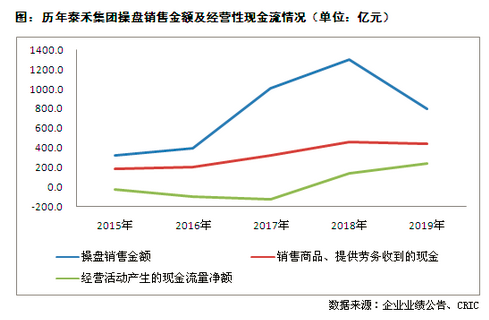

【操盘金额同比下降39%,强回款下经营现金流增70%】2019年泰禾的操盘销售金额达到了798.7亿元,同比下降39%,其中销售贡献主要来自北京及福州两城,销售金额分别达181、102亿元。规模放缓主要是由于泰禾集团在发展上不再以规模为发展重心,而是更加注重销售回款。2019年经营性现金流净额同比增长70%至正236.15亿元。

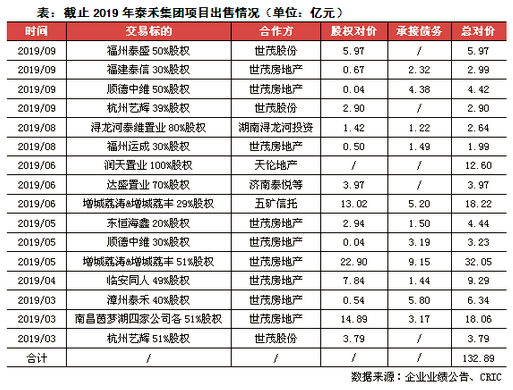

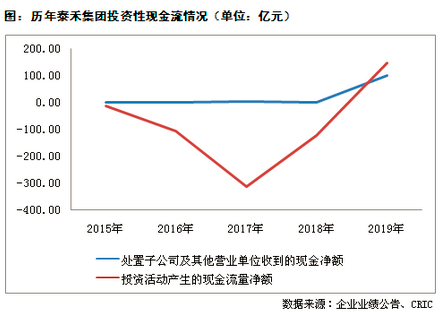

【审慎投资未有新增拿地,项目出售回款近百亿】2019年泰禾未有新增拿地,与此同时,还拿出部分项目股权引入合作方联合操盘。据不完全统计,截止2019年泰禾共16次发布出让公告,主要涉及项目13个,总对价达到了132.98亿元。在此背景下,2019年泰禾集团的投资性现金流净额由负转正至145.23亿元。

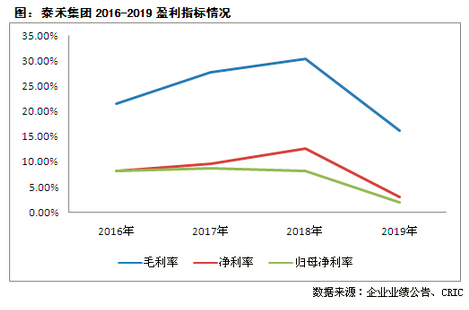

【利润下滑有待关注,存货跌价损失达8.77亿元】2019年泰禾实现营业收入236.21亿元,同比下降24%;毛利润同比下滑59%至38.18亿元。此外2019年泰禾存货跌价损失达8.77亿元,并在销售推广力度加大,以及费用化利息支出增加下,三费比率同比增长3.56个百分点至13.43%,净利润同比下降81%至7.28亿元;净利率同比约下滑9.5个百分点至3.08%,未来应关注企业的持续盈利能力。

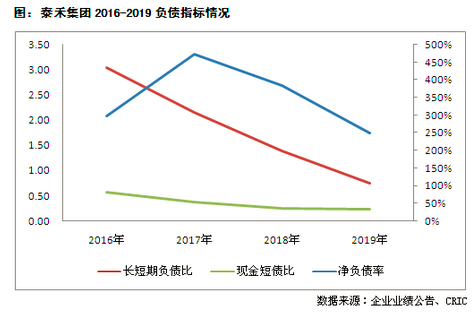

【净负债率持续下降,拟引入战投改善经营】2019年泰禾在资产转让、加快回款、调整内部管理架构等一系类措施之下,资金面有一定的改善,净资产同比增长5.85%至337.54亿元,净负债率同比大幅下滑136个百分点至248%。但2019年末现金短债比仍较低,到期债务仍是其面临的主要挑战。5月泰禾抛出利好,或引进战略投资者,如果成功将有效缓解当前的资金压力。

1

销售

注重效益牢抓回款

经营现金流净额同比增70%

据克而瑞销售排行榜,2019年泰禾集团的操盘销售金额达到了798.7亿元,同比下降39%;销售面积342.7万平米,同比下降36%。规模放缓主要是由于泰禾集团在发展上不再以规模为发展重心,而逐步从“扩张型”向“效益型”进行转变。

与此同时,泰禾集团还加强了销售回款,2019年第一季度泰禾集团发起了“1号抢收计划”,覆盖北京区域的泰禾金尊府、泰禾金府大院、泰禾西府大院和泰禾北京院子等多个项目。2020年3月,在疫情背景下泰禾集团再发起“暖春计划”,旗下各区域开启线上看房,联动北京、郑州、济南、太原、石家庄、天津等七城市,包括北京的金府大院、西府大院等。

在此背景下,泰禾集团2019年的经营性现金流净额为净收入,同比增长70%至236.15亿元,其中在快周转战略下期内销售商品、提供劳务收到的现金为440.79亿元,与2018年大致持平。2020年泰禾表示,将继续以促进周转、回流资金为重心,充实壮大集团账面资金规模,强化区域的现金流意识。

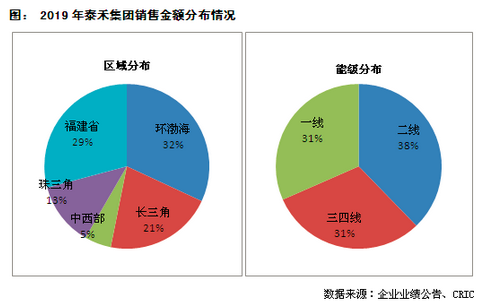

从销售金额的结构来看,2019年泰禾的销售贡献主要集中于环渤海及福建省两地,销售金额占比分别为32%、29%;其中主要来自北京及福州两城,销售金额分别达181、102亿元,远远领先于其他城市。

此外泰禾于一二线城市的销售金额占比达到了69%,三四线城市中漳州、佛山等热点城市也同时销售较好,体现了泰禾深耕一二线及其周边辐射城市的战略效果显现。在未来保障财务稳健的情况下,未来泰禾还可继续加强中西部和珠三角地区的投资开发力度,使企业的销售结构更为均衡。

2

投资

出售部分项目股权回血超百亿

投资现金流净额由负转正

从投资面来看,自2018年下半年,泰禾就开始采取审慎的土地投资策略,停止大规模拿地,并且对部分不符合公司发展要求的已收购项目进行全面梳理。2019年泰禾未有新增拿地,与此同时,还拿出部分项目股权引入合作方联合操盘。

据不完全统计,截止2019年泰禾共16次发布出让公告,主要涉及项目13个,总对价达到了132.98亿元;其中世茂作为泰禾主要的合作方,涉及合作项目10个,项目股权对价63.02亿元,加上承接债务在内总对价为95.46亿元,占总量的72%。

从13个项目出售后的情况来看,有4个与世茂合作的项目出售后仍由泰禾控股,有4个项目从控股转变为参股,剩下的5个项目则完全无持股。由此可见,泰禾集团在项目层面正在积极加大合作,通过适当稀释股权,引入更多开发资金,从而最大程度地减轻企业财务压力,为融资增信。通过多次项目出售,2019年泰禾集团的投资性现金流净额由负转正至145.23亿元,其中处置子公司及其他营业单位收到的现金为98.17亿元,同比增长8276%。

截止2019年,泰禾集团拥有累计土地储备占地面积1303.98万平米,总建面3270.14万平米,剩余可开发建面1011.50万平米;其中长三角剩余开发建面362.71万平米,占比35%,福建及珠三角区域分别占比30%及21%,预计能维持泰禾三年的开发需求。在财务稳定后,未来泰禾应适时补充土地储备,为企业未来的销售规模增长提供助力。

3

财务

存货跌价下净利下滑

未来应注重盈利能力

2019年泰禾集团实现营业收入236.21亿元,同比下降24%,其中房地产业务销售收入218.54亿元,同比下滑26.05%;毛利润为38.18亿元,同比下滑59%;毛利率为16.16%,同比下滑14个百分点。

2019年泰禾资产减值损失达8.77亿元,其中存货跌价损失8.25亿元,同比增加了近6亿;此外由于19年加大了销售推广力度,以及费用化利息支出增加,三费比率同比增长3.56个百分点至13.43%。在此背景下,净利润同比下降81%至7.28亿元;净利率同比约下滑9.5个百分点至3.08%。未来泰禾还应继续关注企业的持续盈利能力,提升企业的盈利空间。

净负债率大幅下滑136个点

债务偿还仍具较大挑战

除了加强销售回款、出售项目股权,泰禾还积极融资,加强企业的偿债能力。在融资方面,2019年7月泰禾在新加坡交易所挂牌4亿美元债券;9月及12月又分别发行了2亿、1.105亿元的美元债券,改善了财务结构。

2019年泰禾还偿还了较多债务,期内共偿还债务支付现金591.34亿元。在一系列的措施下,截止2019年,泰禾拥有现金131.56亿元,同比略有下滑11%;总有息负债同比下降29%至969.75亿元;净负债率同比大幅下滑136个百分点至248%。但随着高息债的发行,2019年泰禾的综合借贷利率上升至9.94%,或会影响企业净利,未来有待下降。

从偿债能力来看,2019年泰禾的现金短债比仍为0.24,短期有偿债风险;此外据年报披露,截至2019年末秦禾集团已到期尚未还款的借款总金额超48.62亿元,其中更有23.3亿的银行贷款出现了逾期,正与借款机构协商展期方案,短期内如何面对较多到期债务仍是其要面临的主要挑战。

值得注意的是,2020年3月泰禾发布公告拟申请发行120亿元公司债券,期限5年。若此120亿公司债能够成功发行,将极大补充企业流动资金,改善财务现状。此外泰禾也在积极寻求战略投资者,或有效缓解资金压力。