- 城市:全国

- 发布时间:2020-08-31

- 报告类型:企业监测分析

- 发布机构:克而瑞

导读:

下半年可售货值2800亿元助力销售增长;得益于其他收益和合联营业绩贡献,净利率维持较高水平;整体财务保持稳健。

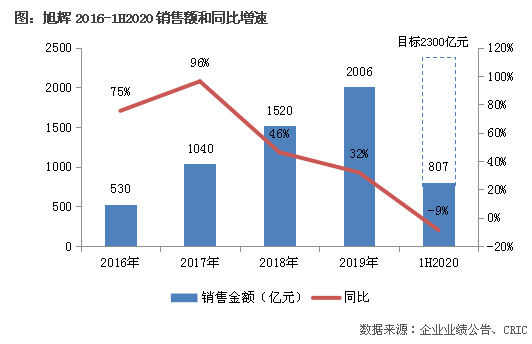

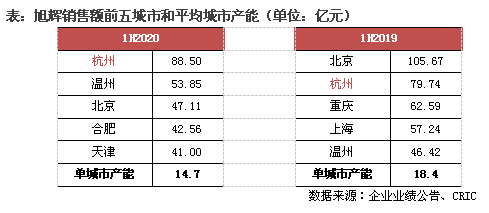

【上半年销售恢复较慢,下半年可售货值充足促进目标完成】2020年上半年旭辉集团累计合同销售金额为人民币807.25亿元,同比减少8.72%,相比于TOP20房企平均0.19%的增长率而言差距较大。上半年目标完成率约为35.1%,下半年可售货值达到2800亿元,只要53.3%的去化率就能达成全年目标。上半年旭辉单城市产能同比下降至14.7亿元,从最近两年的产能来看,企业的城市深耕有待加强。

【拿地相对积极,继续提升新增土储权益比例】2020年上半年旭辉新增土储总建面为464.52万平方米,同比减少了39.6%;总价为360.36亿元,同比减少了3.39%。上半年拿地销售比为0.44,相比于2019年的0.41仍有提高,可见企业仍然保持了较为积极的拿地态度。同时旭辉继续实施增权益的战略,新增土储建面的权益比例大幅提升至72.3%。

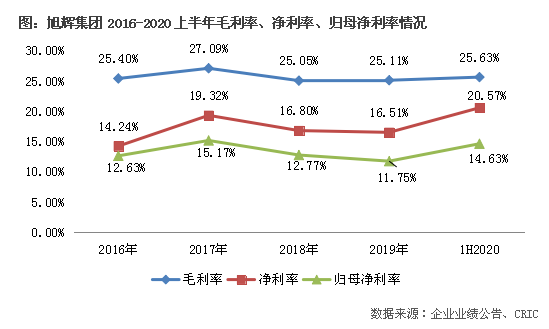

【得益于其他收益和合联营业绩贡献,净利率维持较高水平】2020年上半年旭辉实现营业收入230.22亿元,同比增加了11.28%。毛利率同比降低了3.71个百分点至25.63%,低于行业的平均水平。得益于其他收益和合联营业绩贡献,净利率和归母净利率分别为20.57%和14.63%,处于较高水平。

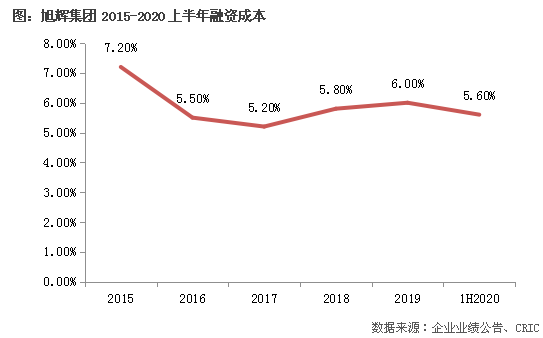

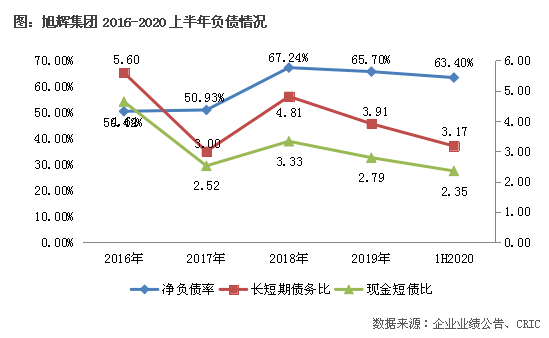

【负债结构合理稳定,融资成本进一步下降】截至2020年中旭辉的持有现金约为594亿元,较于期初略微增加了0.6%,现金短债比则降至2.35,长短期债务比也降至3.17,债务结构较为稳定。净负债率相较于年初降低了2.3个百分点至63.4%,平均融资成本相较于2019年下降了0.4个百分点到了5.6%,企业的融资能力依旧不错,资金链较为稳定。

1销售

上半年销售恢复较慢

下半年可售货值充足促进目标完成

2020年上半年旭辉集团累计合同销售金额为人民币807.25亿元,同比减少8.72%,相比于TOP20房企平均0.19%的增长率而言差距较大。上半年旭辉完成了全年2300亿销售目标的35.1%,目标完成率相对较低;合约销售面积为489.59万平米,同比减少了3.78%,累计销售均价为16488元/平方米;企业的销售回款率则达到了95%,相比于2019年的92%仍有提升。

旭辉上半年的销售减速主要是受疫情影响,下半年可售货值2800亿元, 将新推超过50个项目,其中单盘超过10亿的项目预计将达到30个以上,只要达到53.3%的去化率就能完成全年目标。而由于旭辉在上半年的去化率达到了65%,在下半年发力完成全年目标的难度应该不大,甚至有可能超额完成,为集团在2021年冲击三千亿目标打下坚实基础。

2020年上半年旭辉销售的区域分布与2019年相比变化不大,长三角、环渤海、中西部以及珠三角区域的贡献分别为47.2%、24.4%、16.8% 及11.6%,2019年则分别为48.3%、25.1%、17.9%以及8.7%。同时企业销售的能级分布变化也不大,在三四线城市的销售额占比仅从2019年的25.6%略微增长至2020年的27.2%。

具体到单城市来看,2020年上半年对产生旭辉销售贡献的城市数量约为55个,同比新增了7个,单城市产能为14.7亿元,同比减少20.1%,可能是受疫情影响。但从历年的数据来看,旭辉的单城市产能不高,企业的城市深耕有待加强。上半年对旭辉销售额贡献最高的城市是杭州,单城市销售额达到了88.5亿元,同比增长了11%,除杭州、温州外,其他2019年上半年产能前5的城市在2020年上半年的产能都有所减少,北京和上海的产能甚至都减少了50%以上,这种重点城市产能出现大幅减少的现象仍然值得企业注意。

2投资

加大珠三角投资力度

提升新增土储权益比例

2020年上半年旭辉共新增27个新项目,新增土储总建面为464.52万平方米,同比减少了39.6%;总价为360.36亿元,同比减少了3.39%,新增土储总货值约为838亿元。上半年旭辉的拿地销售比为0.44,相比于2019年的0.41仍有提高,可见企业仍然保持了较为积极的拿地态势。由于2020年全年旭辉计划用于买地的权益费用约为570亿元,上半年已经使用了244亿元,因此下半年企业的拿地可能会更加积极。

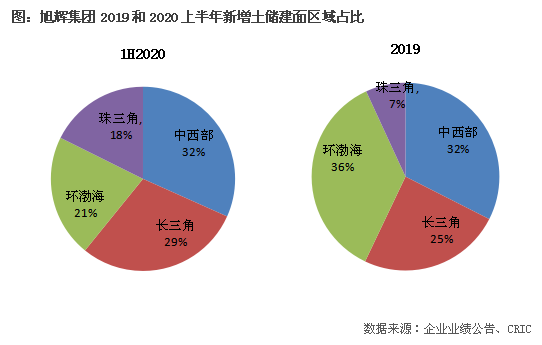

2020年上半年旭辉的新增土储区域结构变化较大,主要在于在珠三角的新增土储建面占比相较于2019年大幅提高了11个百分点,同时环渤海的占比降低了15个百分点,新增土储区域结构更加均衡。旭辉在上半年显著加大了在珠三角地区的布局力度,同时在6月份将广州和广西业务整合成了广桂区域事业部,可见企业对于珠三角区域的重视,未来珠三角区域的销售贡献可能会有所增加,从而进一步推进全国化布局分散市场风险,让企业的销售能更加稳定地增长。

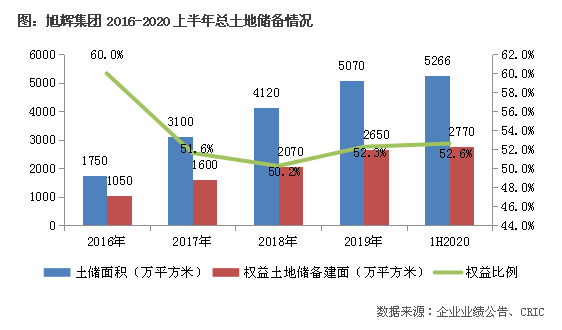

旭辉2020年上半年新增土储建面的权益比例达到了72.3%,远远高于2019年的64.9%。企业在2020年的拿地中有意识地提高了新增土储的权益比例。旭辉在近两年不断提升拿地的权益比例,通过多元化的拿地方式降地价、增权益,比如一二线联动、收并购、旧城改造等。截至2020年中,旭辉总土储的权益比例相较于年初继续提升至52.6%。整体来看项目权益比例的提升有助于增加归母利润,也将为集团长远稳定带来保障,目前旭辉增权益的动作已经出现了成效,未来可以继续努力。

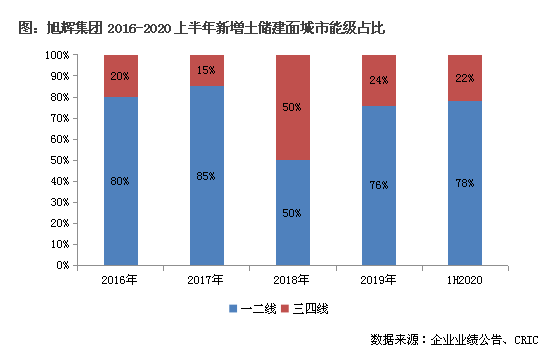

从新增土储的能级占比来看,2020年上半年旭辉在三四线新增土储的占比则由2019年的24%继续降至22%,按货值计算三四线占比更是仅为9%,同时进入的三四线城市主要也是无锡、温州、洛阳等强三线城市。由此可见旭辉近两年的投资策略重新转回了一二线城市,其中仍以核心二线城市为主。

截至2020年中,旭辉共有土地储备5266万平方米,若是算上尚未确权的土地则达到了6850万平方米,货值约为10300亿元。从旭辉最近几年的增长来看,企业目前的货值储备可以满足超过3年的开发,较为充足。

03盈利表现

得益于其他收益和合联营业绩贡献

净利率维持较高

2020年上半年旭辉实现营业收入230.22亿元,同比增加了11.28%;毛利率为25.63%,同比降低了3.71个百分点,低于行业的平均水平。。若是剔除收购子公司并表之后带来的会计影响,调整后旭辉的毛利率为28%,同比降低4.8个百分点。由于旭辉从2019年开始加大了多元化拿地的力度以控制土地成本,同时通过整合区域集团等方式降低运营管理成本,企业的毛利率水平有望提高。

得益于其他收益和合联营业绩贡献较多,旭辉上半年的净利率和归母净利率分别为20.57%和14.63%,虽然同比略微降低了1个百分点左右,但基本处于不错的水平。

4偿债表现

负债结构合理稳定

融资成本小幅下降

截至2020年中旭辉的持有现金约为594亿元,较于期初略微增加了0.6%,而由于短期有息负债增加以及长期有息负债的减少,企业的现金短债比降至2.35,长短期债务比也降至3.17,债务结构较为稳定,偿债压力仍然不大。与此同时,2020年中旭辉的净负债率相较于年初降低了2.3个百分点至63.4%,若将永续债作为负债计算,净负债率则为72.63%,相比年初也降低了3.1个百分点。总体来说,旭辉的负债率保持在行业相对较低水平,在加上销售回款率较高,因此企业的财务状况较为稳定,也获得了境内外评级公司的认可,有利于未来的发展。

2020年上半年旭辉的平均融资成本相较于2019年略微下降了0.4个百分点到了5.6%,低于行业平均水平,企业的融资能力保持稳定,期内还发行了企业首支绿色美元债券,年利率5.95%期限5.25年。