- 城市:全国

- 发布时间:2020-10-26

- 报告类型:企业监测分析

- 发布机构:克而瑞

继8月份提出“3条红线”后,9月份针对房地产行业的金融政策仍在进一步加强,月末部分银行接到控制涉房贷款比例要求的通知,“房住不炒”的持续调控下,地方政策频出,楼市传统“金九”成交增长略显乏力,对企业而言融资端和销售端的双面压力对企业投资产生较大影响。

01

三季度房企投资金额较二季度下滑26%

9月投资金额创近半年来新低

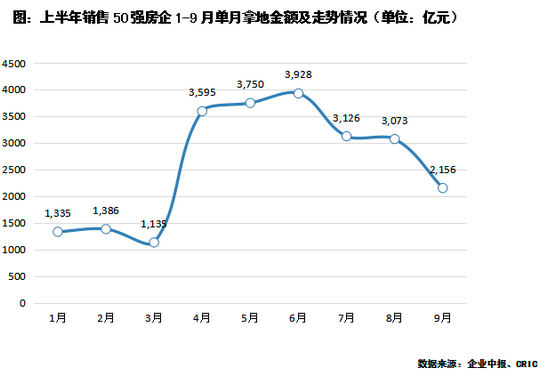

从上半年销售TOP50房企1-9月拿地金额来看,呈现“抑-扬-抑”的走势,二季度补货高峰后,随着金融监管力度的持续收紧,三季度企业投资金额显著下滑,尤其是9月份,销售TOP50房企投资金额呈现断崖式下跌,单月投资金额较二季度均值下降42%。

受疫情影响,1-3月份地市几乎停摆,销售TOP50单月拿地金额月均不超过1500亿元,几乎为近三年新低;

随着疫情得到有效控制,销售回暖之下,二季度地市迅速复苏,以长三角区域为首,区域内本土房企如滨江、中梁、德信等企业持续投资加码,积极性较高。整个二季度也是年内拿地高峰;

三季度以来,整体投资节奏有所放缓,单月投资金额持续下滑。一方面是二季度补货之后,企业重点仍在“促销售、抓回款、稳现金”上;另一方面,随着三条红线出台,企业融资进一步收紧,也导致房企投资意愿下滑,其中9月投资金额较二季度均值下降42%,仅高于1、2、3月。

02

超六成房企9月拿地金额下降

拿地金额较前8月均值下跌19%

结合土地市场的情况来看,9月份土地市场供应总量增加,广州、南京等多个热点城市均有较多普通地块入市,但优质地块供应减少。

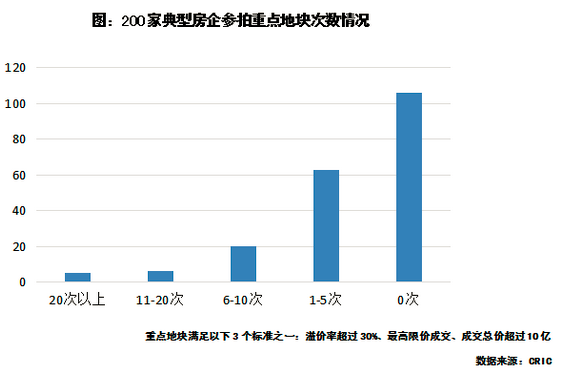

从监测的重点城市重点地块参拍情况来看,房企参拍的积极性下降显而易见。9月份200家房企参拍重点地块的次数显著降低, 53%企业9月份未参加重点地块的出让,另外32%的房企参拍次数在5次及以下,参拍超过10次的房企仅有6%,与此前积极参拍相比,三季度末房企谨慎投资态度可见一斑。

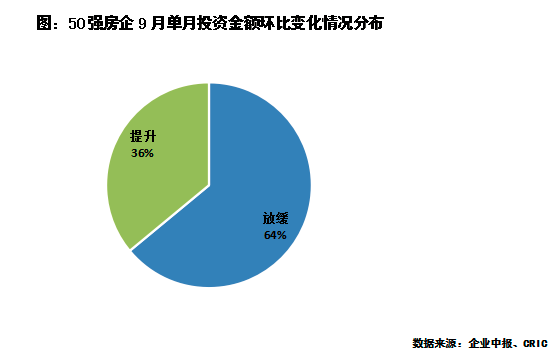

9月份50强房企投资金额为近2150亿元,较1-8月的单月平均投资额下降19%,环比则大幅下降了29%,其中有64%的房企9月份拿地金额环比下降,平均降幅达到65%,拿地放缓成为50强房企的主流趋势。

此外还有另外3成房企9月单月投资金额环比上涨,主要是由于8月投资金额较低而导致,这部分房企虽然投资金额环比上升,但绝对值仍然较低,拿地力度难言强劲。

03

绿地、旭辉9月拿地金额骤降

万科、中海等投资仍相对积极

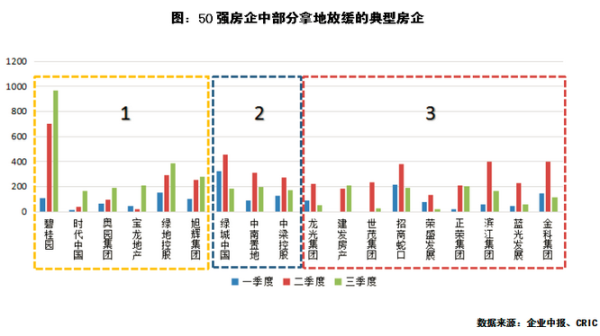

虽然大部分房企在9月份拿地力度明显下降、拿地节奏放缓,但拿地放缓的节奏并不相同,主要可分为三类:

第三季度投资高峰,9月拿地断崖式下跌:碧桂园、绿地、旭辉等企业第三季度才迎来年内的拿地高峰期,但是在金融政策频出的情况下,9月拿地金额明显下滑,碧桂园9月拿地金额较8月腰斩,旭辉在8月百亿元拿地的情况下,9月拿地金额不足10亿元左右,达到全年最低位;

第二季度投资高峰,第三季度投资保持低位平稳运行:绿城、中南、中梁等企业年内的拿地高峰季为第二季度,进入第三季度以来其拿地力度明显回落,保持低位运行状态,拿地节奏踩准政策周期。以中南为例,5、6月份拿地均超过百亿,第三季度月均拿地金额仅有65亿左右;

第二季度投资高峰,第三季度投资连续收紧:招商、滨江、金科等房企年内的投资高峰也出现在二季度,但与上一类企业不同的是,此类企业进入三季度后投资金额连续下降,其中龙光、招商、蓝光等9月单月金额均降至10亿元以内。

在房企普遍投资力度放缓的情况下,三季度仍有部分企业拿地金额提升,甚至9月份拿地金额也保持在高位,但并不意味着此类房企仍在激进拿地。

典型房企如万科、中海、远洋等国企央企:万科第三季度拿地金额达到670亿元,是第一季度拿地金额的5倍以上,中海第三季度拿地金额也达到一季度的2倍左右,远洋第一季度更是几乎未拿地。在上半年非常请谨慎的情况下,企业第三季度乃至9月份拿地力度相对较高,万科9月拿地金额202亿元,仅次于7月份,中海9月拿地金额233亿元,也接近年内单月最高水平。

这些房企都是在第三季度才迎来投资高峰,虽然节奏与大部分节奏不一,但难言激进,适量的补充土储是企业持续发展下去的必要“燃料”。

总体来看,9月房企拿地节奏放缓、投资力度减轻是主流趋势,且由于大部分企业土储总量仍相对充裕,加之政策持续调控,预计四季度投资态度仍将延续谨慎态势。较多房企表示,对追高拿地的热情不高,反之多渠道拿地成为房企控制土地成本的重要方式,此外在地块的选择上会更加重视投资“高价值”地块,聚焦市场前景明朗的城市,以便提前锁定业绩、降低风险。

整体来看,由于四季度是传统拿地高峰期,房企为完成年度拿地指标将会提高拿地力度,但今年在宏观环境影响下,部分房企已经表示下半年将持续谨慎拿地,预计两类房企的拿地态度分化将更加明显。对土储总量低的企业来说,四季度可伺机拿地,而对于土储总量较高的企业来说,提高运营周转效率,将土储及时转化为业绩,改善财务状况则更为关键。