- 城市:全国

- 发布时间:2019-10-30

- 报告类型:宏观报告

- 发布机构:易居研究院

报告摘要:

1、2019 年三季度,M2-GDP-CPI 小幅下降,连续 8 个季度为负;M1 同比增速小幅下降;中国一年期国债收益率小幅下降;个人住房贷款余额同比增速连续 10 个季度收窄;全国首套房贷平均利率小幅上升;房地产开发企业到位资金同比增速小幅回落。

2、从 2015 年一季度开始,中国房地产业金融环境指数不断攀升,于 2016 年一季度达到

阶段性高点,此后连续 9 个季度下跌,2018 年二季度创 2012 年二季度以来 6 年新低,

2018 年全年在偏紧区间的中部位置低位盘整。2019 年一季度,金融环境指数上行,二三季度小幅下行,目前处于偏紧区间的偏上位置。综合判断,2019 年四季度中国房地产业金融环境指数将继续保持低位盘整,停留在“偏紧”区间的可能性较大。

3、2019 年三季度,中国房地产业金融环境指数相比去年虽有上行,但仍处于偏紧状态, 预计在“房住不炒”的大背景下,短期内全国性的调控政策还不会放松,四季度商品 房成交面积大概率难有大起色,预计仍将低位盘整,四季度房价同比涨幅将继续收窄。

房地产业作为一个资金密集型行业,对资金有很强的依赖性,金融环境的变化直接影响房地产市场。因此,持续跟踪金融环境的变化,对于研究楼市变化非常重要。本报告以季度为时间节点,旨在分析房地产业运行的金融环境发展变化状况,力图通过跟踪研究金融环境和房地产数据,剖析二者的相互关系,尤其是通过金融环境的变化研判房地产市场趋势。

本报告从房地产业面临的金融环境,共选取 6 个最具代表性指标,对指标体系中各指标进行标准化处理后,和各指标权重相乘,即可得出当期中国房地产业金融环境指数。

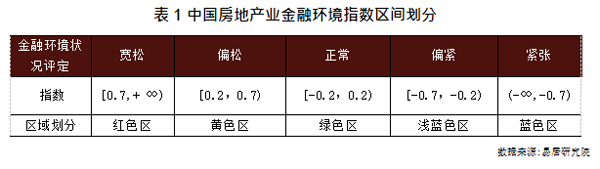

根据 2011 年以来 6 个指标波动情况,利用五分法将金融环境指数分为五个区间, 分别为“宽松”、“偏松”、“正常”、“偏紧”、“紧张”,分别以“红色区”、“黄色区”、“绿色区”、“浅蓝色区”、“蓝色区”表示。需要指出的是,本区间划分仅是根据 2011 年以来指标的波动区间情况所做出的相对划分,并非绝对概念。

一、2019 年三季度中国房地产业金融环境

1、M2-GDP-CPI 连续 8 个季度为负

货币供应,主要是为了满足经济增长的需要,同时物价上涨也需要新增加一部分货币。那么,可以近似的认为,广义货币增速减去经济增速、减去消费品价格增速,所得到的增速差额,可以用来衡量潜在流进资产品市场的货币增速,该增速差额越大,意味着越可能推高房价(属于资产价格),反之,该增速差额越小,意味着越不可能推高房价。

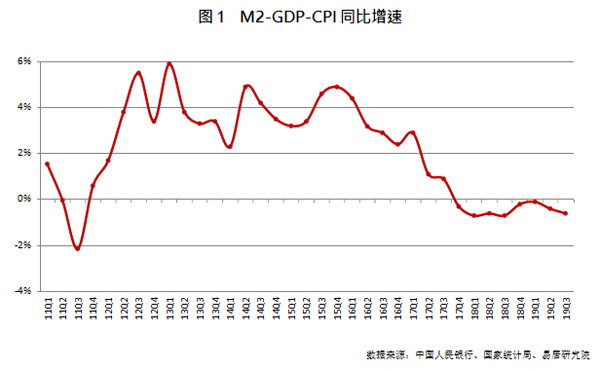

从 2011 年三季度至 2012 年三季度,M2-GDP-CPI 的增速差额一路上行,从-2.1%上

升到 5.5%,此后该增速差额在 4%附近振荡前行,一直延续到 2015 年底。之后,从 2016 年初至今,该增速差额保持了下行趋势,2017 年四季度开始进入负区间。2019 年三季度,该增速差额为-0.6%,与二季度的-0.4%相比小幅下降,主要是三季度 CPI 同比涨幅比二季度扩大了 0.3 个百分点。目前该指标已连续 8 个季度呈负值,2018 年四季度和

2019 年一季度连续 2 个季度回升后,二三季度又连续小幅下降。三季度 CPI 涨幅扩大受猪肉等食品价格上涨影响较大,本轮 CPI 的上行主要是由猪价上涨带来的结构性通胀, 扣除食品和能源的核心通胀水平仍然处在低位。预计 2019 年四季度 M2-GDP-CPI 的增速差额将继续小幅震荡,依然保持在偏低位置。

根据历史经验判断,该增速差额的合理区间为 2%-3%。目前该增速差额低于合理水平,意味着会略制约经济的增速(但有助于实现经济有质量的增长),但同时有利于控制房价的大涨。2019 年3月政府工作报告首次提出,M2 和社会融资规模增速要与国内生产总值名义增速相匹配,以更好满足经济运行保持在合理区间的需要。预计随着金融进一步回归为实体经济服务,比过去低一些的 M2 增速将成为新常态,而 M2-GDP-CPI 的增速差额也可能维持在较低水平,不会对楼市造成“大水漫灌”。

2、M1 同比增速小幅下降

M1,狭义货币供应量, M1=M0+企业活期存款+机关团体部队存款+农村存款+个人持有的信用卡类存款。M1 是经济周期波动和价格波动的先行指标,M1 增速高,则楼市升温;M1 增速低,则楼市降温。

从 2011 年一季度至 2012 年一季度,M1 同比增速处于下行通道,之后触底反弹,于2013 年一季度达到阶段性高点,此后震荡下行,于 2015 年一季度跌至谷底 2.9%,然后经历了较长的上涨时间,于 2016 年三季度达到峰值 24.7%,此后步入下行通道,下跌趋势延续至 2018 年四季度。2019 年 1 月 M1 同比增速创 2011 年以来的最低点 0.4%, 2 月开始震荡上行,一季度末 M1 同比增速为 4.6%,二季度 M1 同比增速微幅下降。

2019 年三季度末,M1 同比增速为 3.4%,比上季度末小幅下降 1 个百分点,比上年同期下降 0.6 个百分点。一季度以来 M1 同比增速有所上升,说明实体经济所处的流动性环境有所改善,目前来看本轮周期 M1 同比增速的最低点大概率已经见到。目前 M1 同比增速虽已企稳上行,但仍处于历史较低水平,考虑到去年四季度的基数较低,预计 2019 年四季度 M1 同比增速将小幅上行,依然维持在偏低位的可能性较大。

点击查看完整版报告:[易居研究院]2019年三季度金融环境与房地产市场研究报告