- 城市:全国

- 发布时间:2020-08-31

- 报告类型:企业监测分析

- 发布机构:克而瑞

导读:

业绩增速超百强平均,土储满足3-4年所需,净负债率五连降。

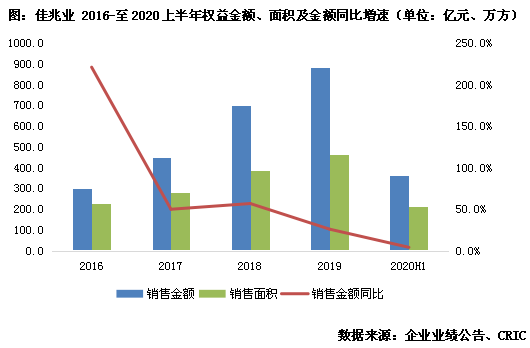

【业绩增速超百强平均,全年坚持千亿目标不变】2020年上半年,佳兆业实现权益销售金额360.3亿元,销售面积211.9万平方米,分别同比增长3.9%和8.0%。若以全口径来对比,根据CRIC发布的《中国房地产企业销售TOP200排行榜》数据,上半年佳兆业取得了10.6%的全口径业绩同比增长,高于百强房企平均的-2.7%。上半年实际推出了全年可售货值的35%,完成了36%的业绩目标,因此全年来看,合理把握推货节奏,维持上半年的去化水平,即可完成全年千亿的业绩目标。

【拿地销售比0.62,持续巩固湾区优势】2020年上半年佳兆业新增23幅土地,新增土储权益建面281.2万方,权益总价222.1亿元,旧改项目贡献率近24%。新增土储平均楼板价7896元/平方米,主要是由于企业上半年新进香港斩获两幅土地楼板价较高,若剔除这两幅土地,上半年企业新增土储平均楼板价为6723元/平方米,与2019年差距不大。整体来看上半年佳兆业投资态度十分积极,拿地销售比高达0.62,明显高于百强房企平均水平的0.37。

【土储满足3-4年所需,未纳入土储旧改建面过亿】截止2020年6月30日,佳兆业共拥有总土储建面2680万方,按照目前企业的发展速度来推算,可以满足企业3-4年所需,土地储备较为充裕。上半年新增20个旧改项目储备,总的旧改项目储备已达167个,占地面积超4200万平方米,预计最终可以转化超1亿平方米的建筑面积,可售货值2.6万亿元。

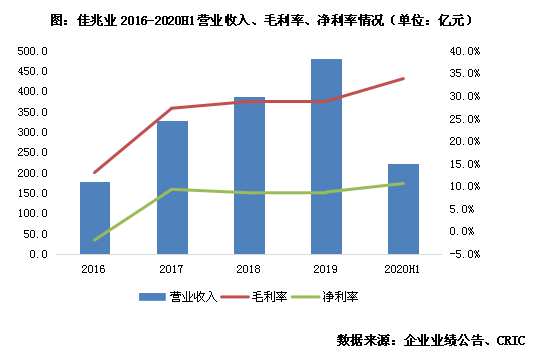

【地产物管营收稳步增长,汇兑损益拖累净利】上半年企业实现营收223.0亿元,同比增长10.9%,房地产业务收入206.4亿元,同比上升11.6%,企业物管收入同比增长47.9%至5.6亿元。由于疫情原因,多元化业务营收有所下滑。上半年取得毛利润75.4亿元,同比增长12.4%,整体毛利率约为33.8%。净利润23.6亿元,相比去年同期下降了15.1%,净利润下降主要由于企业计提汇兑损益由去年同期的1.1亿元大幅上升至6.8亿元以及股权出售结转利润减少。

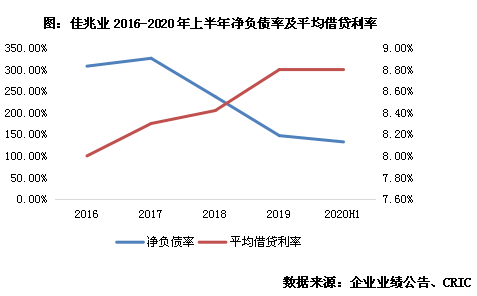

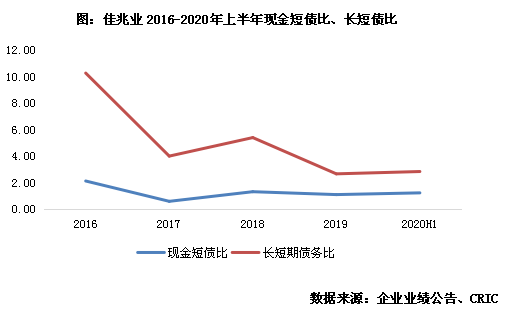

【净负债率五连降,目标年底至120%以下】截止至2020年6月30日,佳兆业共持有流动现金392.7亿元,现金短债比1.24,短期内无偿债压力。长短债比2.85,相较期初再度优化。净负债率实现五连降至132.2%,业绩会上管理层表示仍将持续发力降负债,目标年底将净负债率降至120%以下,中期目标降至100%以下。融资利率降至8.8%仍旧较高。

1销售

业绩增速超百强平均

全年坚持千亿目标不变

上半年实现权益金额增速3.9%,坚持全年千亿业绩目标不变。2020年上半年,佳兆业实现权益销售金额360.3亿元,销售面积211.9万平方米,分别同比增长3.9%和8.0%。虽然相较往年业绩增速有所下滑,但相较行业平均水平仍有领先。若以全口径来对比,根据CRIC发布的《中国房地产企业销售TOP200排行榜》数据,上半年佳兆业取得了10.6%的全口径业绩同比增长,高于百强房企平均的-2.7%。另外根据年中业绩会披露,上半年佳兆业实际推出了全年可售货值的35%,完成了36%的业绩目标,因此全年来看,合理把握推货节奏,维持上半年的去化水平,即可完成全年千亿的业绩目标。

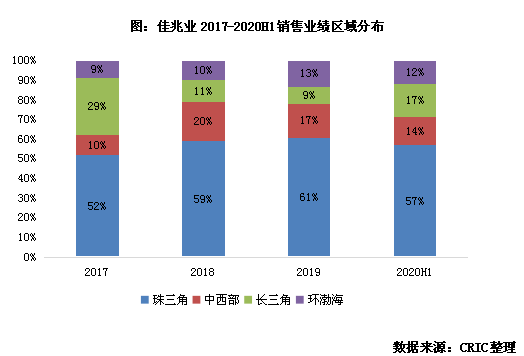

珠三角为核心,三大外拓区域分布均衡。根据企业业绩发布会披露的销售金额区域分布情况,上半年佳兆业的主要销售贡献仍然来自于珠三角地区,占比达到了57%,相较2019年微降4个百分点,其中深圳贡献占比29%。长三角区域占比较2019年上升8个百分点至17%,成为上半年贡献第二大区域。整体来看,佳兆业呈现以珠三角为核心的“1+3”战略布局,并且三大区域之间业绩虽有起伏,但整体来看贡献比较均衡。

2投资

拿地销售比0.62持续巩固湾区优势拿地销售比远高于百强房企平均,首次进驻香港。根据企业披露,2020年上半年佳兆业通过招拍挂、收并购以及旧改等多元化渠道共新增23幅土地,新增土储权益建面281.2万方,权益总价222.1亿元,旧改项目贡献率近24%。新增土储平均楼板价7896元/平方米,相比2019年的6609元/平方米有明显提升,主要是由于企业上半年新进香港斩获两幅土地楼板价较高,若剔除这两幅土地,上半年企业新增土储平均楼板价为6723元/平方米,与2019年差距不大。整体来看上半年佳兆业投资态度十分积极,拿地销售比高达0.62,明显高于百强房企平均水平的0.37。

持续巩固湾区优势,中西部投资力度次之。从拿地结构上看,佳兆业始终坚持深耕大湾区及湾区外延城市的布局策略,上半年珠三角区域新增权益金额占整体比重达76.3%,若计入香港两幅土地,则比例更高,中西部区域权益金额占比次之,达到了20.8%。长三角及环渤海两地纳储力度较小。另外值得关注的是,虽然上半年企业三四线城市投资占比较2019年上升,但这部分土储均位于珠三角地区,环渤海、长三角及中西部的新增土储均位于二线城市,因此整体来看企业布局的城市基本面较好,未来项目去化有保障。

3土储

土储满足3-4年所需

未纳入土储旧改建面过亿平

土储总量充裕,可满足近企业3-4年开发所需。截止2020年6月30日,佳兆业共拥有总土储建面2680万方,与2019年底持平,其中旧改转化土储560万平,占比约为21%,按照目前企业的发展速度来推算,目前的土地储备可以满足企业3-4年所需,土地储备较为充裕。

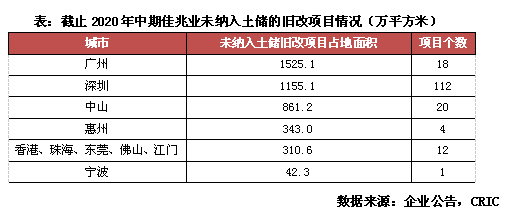

旧改方面,新增20个项目储备,未纳入土储建面超1亿平。上半年佳兆业新增20个旧改项目储备,目前总的旧改项目储备已达167个,占地面积超过4200万平方米,预计最终可以转化超1亿平方米的建筑面积,可售货值2.6万亿元。目前企业的旧改仍旧以大湾区为主,占比达到99%,主要集中在深圳、广州、中山、惠州四个城市,不过据管理层透露,目前佳兆业仍在积极寻求异地复制的机会。

4营利

地产物管营收稳步增长汇兑损益拖累净利

地产结转、物业管理营收稳步增长,疫情导致多元化业务营收下滑。2020年上半年佳兆业实现营业收入223.0亿元,同比增长10.9%,其中房地产业务收入206.4亿元,同比上升11.6%,取得稳步增长。另外受益于物业管理在管面积的增长,企业物管收入同比增长47.9%至5.6亿元。不过企业的租金收入,酒店及餐饮业务,戏院,百货店及文化中心业务和水路客货运业务均收到不同程度的疫情影响,出现了收入的下滑,目前疫情影响已经减退,企业的各项业务也在持续恢复之中。

毛利率同比微升,汇兑损益拖累净利。2020年上半年佳兆业取得毛利润75.4亿元,同比增长12.4%,整体毛利率约为33.8%,相较于2019年同期上升0.4个百分点。实现净利润23.6亿元,相比去年同期下降了15.1%,净利润的下降主要由于上半年汇率波动较大,企业计提的汇兑损益由去年同期的1.1亿元大幅上升至6.8亿元,另外企业股权出售结转的利润净额相较去年同期也有下降,若剔除这两项因素影响,企业净利润也保持了平稳的增长。

5偿债

净负债率五连降目标年底至120%以下现金短债比1.24,短期偿债压力不大,长短债比2.85。截止至2020年6月30日,佳兆业共持有流动现金392.7亿元,较于初增长了11.0%,短债总额315.8亿元,现金短债比1.24,现金可以覆盖短债,短期内无偿债压力。长短债比方面进一步优化,截止至2020年中期佳兆业长短债比为2.85,相较期初再度优化。

净负债率五连降,融资利率降至8.8%。2020年上半年佳兆业积极把握融资窗口期,降低企业整体融资成本,其中境内融资成本较上年末下降20个BP至7.8%;境外上半年新增借款的综合成本较去年下降290个BP至8.2%,整体融资成本为8.8%仍旧较高,未来还需发力。同时企业的净负债率也实现了五连降,截止至2020年中期企业净负债率为132.2%,业绩会上管理层表示未来仍将持续发力降负债,目标年底将净负债率降至120%以下,中期目标降至100%以下。