- 城市:全国

- 发布时间:2020-09-01

- 报告类型:企业监测分析

- 发布机构:克而瑞

导读:

半年目标完成率55%,大幅提高投拓强度,产能集中浙江省内,外拓步伐有待加快。

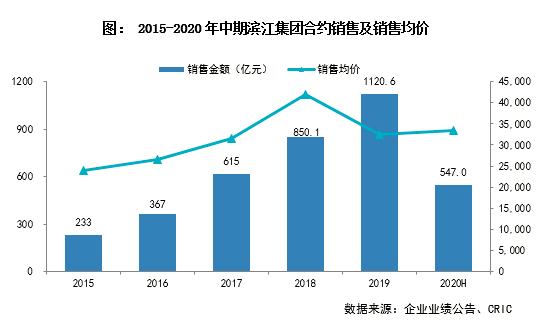

【半年目标完成率55%,销售权益比升至48.5%】上半年滨江实现销售金额547亿元,同比增长5.86%,销售增速明显高于TOP30的平均水平,主要得益于合作开发撬动和品牌溢价保障去化。2020年中期,滨江完成全年销售千亿目标的55%,销售权益比较同比大幅提升8个百分点至48.5%。

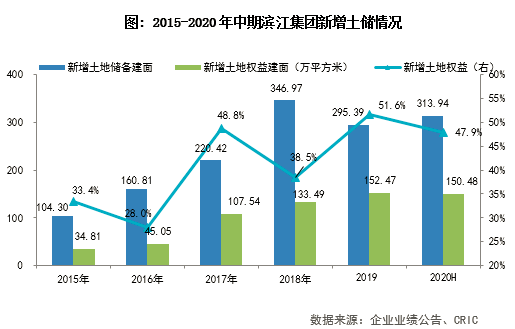

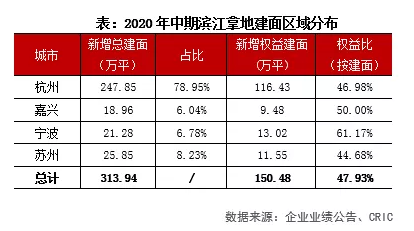

【加大扩张力度,外拓步伐有待加快】上半年滨江投拓非常积极,拿地销售比0.96,权益拿地销售比1.06,远高于TOP30均值。期内,按建面计算的对应拿地权益占比47.9%,未来应适当提升权益比来保障后续权益利润结转。至2020年上半年,滨江土储总建面1262万平,总可售货值2700亿元,未来还需积极扩充土储,并加强省外布局,平衡区域风险。

【业绩稳步释放,小股操盘稀释归母净利】期内,杭州大江名筑、万家花城兴和苑、义乌滨江壹品三个项目交付结转,实现开发收入100.42亿元,同比大幅增长101.58%,结转速度较快,预售房款/2019年开发收入2.85倍,已售未结资源充裕保障后续结转。期内滨江毛利优于净利指标,主要是合联营和金融产品投资收益较去年同期减少,以及坏账计提增加所致。若扣除对格力地产的股票投资收益,滨江实现归母净利7.5亿元,同比增长21.75%,对应归母净利率为7.47%,未来仍需适当提升权益比来保证高质增长。

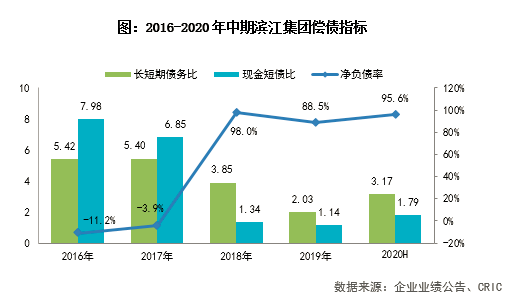

【债务结构持续优化,偿债压力不大】滨江融资加权利率5.4%,融资结构持续优化,融资渠道以低息的银行信贷为主,占比持续提升至70.58%。上半年滨江拿地非常积极,筹资相对活跃,有息债务规模增势不减,导致期末净负债率95.6%,超出行业平均水平。滨江尚未使用授信额度合计500.34亿元,对有息负债规模覆盖1.31,现金短债比和长短债务比持续改善至1.79和3.17,债务结构安全,偿债压力不大。

1销售

半年目标完成率55%

销售权益比升至48.5%

2020年上半年,滨江集团实现合同销售金额547亿元,同比增长5.86%,增速明显高于TOP30的平均销售金额增速-1.3%,目标完成率达54.7%,主要归因1)持续推进小股操盘模式,通过合作开发以撬动规模提速,上半年公布的39个主要并表的销售项目中有11个项目权益比低于50%,期内销售权益比48.5%;2)品牌溢价保障去化,滨江品牌在浙江省内颇受认可,期内在杭项目的平均中签率仅7.87%,明显低于周边同期开盘的竞品,此外5月首开的湖畔春晓首开当日去化8成。

滨江销售主要集中在杭州,向外扩张步伐有待加快。根据滨江披露的主要并表销售项目,2020年上半年杭州贡献60.03%的销售份额,浙江省内其他城市销售额占比35.3%,而省外区域南通、上饶和上海分别占比1.96%、1.67%和1.04%,对销售贡献较小。深耕区域、聚焦核心城市群为滨江提高重点城市市场份额、创造价值收益的同时,需警惕局部市场及政策波动加剧风险的可能,未来需加强省外布局,优化区域结构以平衡风险。另外,据监测数据显示,2020年中期滨江集团销售均价为32,427元/平方米,同比增加12.82%,主要由于期内杭州房价稳中有升,杭州对滨江销售贡献提升,尤其是杭州非主城区部分非限价高端盘相继入市所致。

2020年,滨江将继续保持1000亿元以上销售规模,上半年已完成销售目标的54.7%,叠加普遍下半年就属推货、销售旺季,而滨江推货又均以长三角高能级城市为主,全年销售目标完成压力不大。

2投资

加大扩张力度

外拓步伐有待加快

千亿目标下的滨江处于规模快速扩张阶段,2020年上半年滨江投拓非常积极,采取多元化投拓渠道,加大收并购力度,期内并购新增建面占比大幅提升至41.4%。2020年中期,滨江新增土储总建面313.94万平,同比增幅高达83.9%;土地成交总价为523.93亿元,同比大幅94%,权益地价支出280.4亿元,拿地销售比0.96,同比提升44个百分点,远高于同梯队TOP30均值0.36,权益拿地销售比1.06,扩张态势积极。

按建面计算,上半年对应拿地权益比47.9%,较2019年略下滑3.7个百分点,权益比相对较低。滨江依靠小股操盘撬动规模提速,但迈入千亿梯队后,为保持高质量增长,滨江适当提升拿地权益比,以提前锁定未来入账的权益盈利空间。

滨江坚持以“聚焦杭州,深耕浙江,辐射华东,开拓粤港澳大湾区,关注中西部重点城市”的核心城市圈深耕战略。2015年首入上海,2016年首入深圳,2018年首进上饶,在深圳、上海旧改项目碰壁后,滨江再次聚焦浙江本地市场。2020年上半年新增土储主要集中浙江省内,其中杭州新增土储建面占比达78.95%,省内嘉兴和宁波占比约12.82%,并且新进入苏州市场,苏州拿地建面占比8.23%。滨江持续深耕杭州及其周边重点城市群,以发挥浙江省内区域深耕优势,但未来还是要加强浙江省外外拓步伐,来平衡区域风险。

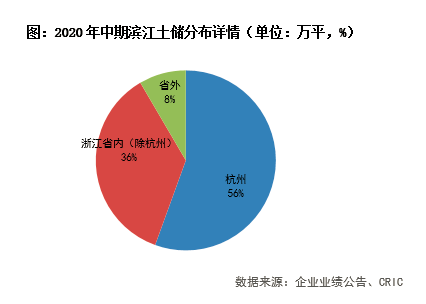

截至2020年上半年,滨江土地储备总建面达1262万平,总可售货值约2700亿元,可保障未来2年左右的发展需求,其中待开发建面占比19.3%,滨江应该继续把握拿地窗口期积极补充优质土储。土储建面区域分布上,滨江深耕浙江省内,杭州占比56%,较2019年底提升9个百分点,浙江省内(除杭州)占比36%,浙江省外占比8%。

3盈利

业绩稳步释放

小股操盘稀释归母净利

2020年中期,滨江实现营业总收入103.07亿元,同比增长95.74%;杭州大江名筑、万家花城兴和苑、义乌滨江壹品等项目相继交付结转,实现开发结转收入100.42亿元,同比大幅增长101.58%,结转建面约50万平,结算业绩稳步释放。此外,滨江加强回款管控,预收房款较期初增长24%至689.5亿元,对2019全年的地产结转收入覆盖倍数2.85倍,已售未结并表资源充裕,且2020年下半年将陆续交付11个项目,为后续结转提供有力保障。

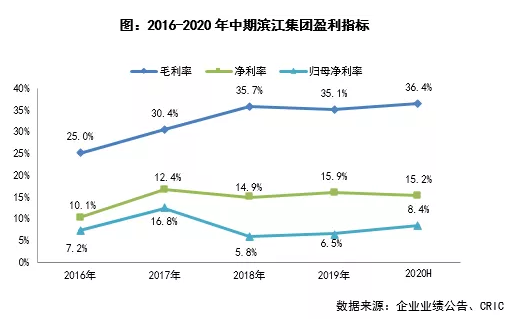

滨江实现毛利润37.53亿元,同比增长100.49%,综合毛利率为36.41%,同比增长0.86pct;期内实现净利润为15.71亿元,同比增加72.94%,净利率15.24%,同比减少2.01个百分点。毛利优于净利指标,主要是合联营和金融产品投资收益较去年同期减少,以及坏账计提增加所致。2020年上半年,滨江实现归母净利8.65亿元,若扣除其他非流动金融资产(对格力地产的股票投资)的公允值变动,调整后的归母净利7.5亿元,同比增长21.75%,对应归母净利率为7.23%,同比减少4.47个百分点,低于行业平均水平,主要是合作和小股操盘比例较高,未来需适当提升权益比来保证高质量增长。

4债务

债务结构持续优化

偿债压力不大

截至2020年上半年末,滨江融资加权平均利率5.4%,较年初降低0.2个百分点。融资成本持续下行,主要得益于滨江不断改善融资结构,有息负债余额较期初增长20.37%至383.52亿元,其中以低息的银行信贷为主,占比持续提升至70.58%,而中票和信用债占比分别约14.6%和14.82%。滨江持续优化融资渠道,叠加2020年经济下行压力大,货币政策有望适度放松,市场利率下行通道打开,年初至今(8月24日) 滨江新发行的债券利率加权成本仅为3.76%,已接近央企融资利率水平。

上半年滨江拿地非常积极,筹资相对活跃,有息债务规模增势不减,导致期末净负债率95.6%,较期初增加7.1个百分点,高于行业均值。期内,滨江加快回款速度,销售商品、提供劳务收到的现金同比增长28.85%至243.94亿元,持有现金164.2亿元,较期初增长36.64%,现金短债比为1.79,长短债务比为3.17,短期偿债压力不大,债务结构安全。另外,滨江未使用授信额度充裕,备用流动性较强。截至2020年中期,滨江未使用银行信贷授信额度为416.84亿元,而已获批尚未发行的公司债、短融和中票额度分别为21、34和28.5亿元。目前在手尚未使用额度合计500.34亿元,对有息负债规模覆盖1.31,偿债压力不大。