- 城市:全国

- 发布时间:2018-03-15

- 报告类型:商业地产

- 发布机构:世邦魏理仕

世邦魏理仕发布《2018中国房地产市场展望——大宗物业投资篇》报告

2018年3月15日,上海–2017年中国商业地产大宗成交再创历史新高,全年交易总额达2300亿元,同比增长25%。2018年的大宗物业投资市场能否延续上一年的火热行情?近日,世邦魏理仕发布《2018中国房地产市场展望 — 大宗物业投资篇》称,2018年中国大宗物业投资将保持活跃,国内开发商整合加速、机构资本将继续加仓,同时跨境资本需求旺盛;海外投资方面一带一路和产业地产市场将较为活跃。

2018年大宗物业市场投资持续活跃

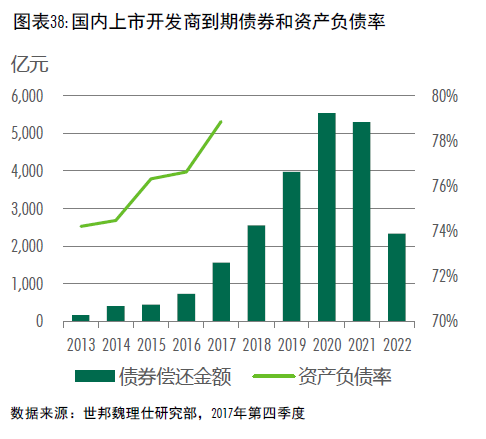

2017年三季度国内上市开发商的总体资产负债率已升至79%的十年高位,而2018年起将逐步进入债券偿付的高峰期。2018年房企债券偿还总金额同比增长64%至2500亿元,2019年更是将继续大幅增加至近4000亿元。到期债务高峰叠加住宅销售下滑以及银行信贷、委托贷款、信托等通道的严控将使2018年开发行业的收购兼并活动更为活跃。

房地产市场“增量转存量”令开发商成为2017年国内大宗物业投资市场的最大买家。鉴于目前开发商的投资性物业在其总资产的占比仍低,我们相信,2018年,国内开发商将继续加大一二线城市投资性物业的投资。

2017年国内房地产基金累计成交金额突破600亿元,同比增长150%。2018年初,《私募投资基金备案须知》新规的发布,预计新规将促使地产基金的投资由债权类向股权类转换,股权类基金将在投融两端拥有更多的机会,对大宗物业的投资带来利好。保险资金方面,中国人寿、华夏保险、天安人寿等众多保险机构在2017年在物业投资市场上屡次出手,预计2018年保险资金对国内优质地产战略增持的趋势不变。

2018年,外资地产基金将继续把中国列为亚太区增值型投资的首要目标市场。世邦魏理仕研究发现2018-2020年间将共有530亿美元亚太私募房地产基金投出,其中中国市场将获得140亿美元,主要为增值型和机会型基金。另外随着2017年中国经济的新动力逐步成型,外资地产基金对中国经济失速的担忧逐渐减弱,预计2018年外资基金对中国一二线城市优质物业的投资将有所加快。

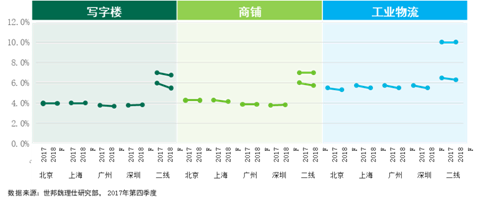

主要城市各类物业租金回报率预测

2018年一线城市核心区域商办物业的租金回报率将保持平稳,但次中心、新兴商务区的写字楼回报率有继续向下的趋势。二线城市中写字楼供需平衡的南京、杭州,以及趋势向好的成都等城市的租金回报率均将有所下调。全国购物中心的回报率预计保持稳定。一二线城市以及一线周边卫星城市的仓储物流项目的租金回报率将进一步下行。

图表:2018年主要城市各类物业租金回报率预测

CBRE大中华区投资及资本市场部董事总经理李凌:“中国大宗物业投资市场具备在2018年继续活跃的宏观基础,国内开发商和机构投资者仍是买方主力,同时跨境资本需求旺盛。建议投资者关注一线城市中具有租金增长潜力的物业,借助板块整体提升、物业和租户结构升级、用途转换等途径实现更高的投资回报。二线城市方面,预计商办和工业物流物业的租金回报率将分别高出一线城市150-300和75-425个基点,较高的租金回报率将继续吸引投资者的目光,但鉴于供应过剩整体风险较高,建议聚焦租赁基本面良好或改善的市场,可将视野拓展至正在崛起的新兴物流枢纽城市。”

海外投资政策松动可能性低,一带一路和产业地产投资活跃

2017年8月以来商务部反复强调的“房地产、体育及娱乐业对外投资没有新增项目”,而国家发改委于2018年3月起实施的《企业境外投资管理办法》将房地产划入敏感类投资。再进一步考虑到2018年美联储加息缩表、欧洲央行可能结束量化宽松、国际贸易摩擦加剧等因素对人民币汇率和中国外汇储备造成的风险,中国监管层今年内放松对资本出境和境外房地产投资限制的概率较低。

在此背景下,我们认为一带一路地区以及和产业配套相关的仓储、工业、港口码头以及自用物业等类型的投资仍将享有更多的政策灵活度,相关投资需求将较为活跃。此外,中资于2013-2015年期间的不少海外地产投资获利颇丰,2018年我们或将看到中资出售项目的情况有所增加,并带来一定的再投资需求。