- 城市:全国

- 发布时间:2019-09-10

- 报告类型:企业监测分析

- 发布机构:克而瑞

导 读

房企的融资渠道正在全方位收紧,预计未来融资环境仍将保持低位运行。

◎ 研究员 /房玲、易天宇、羊代红、洪宇桁

2019年一季度的整体融资环境继续延续了2018年底回暖的趋势,使得一季度的房企融资出现了“小阳春”。然而从4月份开始,融资环境开始逐步收紧。5月份银保监会重点申明了要对银行、信托等金融机构对房地产行业的放款加强监管工作,同时监管部门也加强了对一些拿地激进的房企的融资监管。在融资环境由较为宽松到收紧的背景下,上半年各大房企的财务情况到底发生了怎样的变化呢?为此,我们对174家上市房企的财务数据进行深入分析。

01

总起:房企融资成本持续上升,净负债率创新高

虽然2019上半年房地产市场和政策都有所波动,但由于行业集中度不断提高,企业为了进一步促进规模增长和提升市场占有率,依然需要大量的资金支持,这就使得整体负债规模持续加大。2019年中174家上市房企整体现金持有量相比年初增长了7.98%至31466亿元,同时总有息负债相比年初也增加了10.69%至76654亿元。

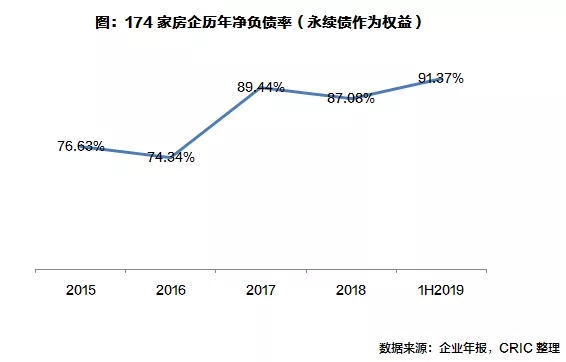

由于2019上半年企业持有现金相对于年初的增幅小于总有息负债的增幅,加上总权益的增幅也相对较小,因此2019年中174家房企加权平均净负债率为91.37%,较年初提高了4.29个百分点,达到历史最高值,近六成企业的净负债率有所上升。究其原因,可能是因为一季度房企融资出现了“小阳春”,大多数企业抓紧时机进行了一波融资,同时三四月份的土地市场也较为火热,企业拿地较为积极,现金流出较多。 从融资成本来看, 70家重点房企融资成本在上半年继续上升至7.04%。这主要是由于境内外的融资环境都持续收紧,融资成本均有提高,而原有低成本的公司债陆续到期,因而整体的融资成本也只能水涨船高。

02

现金:上半年房企持有现金较年初增加近8%

1、近六成房企持有现金有所增加

2019年中174家上市房企的现金持有量为31466亿元,较期初增长7.98%。其中70家重点房企的现金持有量为28051亿元,较期初增长8.91%;70家房企的现金总量占比89.15%,较期初增加了0.8个百分点。近57%的房企持有现金有不同程度的增加,70家重点企业中现金增长的企业占比更高,达75.7%。但是,具体来看单个企业,持有现金增幅则一般并不是很高,70家重点企业中仅有7家持有现金的增幅大于50%。

截至2019年上半年末,持有现金超千亿的企业有5家,与年初持平,其中现金持有量最多的依然是恒大和碧桂园,持有现金均在2000亿元以上,恒大更是将近3000亿元,遥遥领先其他企业。整体来看,规模房企在持有现金方面有依然有较大优势。

TOP100房企更注重现金增长

从各梯队来看,百强之外的企业和百强企业的持有现金增幅有明显的差距。现金增幅最为显著的是50-100强企业,这些企业在上半年普遍加大了财务优化力度,此外30-50强的企业持有现金增幅也相对较大。总的来看,规模较大的房企更加注重现金的增长以及财务的平衡。

恒大上半年现金增量遥遥领先(略)

少数规模房企持有现金减少(略)

2、多数房企现金增加主要来自增加负债(略)

3、万科、光明地产等17家企业持有现金减少(略)

03

负债:上半年房企平均净负债率反弹创新高

1、规模:21家企业有息负债超过千亿(部分略)

截至2019年上半年,174家房企总有息负债规模为76654亿元,较期初增长了10.69%。其中,70家重点房企总有息负债66283亿元,较期初增长11.3%,占比也较期初上涨0.5个百分点至86.5%。 整体来看,总有息负债的增长主要在于房企整体业绩规模进一步增长,上半年TOP100房企累计权益销售规模近3.9万亿元,同比增长4%,千亿房企达到12家,同比增长了5家,另外,截至上半年末TPO200房企中已有106家房企的全口径销售金额突破百亿,同比增长14家。此外,2019年一季度融资窗口期,房企加大融资力度也促进了上半年末房企总有息负债增加。随着近两年房地产调控加紧,房地产行业增速下降,房企有意控制负债、降低杠杆,总有息负债增幅水平2018年开始呈现下降的趋势,但一季度融资窗口期,使得上半年末总有息负债增幅又较于上年同期上升了4.6个百分点。 具体到长短债的情况来看,2019年上半年短期有息负债23668亿元, 较期初增长4.8%;而长期有息负债52953亿元,同比增长了13.6%。长债的增幅远高于短债的增幅,2019年上半年总有息负债的增长主要还是来自于长债的增长,一方面主要在于房企在2019年开始面临偿债高峰,部分短债在上半年到期已被偿还,另一方面,在融资收紧的情况下,房企有意降低偿债风险,对债务结构进行适当的调整,以免产生负债违约风险。

TOP51-100房企有息负债增长最为显著(部分略)

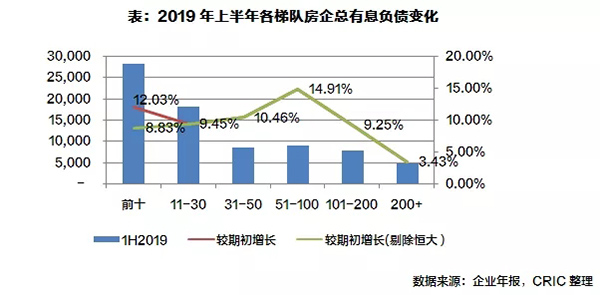

从各梯队表现来看,TOP51-100之间的企业有息负债增长最为显著,较期初增长14.91%,其次为TOP31-50的房企,总有息负债也较期初增长了9.45%。究其原因,在行业集中度持续提升的情况下,这些房企在规模增长方面还有相对较大需求,不少企业都有冲刺千亿的目标。

近86%重点房企总有息负债上涨但涨幅不大(略)

2、净负债率:近六成企业净负债率微涨

2019年上半年174家房企的加权净负债率(永续债作为权益)约为91.37%,达2015年以来最高值,较期初上涨了4.39个百分点,59.9%的企业净负债率上涨。其中70家重点房企的加权净负债率为95.37%,同比上升4.02个百分点,净负债率上涨的企业占比为58.6%。 净负债率的上涨,主要是因为2018年年底及2019年一季度,房企有一个融资窗口期,在那段时间房企为了偿还债务以及凑集资金等原因,加大举债,而房企在那段时间也加大了拿地力度,从而使得总有息负债的增幅大于现金的增幅,使得房企的净负债率上升。

TOP10房企净负债率增长最为显著但仍较为安全(部分略)

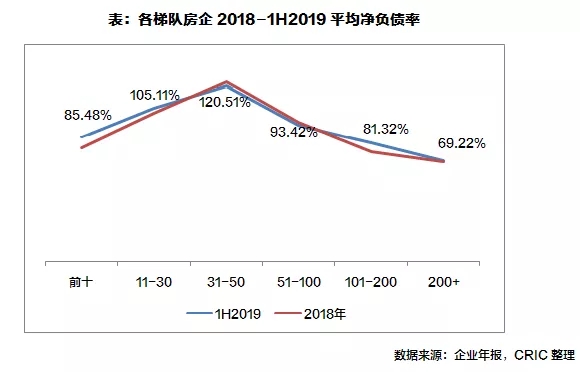

从各梯队的企业表现来看,TOP10的房企净负债率为85.48%,其较于2018年末上涨幅度最为明显,增幅达7.67个百分点,TOP10房企中除了保利发展的净负债率实现了下降外,其他房企的净负债率均有小幅上涨。值得注意的是,2019年上半年TOP31-50的企业净负债率较于2018年末下降,这部分的企业的规模增长到一定的层次之后,为面对未来更加复杂的形式,持续降低杠杆。

大型房企特别是央企净负债率维持较低水平(略)

虽部分企业降杠杆有所成效但仍需进一步加强(略)

3、永续债:计入后重点企业净负债率增加至97.73%(部分略)

在永续债方面,70家重点企业中持有永续债的企业数量持续维持2018年年末的28家,2019年上半年末永续债总量为1591亿元,同比增长了10.01%,增加了144.8亿元。

04

偿债能力:短期压力不大

负债结构整体更加稳健

1、现金短债比:较年初略有抬升至1.33

2019年上半年174家房企现金短债比的加权平均值为1.33,相比2018年底的1.29上升了3.1%,基本可以覆盖短期负债,现金的流动性以及还债压力还在可控范围内,整体来看偿债风险不大。其中,70家重点房企的现金短债比为1.38,较期初上升了3.3%,57%的重点房企现金短债比有所改善。

TOP10房企现金短债比略有下降(部分略)

从各梯队企业表现来看,TOP10房企现金短债比相比年初略有下降0.8%至1.39,TOP31-50房企上升了9%达1.56,在各梯队中比值最高。此外在行业集中度不断增加的形势下,随着融资环境的持续收紧,中小企业生存环境较为艰难,TOP100开外的房企平均现金短债比为1.02,勉强覆盖短债,为各梯队中最低。

龙湖、华润等企业债务结构较为优化(略)

部分百强门槛企业偿债压力很大(略)

2、长短期债务比:债务结构更趋合理增长至2.23(部分略)

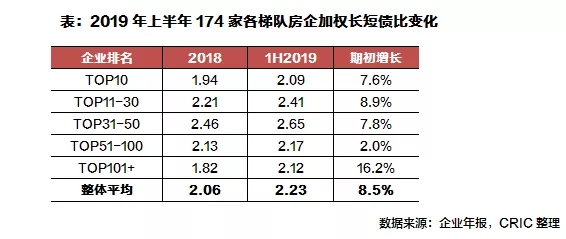

从长短期负债比的情况来看,2019年上半年174家房企长短期负债比加权平均值为2.23,整体债务结构更趋于合理,较于2018年略微上升了9%。其中,就70家重点房企来看,有44家房企的长短债比出现不同程度的上升,占总数的63%。

从长短债比的企业梯队表现来看,各个梯队的企业均表现良好,偿债压力维持可控范围。其中,TOP10、TOP11-30以及TOP31-50房企长短债比较2018年底均实现较大增长,分别增长7.6%、8.9%及7.8%,其中TOP31-50的房企长短债比达到了2.65,于各梯队中表现最好,这类企业处于行业中游,在追赶规模增长的同时,也较为注重负债结构的健康。

05

融资成本:2019上半年借贷利率突破7%

从2019年上半年70家重点房企的平均融资成本来看,约有70%的企业的融资成本相比2018年底有所提高,整体平均融资成本由2018年底的6.68%增至7.04%。从历年来看,2016年、2017年平均融资成本持续两年下降,但在2018年开始反弹,2019年上半年已突破7%。这主要是由于近年来境内融资环境持续收紧,近期新进行的境内外融资成本均有提高,而原有低成本的公司债陆续到期,因而整体的融资成本也只能水涨船高。

1、国企、央企融资成本整体维持较低水平(部分略)

从平均融资成本较低的TOP10房企来看,国企、央企的融资优势依旧明显,华润、中海、招商、保利等央企均具有极强的融资能力,能够以较低的成本获得所需资金。以中海地产为例,2019年上半年末加权平均融资成本仅为4.28%,相比年初略微下降了0.02个百分点,处于行业极低水平。2019年1月,中海与二十家银行成功签署港币300亿元5年期俱乐部贷款协议,贷款成本处于同期同类行业中最低水平之一。2019年7月,中海地产还成功发行港币20亿及美元4.5亿双币种固息高级债券,不仅让中海成为中资房企中首家发行双币种(港币与美元)固息高级债券的企业,同时5.5年期20亿元港币固息债券更成为中资企业境外公开市场发行的最长年期港币债券,且创同行业最低利率。凭借着良好的信用评级,预计未来中海的综合借贷成本或将得到进一步降低。

2、积极扩张企业融资成本增幅较大(略)

3、仍有31%房企融资成本实现下降(略)

06

总结:融资环境进一步收紧

创新融资或成为突破口

综合来看,由于2019年初房企融资出现了窗口期,大多数企业加大了融资力度,导致2019年上半年房企整体加权平均净负债率相比年初上升了4.29个百分点至91.37%。另一方面,房企整体财务结构仍较为稳健,总体短期偿债压力不大,现金短债比上升至1.33,相比年初增长3%;但由于房企内部分化严重,部分企业仍需警惕偿债风险。最后,由于境内融资环境持续收紧及原有低成本的公司债陆续到期,房企整体融资成本突破7%,达到7.04%,其中部分国企央企优势或将凸显,凭借低成本融资实现逆周期发展。

进入2019年下半年,房企无论是在信托贷款、开发贷还是在海外债方面都受到了更大限制,融资环境进一步收紧。如7月初部分银行及信托收到窗口指导,要求控制地产贷款及信托业务规模;7月12日发改委又发布通知,限制房企海外发债只能用于偿还一年内债务;7月20日房地产信托放行标准规定项目公司拥有房地产开发二级资质。8月底,又有消息称,多家银行收到窗口指导,自即日起收紧房地产开发贷额度,原则上开发贷控制在2019年3月底时的水平。8月30日,银保监会又发布了《关于对部分地方中小银行机构现场检查情况的通报》,对于中小银行违规为房地产项目提供融资进行了批评。可见,房企的融资渠道正在全方位收紧,预计未来融资环境仍将保持低位运行。在此背景下,各房企应将重点放在销售回款,从而保证自身财务健康。 此外创新融资方面,尤其是REITs产品受到了政策大力支持,或成为房企融资的新突破口。2019年1月1日,上交所在新年致辞中表示未来将进一步发挥债券市场直接融资功能,深化债券产品创新,推动公募REITs试点,加快发展住房租赁REITs。2019年4月深交所表示将积极推进公募REITs进程,形成具有特色的REITs板块。预计将在不远的未来,我国首支真正的REITs产品或将更快出现。除此之外,国家还明确鼓励发展绿色ABS,在2019年5月出台的《关于支持绿色金融改革创新试验区发行绿色债务融资工具的通知》中,明确鼓励试验区内承担绿色项目建设且满足一定条件的城市基础设施建设类企业作为发行人,注册发行绿色债务融资工具用于绿色项目建设,预计未来也会有更多的房企参与到绿债的发行中来。相信在政策引导下,下半年相关资产证券化产品仍将继续扩容,为房企提供资金支持的同时,进一步改善企业财务情况。