中国房地产上市公司在模式创新、业务管控和资本运营等方面谁领风骚?5月11日,在上海举行的"2011中国房地产上市公司测评成果发布会暨房地产投融资峰会"给出了答案。

上市房企百强综合实力提升 保障房建设成共识

| 北京中房研协技术服务有限公司 | 中国房产信息集团 | 中华房地产投资开发商会 |

1、当前金融政策对房地产市场的影响演讲嘉宾:李迅雷 国泰君安首席经济学家

-

中国之所以会产生这么大的资产价格上涨,房价之所以上涨这么多,其实本质原因外汇账款没有被对冲。所谓对冲无非是提高存款准备金率,另外就是发行央票。2003年发行央票,从那一年开始算起到现在为止有5.58亿外汇账款没有被对冲掉,通过银行的货币乘数直接形成了货币供应量,过去十年拉动了房价的上涨,今后十年当中可能助推商品价格上涨,这是控制通胀比较难的一个原因。

对于房地产种种政策的效应来看,最有效的还是信贷政策。目前社会融资结构发生了变化,信贷占社会融资总额只有50%左右,房地产公司希望通过银行信贷获得资金的模式要发生转变,在严格的调控下,从银行的信贷或者资本市场上面获得信贷难度越来越大。从去年来看,主要还是通过房地产信托方式获得融资,这个比重接近50%,恐怕今年还是以这样的模式。从未来来看,房地产的调控不可能一直持续下去,股权融资的手段会充分发展。另外,相对住宅类房地产,商业地产的发展应该会比较快一些。...[详情]

2、中国的经济形势与房地产市场发展演讲嘉宾:赵晓 经济学家、北京科技大学教授

-

去年大家有两个主要的担心,一个是担心中国经济增长会下滑,第二个担心物价过热。从目前的数据来看,中国经济表现出了非常稳定的增长态势,就算是物价有一定的风险,也不会出现经济学家最害怕的滞胀情况,并且总体来看,物价在可控而且是处于回落的态势。

从长期来看,我们依然判断未来的中国经济是一个平稳向上的态势。中国经济已经进入到了内需为主导的新一轮比较平稳的增长,而且从模式上来说,我们现在转向内需增长模式,内需增长最重要的背景就是城市化。城市化仍然是中国整个经济木桶里面最短的一块板,这块板制约了很多内需的增长。

最后我讲几个结论。第一,对于中国而言金融危机已经过去了。第二、中国经济的挑战很大,转型也是很快速。第三,内需主导增长已经开始。第四、房地产在高增长、高通胀的“双高”的环境下运行,出现资产价格比较高的上涨,很多人预计今年的房价有明显的下滑,有人预计下降20-30%,我们觉得这种可能性其实是很小的。...[详情]

1、主题论坛一:房地产上市公司的投融资现状与发展

- 在宏观调控的主基调下,房地产行业融资渠道普遍收窄,资金链逐步趋紧。面对资金压力,房地产的上市企业如何才能够有效的拓宽融资渠道,找到一个多元化的融资途径?

- 顾云昌:创新和转型成为房企紧迫任务

- 周忻:房地产企业可通过多种途径融资

- 刘爱明:把合作作为企业的长期战略

- 秦力洪:融资是为经济周期和行业发展做准备

- 李思廉:房地产公司海外发债成功给市场信心

- 王哲:复地从香港退市是非常正确的决定

- 张力:基金不只是融资手段 更是投资工具

2、主题论坛二:房地产上市公司的社会责任与创新

- 房地产作为经济发展的重要产业,应肩负起更多的社会责任,房地产企业未来的发展之道,必将植根于其社会责任的承担;另一方面企业面临布局、运营、产品的调整与转型。

- 朱中一:社会责任与创新的关联度很大

- 余耀胜:社会责任就是要提供高品质的产品

- 周燕:坚持走文化地产和人文地产

- 张建台:始终贯彻着责任地产的理念

- 黄永华:新农村建设是宝龙地产发展的重要前提

- 伍立群:做标准化精品地产的领导者

- 高月龙:上海城投积极参与保障房建设

2011年中国房地产上市公司综合实力榜

- 1----50强

- 51----100强

| 名次 | 企业简称 | 企业代码 | 名次 | 企业简称 | 企业代码 |

|---|---|---|---|---|---|

| 1 | 万科A | 000002.SZ | 26 | 雅戈尔 | 600177.SH |

| 2 | 恒大地产 | 03333.HK | 27 | 合景泰富地产 | 01813.HK |

| 3 | 中国海外发展 | 00688.HK | 28 | 首创置业 | 02868.HK |

| 4 | 保利地产 | 600048.SH | 29 | 越秀地产 | 00123.HK |

| 5 | 华润置地 | 01109.HK | 30 | 北京城建 | 600266.SH |

| 6 | 富力地产 | 02777.HK | 31 | 盛高置地 | 00337.HK |

| 7 | 龙湖地产 | 00960.HK | 32 | 嘉凯城 | 000918.SZ |

| 8 | 世茂房地产 | 00813.HK | 33 | 滨江集团 | 002244.SZ |

| 9 | 雅居乐地产 | 03383.HK | 34 | 新城B股 | 900950.SH |

| 10 | SOHO中国 | 00410.HK | 35 | 融创中国 | 01918.HK |

| 11 | 碧桂园 | 02007.HK | 36 | 新湖中宝 | 600208.SH |

| 12 | 绿城中国 | 03900.HK | 37 | 上实城市开发 | 00563.HK |

| 13 | 远洋地产 | 03377.HK | 38 | 方兴地产 | 00817.HK |

| 14 | 金地集团 | 600383.SH | 39 | 路劲基建 | 01098.HK |

| 15 | 合生创展集团 | 00754.HK | 40 | 中华企业 | 600675.SH |

| 16 | 招商地产 | 000024.SZ | 41 | 沿海家园 | 01124.HK |

| 17 | 首开股份 | 600376.SH | 42 | 深圳控股 | 00604.HK |

| 18 | 恒盛地产 | 00845.HK | 43 | 上置集团 | 01207.HK |

| 19 | 金融街 | 000402.SZ | 44 | 瑞安房地产 | 00272.HK |

| 20 | 华侨城A | 000069.SZ | 45 | 荣盛发展 | 002146.SZ |

| 21 | 新世界中国 | 00917.HK | 46 | 宝龙地产 | 01238.HK |

| 22 | 保利香港 | 00119.HK | 47 | 陆家嘴 | 600663.SH |

| 23 | 建业地产 | 00832.HK | 48 | 中南建设 | 000961.SZ |

| 24 | 佳兆业集团 | 01638.HK | 49 | 城投控股 | 600649.SH |

| 25 | 仁恒置地 | Z25 | 50 | 花样年控股 | 01777.HK |

| 名次 | 企业简称 | 企业代码 | 名次 | 企业简称 | 企业代码 |

|---|---|---|---|---|---|

| 51 | 禹洲地产 | 01628.HK | 76 | 亿城股份 | 000616.SZ |

| 52 | 北辰实业 | 00588.HK | 77 | 中航地产 | 000043.SZ |

| 53 | 天房发展 | 600322.SH | 78 | 阳光股份 | 000608.SZ |

| 54 | 广宇集团 | 002133.SZ | 79 | 栖霞建设 | 600533.SH |

| 55 | 明发集团 | 00846.HK | 80 | 合肥城建 | 002208.SZ |

| 56 | 冠城大通 | 600067.SH | 81 | 上实发展 | 600748.SH |

| 57 | 华发股份 | 600325.SH | 82 | 鲁商置业 | 600223.SH |

| 58 | 福星股份 | 000926.SZ | 83 | 深振业A | 000006.SZ |

| 59 | 天地源 | 600665.SH | 84 | 鑫苑置业 | XIN |

| 60 | 瑞安建业 | 00983.HK | 85 | 华丽家族 | 600503.SH |

| 61 | 苏宁环球 | 000718.SZ | 86 | 天安 | 00028.HK |

| 62 | 上海证大 | 00755.HK | 87 | 华南城 | 01668.HK |

| 63 | 汤臣集团 | 00258.HK | 88 | 宁波富达 | 600724.SH |

| 64 | 莱蒙国际 | 03688.HK | 89 | 浦东金桥 | 600639.SH |

| 65 | 中国奥园 | 03883.HK | 90 | 京能置业 | 600791.SH |

| 66 | 广汇股份 | 600256.SH | 91 | 大连友谊 | 000679.SZ |

| 67 | 中天城投 | 000540.SZ | 92 | 中弘地产 | 000979.SZ |

| 68 | 信达地产 | 600657.SH | 93 | 泛海建设 | 000046.SZ |

| 69 | 苏州高新 | 600736.SH | 94 | 华远地产 | 600743.SH |

| 70 | 中骏置业 | 01966.HK | 95 | 名流置业 | 000667.SZ |

| 71 | 百仕达控股 | 01168.HK | 96 | 华业地产 | 600240.SH |

| 72 | 万通地产 | 600246.SH | 97 | 众安房产 | 00672.HK |

| 73 | 中粮地产 | 000031.SZ | 98 | 阳光城 | 000671.SZ |

| 74 | 中渝置地 | 01224.HK | 99 | 张江高科 | 600895.SH |

| 75 | 卧龙地产 | 600173.SH | 100 | 同济科技 | 600846.SH |

榜单说明:2011年中国房地产上市公司测评研究的数据来源主要涉及如下几个方面:

(1)纳入测评研究的上市公司的年报、半年报、季报和各项公告;

(2)国家统计局和各地统计局统计数据;

(3)CRIC咨询决策系统。中国房产信息集团开发的CRIC决策咨询系统是中国目前最全面、完整的房地产信息数据库之一;

(4)公开渠道信息资源。从任何公开第三方信息渠道取得的相关信息,中国房地产测评中心一直以来专门对国内活跃上市和非上市房地产企业的所有公开信息资料进行跟踪收集,经确认后,汇总、整理归档并录入中国房地产企业测评系统。

另外,由于沪深和香港会计准则方面的差异、数据指标的完整性、统计口径以及财务报表报告期间的不同,中国房地产测评中心对大陆在港上市公司的数据进行了局部调整,以便沪深市场房地产上市公司和大陆在港房地产上市公司能够统一纳入测评范围。

2011中国房地产上市公司专项排行榜

- 运营规模10强 抗风险能力10强

- 盈利能力10强 业绩成长10强

- 社会责任10强 创新能力10强

| 排名 | 企业名称 | 企业代码 |

|---|---|---|

| 1 | 万科A | 000002.SZ |

| 2 | 恒大地产 | 03333.HK |

| 3 | 中国海外发展 | 00688.HK |

| 4 | 保利地产 | 600048.SH |

| 5 | 碧桂园 | 02007.HK |

| 6 | 世茂房地产 | 00813.HK |

| 7 | 富力地产 | 02777.HK |

| 8 | 雅居乐地产 | 03383.HK |

| 9 | 合生创展集团 | 00754.HK |

| 10 | 首开股份 | 600376.SH |

| 排名 | 企业名称 | 企业代码 |

|---|---|---|

| 1 | 保利地产 | 600048.SH |

| 2 | 金融街 | 000402.SZ |

| 3 | 新世界中国 | 00917.HK |

| 4 | 上实城市开发 | 00563.HK |

| 5 | 路劲基建 | 01098.HK |

| 6 | 中南建设 | 000961.SZ |

| 7 | 中华企业 | 600675.SH |

| 8 | 万通地产 | 600246.SH |

| 9 | 上置集团 | 01207.HK |

| 10 | 合肥城建 | 002208.SZ |

| 排名 | 企业名称 | 企业代码 |

|---|---|---|

| 1 | 中国海外发展 | 00688.HK |

| 2 | 龙湖地产 | 00960.HK |

| 3 | 雅居乐地产 | 03383.HK |

| 4 | 金融街 | 000402.SZ |

| 5 | 招商地产 | 000024.SZ |

| 6 | 合生创展集团 | 00754.HK |

| 7 | 宝龙地产 | 01238.HK |

| 8 | 华润置地 | 01109.HK |

| 9 | 恒盛地产 | 00845.HK |

| 10 | 越秀地产 | 00123.HK |

| 排名 | 企业名称 | 企业代码 |

|---|---|---|

| 1 | SOHO中国 | 00410.HK |

| 2 | 建业地产 | 00832.HK |

| 3 | 金地集团 | 600383.SH |

| 4 | 恒盛地产 | 00845.HK |

| 5 | 新城B股 | 900950.SH |

| 6 | 远洋地产 | 03377.HK |

| 7 | 中南建设 | 000961.SZ |

| 8 | 天地源 | 600665.SH |

| 9 | 广宇集团 | 002133.SZ |

| 10 | 中天城投 | 000540.SZ |

| 排名 | 企业名称 | 企业代码 |

|---|---|---|

| 1 | 恒大地产 | 03333.HK |

| 2 | 首开股份 | 600376.SH |

| 3 | 北京城建 | 600266.SH |

| 4 | 中粮地产 | 000031.SZ |

| 5 | 栖霞建设 | 600533.SH |

| 6 | 盛高置地 | 00337.HK |

| 7 | 招商地产 | 000024.SZ |

| 8 | 城投控股 | 600649.SH |

| 9 | 天房发展 | 600322.SH |

| 10 | 方兴地产 | 00817.HK |

| 排名 | 企业名称 | 企业代码 |

|---|---|---|

| 1 | 富力地产 | 02777.HK |

| 2 | 龙湖地产 | 00960.HK |

| 3 | 绿城中国 | 03900.HK |

| 4 | 华侨城A | 000069.SZ |

| 5 | 新城B股 | 900950.SH |

| 6 | 新湖中宝 | 600208.SH |

| 7 | 花样年控股 | 01777.HK |

| 8 | 莱蒙国际 | 03688.HK |

| 9 | 万通地产 | 600246.SH |

| 10 | 中粮地产 | 000031.SZ |

| 排名 | 企业名称 | 企业代码 |

|---|---|---|

| 1 | 企业名称 | 23dd1 |

| 1 | 企业名称 | 23dd1 |

- 2011中国房地产上市公司综合实力榜解读1

- 2011中国房地产上市公司综合实力榜解读2

1、运营规模分析——规模分化更加显著,强化型企业优势依旧

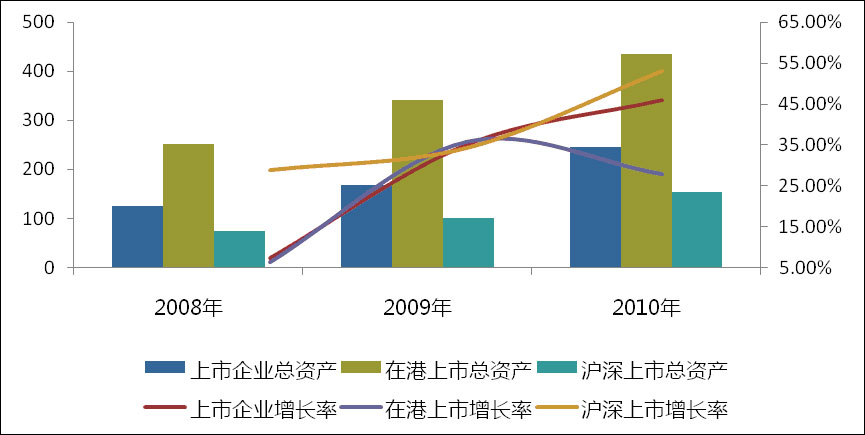

2010年,尽管受到数轮房地产市场调控政策的影响,房地产上市公司平均总资产仍然保持了快速的增长态势。房地产上市公司平均总资产为246.08亿元,同比增长达45.97%。万科以2156.37亿元的资产总额继续领跑上市房地产企业,其资产总额达到全部上市企业均值水平的8.76倍,规模领先优势进一步扩大。

另一方面,房地产上市公司房地产业务收入大幅提升。2010年房地产上市公司房地产业务收入平均值达到50.06亿元,同比增长39.24%。

2、抗风险能力分析——资金压力显著上升,抗风险能力差异明显

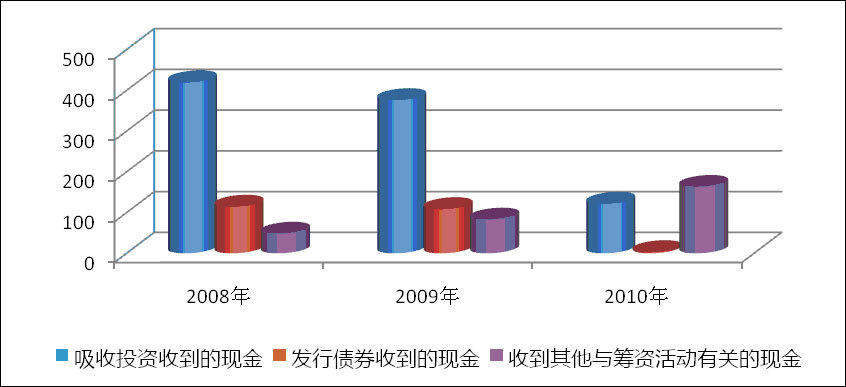

2010年,国家出台多项措施收紧房地产融资。房地产A股上市企业现金流量表也反映出房地产上市企业所面临的资金面压力。2010年,样本房地产A股上市企业现金流量表中吸收投资收到的现金总计为121.59亿元,较去年大幅下滑67.65%,这显然与证券市场IPO增发配股全面暂停有关。样本房地产A股上市公司仅一家年报中显示出发行债券收到的现金计2.94亿元,较去年总计108.51亿元的水平下降97.29%。

3、盈利能力分析——在港上市房企领先,规模企业盈利大突破

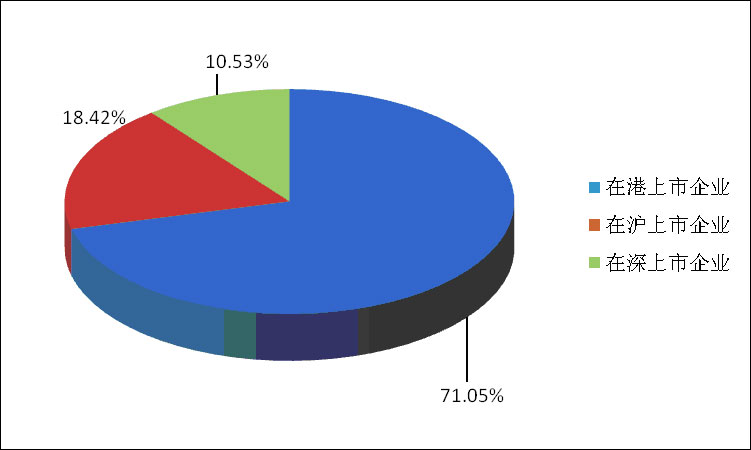

2010年是楼市调控年,上市房企特别是沪深上市房企受楼市调控政策的影响较为明显。盈利能力指标显示,沪深房地产上市企业与在港上市房地产企业在盈利能力上差距显著。盈利突破型的企业中,除万科、保利、金地、招商等一线房企外,在港上市企业占到七成以上,大部分沪深上市企业盈利能力不敌在港上市企业。

在上市房地产企业盈利能力方面,盈利突破型企业的净利润均值和净资产收益率均值达到32.41亿元和23.20%,而盈利可疑型企业上述两项指标为1.33亿元和6.73%,盈利突破型企业与盈利可疑型企业差距显著。

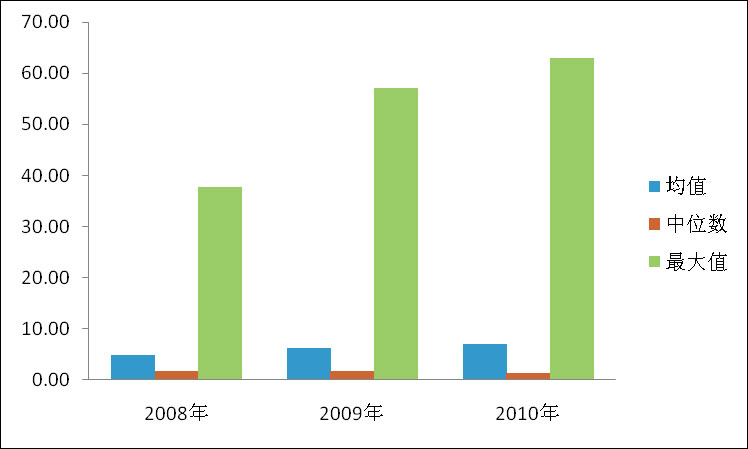

4、业绩成长分析——业绩增长速度减缓,高成长性企业抢先机

2010年,上市房地产企业业绩保持快速增长,营业收入平均值为74.15亿元,同比上升61.84%。从近三年内上市企业营业收入变化情况可以看出,企业总体营业收入水平呈上升趋势,但增速明显下降。另外,A股和H股上市企业的营业收入情况有所不同。其中,A股上市房地产企业在2009年的营业收入增速为78.20%,2010年的营业收入增速下降了20个百分点,为58.37%。而港股的上市房地产企业营业收入增速在2010年提升至71.22%,环比上升了8个百分点,其中不乏众多扩张意愿强烈的实力企业支撑,营业收入总额达到4165亿元。

5、经营效率分析——定位决定运营方式,效率有别多源于战略

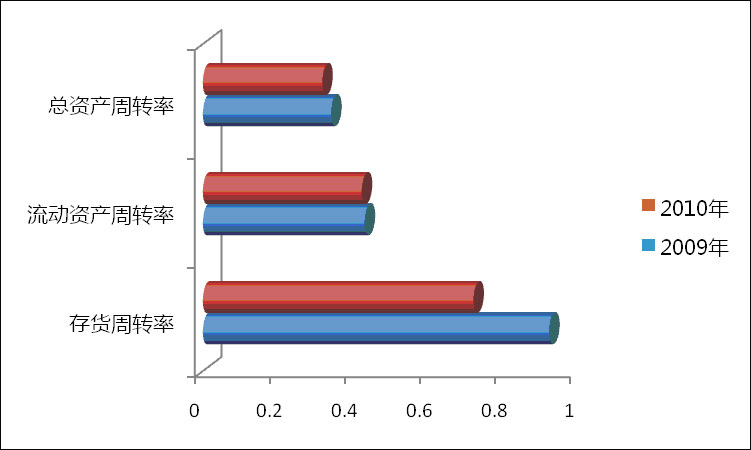

2010年,房地产上市企业存货周转和资产周转速度均小幅下降。受调控政策影响,房地产上市企业存货消化速度降低,现金的回流受阻,企业资金链面临较大压力。另外,流动资产周转率和总资产周转率亦出现不同程度下降,企业经营效率较2009年有所下降。沪深房地产上市公司的存货周转率为0.72,较2009年下降21.87%;流动资产周转率为0.42,下降1.81%;总资产周转率为0.32,下降6.89%。

6、竞争实力分析——竞争实力全面提升,优势集聚型企业占优

2010年上市房地产企业负债情况不容乐观,资产负债率指标普遍高企,资产负债率均值为66% 。其中优势聚集型企业资产负债率均值为65%,低于行业平均水平。但优势集聚型企业在偿债能力上优于后者,货币资金、净资产、净利润等指标明显高于其余类型企业,均值分别为97.04亿元、199.09亿元,32.62亿元。

另一方面,企业的业务或项目进入城市或区域的数量及其分布同样反映出企业竞争实力上的区别。2010年中西部地区二线重点城市以及更多区域的三四线城市成为房地产上市公司的布局热点。

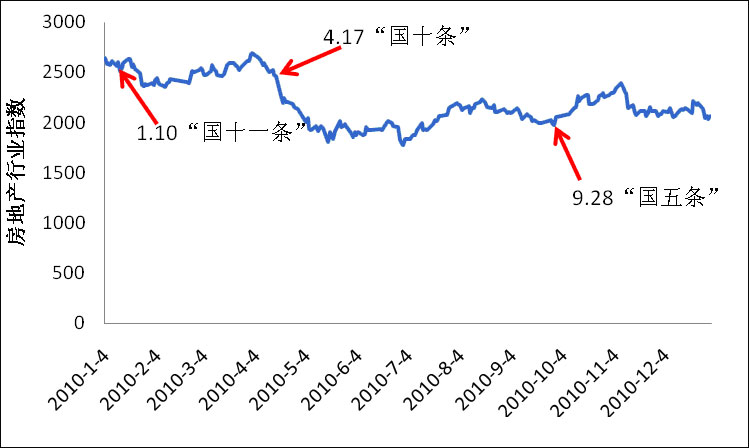

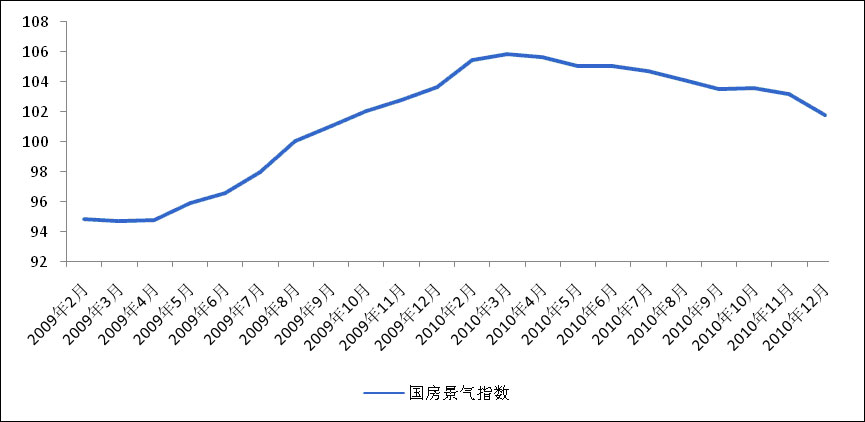

7、资本市场表现——股价市值波动明显,房地产板块仍存风险

房地产行业是受调控政策影响最大的板块,房地产行业指数以宽幅震荡为运行特点,以行业整体下跌为结尾完成全年走势,房地产行业指数2010年12月31日收盘于1376.97点,较年初下跌0.23%。在市值方面,房地产板块市值年末较年初缩水513.1亿元,缩水幅度位于各行业前列,而全年市值呈现震荡走势。

当前在房地产市场调控还没有出现减弱迹象和未来宏观环境依然严峻的情况下,房地产市场依然前途未卜,上市房地产公司2011年的资本市场表现将还会以震荡为主。

8、社会责任分析——纳税水平再创新高,房企关注保障房建设

企业的社会责任是指企业依法纳税的责任,参与保障性安居工程的责任及慈善捐赠的责任。随着房地产市场的发展变化,衡量房地产企业优劣的标准不再局限于房地产业务方面的运营数据和发展表现,企业在社会责任方面所取得的社会认知度也成为重要的评价指标。

随着我国保障性住房工作的逐步展开,不少大型房地产开发企业已参与到保障房投资和建设的工作中来,更多地进入保障房领域已成为各大主流开发企业的共识。

- 2010年中国房地产上市公司特征

- 2011年中国房地产上市公司发展趋势

- 1、调控政策持续发力 企业调整战略促进发展

- 2010年堪称房地产调控最为严厉的一年。始于2009 年底,持续2010 年全年,中央各部委及地方政府调控措施不断升级加码,逐次发力,调控政策 “一轮严于一轮”。这种从严从紧的调控政策一直延续到2011年。

在数轮层层递进的金融行政政策的影响下,2010年房地产市场波动明显。随着金融行政政策不断从紧,2010年房地产企业面临来自市场、资金面等多重压力,伴随着市场的深度调整,缺乏清晰发展战略的企业越来越难以适应市场环境的变化,更多企业特别是优势企业积极调整企业发展战略,准确定位市场前景和自身能力,有效地提升了企业的竞争能力。

- 2、金融政策逐步收紧 企业积极开拓融资渠道

- 2010年,针对房地产企业融资的调控政策连续出台,上市房地产公司面临的融资环境逐步收紧,多条融资渠道先后受阻。

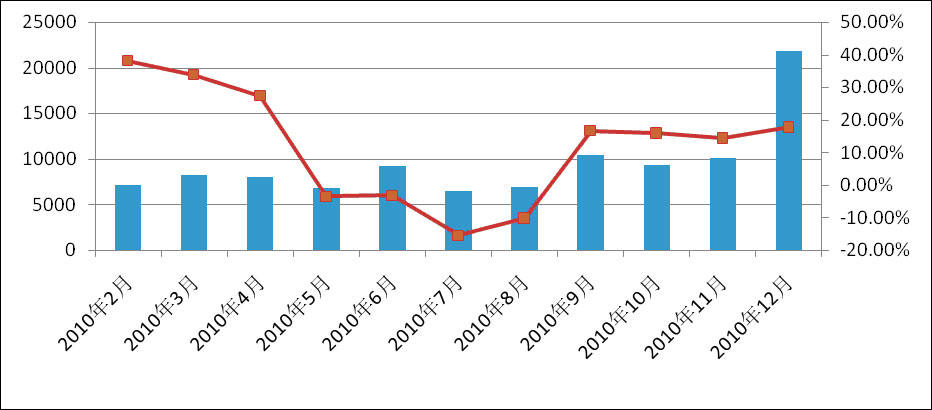

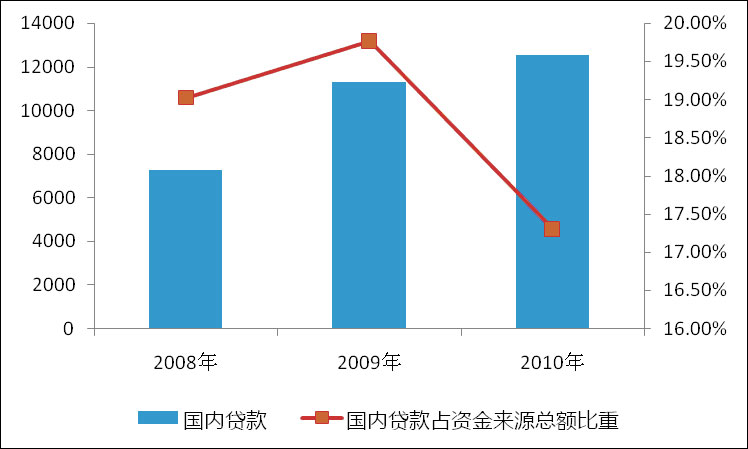

(1)银行信贷显著收紧,贷款授信明显减少。2010年,随着银行信贷不断收紧,上市房地产企业获得大额银行贷款、银行授信明显减少。

(2)IPO上市困难重重,再融资基本暂停。上市企业通过资本市场融资异常困难,债券融资也同样陷入低迷。在港上市房企方面,配股、债券融资再融资则相对活跃。

(3)信托市场一枝独秀,多方创新缓解压力。房地产信托在2010年急剧膨胀,样本沪深上市房企通过信托渠道融资达439.38亿元,是2009年的6.15倍。

- 3、市场竞争日益激烈 企业多方优化竞争策略

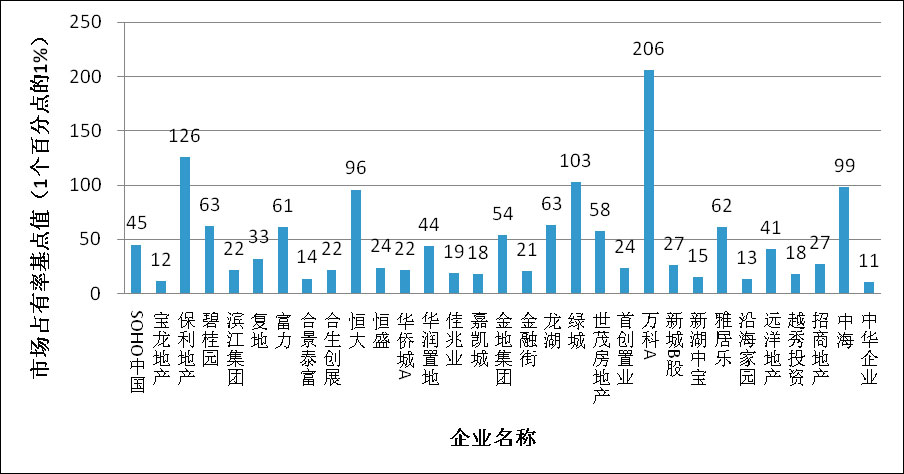

- 对各企业的全国市场占有率分析表明,与2008、2009年仅万科一家公司市场占有率基点值(1个百分点的百分之一)超过100相比,2010年市场占有率基值超过100的上市公司达到3家。大于等于30的上市公司达到15家,较2009年增长近一倍。

另一方面,通过实施和强化品牌策略来抢占市场份额,提高企业竞争实力已成为我国房地产企业发展的共识。

此外,房地产上市企业在产品宽度和产品深度的细化上做出了各方面的努力,旅游地产和商业地产成为房地产企业化解政策风险,分散企业经营风险,应对市场变化的重要选择。

- 趋势1:调控继续深化 企业适应环境变化以持续成长

- 2011年,国家经济工作重点突出对通胀的管理,货币流动性进一步收紧,且从政府对平抑房价的决心来看,政策调控将成为未来相当长一段时间内房地产市场的主基调。从2010年楼市调控政策来看,当前我国房地产的调控政策重点在于贯彻落实已有的政策,预计2011年楼市调控政策仍将以不断深化现有政策为主。

在此背景下,房地产行业仍然面临着限购限政策下市场成交量下滑和贷款收紧的双重压力,我国房地产上市公司必须在产业的全价值链上展开创新,以顺应宏观走势,分散风险,加强内生成长能力,保证企业持续成长。

- 趋势2:政策环境明朗 企业开拓融资渠道以降低风险

- 2010年我国房地产开发企业在国内贷款和定金及预收帐款方面的资金压力正在逐步显现,虽然企业自筹资金和利用外资增长迅速,但随着2010年年底信托平台的收紧,企业融资压力将进一步增强,2011年稳健的货币政策基调以及调控房地产结构将使房地产企业融资环境变得比今年紧张。伴随银行信贷的逐渐紧缩,资本市场融资、再融资渠道收窄,加上开发企业通过销售实现资金回笼的预期不明朗,渠道多元化将成为调控环境下未来较长一段时间内房地产企业融资的特点。预计房地产上市企业将加大融资力度,全方位融资,企业将更多地转向合作开发、私募、房地产基金和股权投资,企业重组、购并案例可能增多,融资渠道较为丰富的房地产企业将在这一轮调整中占据更有利的地位。

- 趋势3:面对竞争压力 企业优化发展战略以全面提升

-

- 处于强化房地产调控的背景下,投资投机性需求逐渐退出市场,房地产市场发生结构性变化。一方面,投资投机性需求的离场意味着商品住宅市场需求量有所萎缩;另一方面,以自住需求为主体的住宅市场提供的住宅产品消费品属性增强,消费品市场的竞争强度远高于投资品市场的竞争强度。在此背景下,企业必须从战略以及策略等多层面全面提升企业实力,从而更好地适应市场的变化。

-

中国房地产研究会副会长兼秘书长、中国房地产业协会秘书长

苗乐如

中国房地产研究会副会长兼秘书长、中国房地产业协会秘书长

苗乐如

-

中国房地产业协会副会长

朱中一

中国房地产业协会副会长

朱中一

-

中国房地产研究会副会长

顾云昌

中国房地产研究会副会长

顾云昌

-

中国房产信息集团(CRIC)董事会联席主席兼总裁

周忻

中国房产信息集团(CRIC)董事会联席主席兼总裁

周忻

-

中华企业股份有限公司董事长

朱胜杰

中华企业股份有限公司董事长

朱胜杰

-

广州富力地产股份有限公司

董事长 李思廉

广州富力地产股份有限公司

董事长 李思廉

-

上海城投置地(集团)有限公司

总经理 高月龙

上海城投置地(集团)有限公司

总经理 高月龙

-

天房(集团)股份有限公司董事长

张建台

天房(集团)股份有限公司董事长

张建台

-

上海市房地产行业协会

常务副会长兼秘书长 赵龙杰

上海市房地产行业协会

常务副会长兼秘书长 赵龙杰

-

万科企业股份有限公司

执行副总裁 刘爱明

万科企业股份有限公司

执行副总裁 刘爱明

-

恒大地产集团有限公司副总裁

伍立群

恒大地产集团有限公司副总裁

伍立群

-

国泰君安首席经济学家

李迅雷

国泰君安首席经济学家

李迅雷

-

北京科技大学教授

赵晓

北京科技大学教授

赵晓

-

上海易居房地产研究院院长

张永岳

上海易居房地产研究院院长

张永岳

-

中国房产信息集团联席总裁

丁祖昱

中国房产信息集团联席总裁

丁祖昱

-

上海市统计局投资处副处长

俞岚

上海市统计局投资处副处长

俞岚

-

中国房地产业协会副秘书长

王平

中国房地产业协会副秘书长

王平

-

中国房地产业协会副秘书长

何琦

中国房地产业协会副秘书长

何琦

-

中国房地产业协会副秘书长

邵新莉

中国房地产业协会副秘书长

邵新莉

-

悦榕资本有限公司董事总经理

张力

悦榕资本有限公司董事总经理

张力

-

宝龙地产控股有限公司副总裁

黄永华

宝龙地产控股有限公司副总裁

黄永华

-

复地投资集团CEO

周纯

复地投资集团CEO

周纯

-

复地(集团)股份有限公司

执行董事 王哲

复地(集团)股份有限公司

执行董事 王哲

-

金融街控股股份有限公司

副总经理 于蓉

金融街控股股份有限公司

副总经理 于蓉

-

建业地产集团副总裁

陈剑

建业地产集团副总裁

陈剑

-

龙湖地产有限公司执行董事

秦力洪

龙湖地产有限公司执行董事

秦力洪

-

合景泰富地产控股有限公司

执行董事 余耀胜

合景泰富地产控股有限公司

执行董事 余耀胜

-

嘉宾签到

嘉宾签到

-

会议现场嘉宾云集

会议现场嘉宾云集

-

峰会背景板

峰会背景板

-

合影留念

合影留念

-

获奖嘉宾领奖

获奖嘉宾领奖

-

嘉宾专注聆听演讲

嘉宾专注聆听演讲

-

嘉宾领奖

嘉宾领奖

-

奖牌是对成绩的认可

奖牌是对成绩的认可