市场克而瑞租售 2020-07-07 11:35:54 来源:地新引力

新冠肺炎疫情的爆发使住房租赁行业遭受严重打击,随着疫情的逐步控制,以及毕业租赁旺季的来临,行业相关方都期待市场快速回温。但事实上,据克而瑞租售事业部监测,自 2020 年 2-5 月期间,全国 55 城平均租金持续下跌。作为全国平均租金最高的城市,北京市场也初于低迷状态,市场恢复不及预期。

疫情爆发以来,相关部门一直给予住房租赁市场支持,可政策的实际操作和落地仍需时间。另外,由于北京的重要政治地位,疫情期间人员管控十分严格,极大的限制了市场租赁需求。 从具体数据来看,个人房东对房租的调整更为灵活,多根据市场变化调整租金,租金下滑最为明显,3 月环比跌幅为 3.22%,此后持续下跌;分散式公寓平均租金不断下调,且受负面新闻影响,跌幅逐步扩大,截至 5 月环比下跌 3.31%,未出现恢复拐点;集中式公寓租金相对平稳,但多是通过发放优惠券、延长租期等方式代替租金下调,明升暗降。 在此情况下,随着二次疫情的爆发,没人知道北京住房租赁市场何时才能向好。

2020 年年初爆发的疫情,给整个住房租赁行业都带来了巨大影响。近月来随着疫情的逐步控制,各地已开启复工复产,同时往年的毕业租房旺季也即将来临。但据克而瑞租售事业部监测,自 2020 年 2 月起,全国 55 城平均租金持续下跌,5 月 55 城租金平均价格为 30.68 元/平方米/月,环比下跌 1.2%,较 2 月租金已下跌 4.3%,市场尚未回温。

在这其中,北京作为全国平均租金最高的城市,住房租赁市场表现仍相对低迷,5 月份个人租赁和分散式公寓租金呈环比下跌。本文将详细剖析北京住房租赁市场情况及其原因。

政策扶持,落地仍需时间

近年来,政策一直大力支持住房租赁市场发展。早在去年 7 月,北京就入围中央财政支持住房租赁市场发展的试点城市名单,每年可获得 10 亿元的奖补资金支持。今年疫情爆发以来,相关部门也一直给予市场支持。

扶持政策可助力住房租赁市场的恢复,可从当前情况来看,政策的实际操作和落地仍需时间,市场回温后劲不足。

一方面,一些支持政策尚处于指导层面,由于影响较广、涉及部门较多,具体细则的商讨和推行还需更多时间。而对于已推出的政策,虽对租赁市场有一定利好,但受限于当前疫情环境和低迷市场,实际效果有限;

另一方面,北京向来对住房租赁市场管控甚严,也是在法律和政策层面明确表示不支持「N+1」模式的城市。近期北京在进行针对住房租赁市场的整改工作,例如重点排查工商登记中含「公寓」字眼的相关企业,或对一些中小型企业造成压力。

严控人员进出,市场需求受限

众所周知,北京作为首都,疫情防控工作关系国家工作大局,也关系全国疫情防控全局,因而在人员管控方面更为严格。

早在今年的 1 月 24 日,北京就已启动突发公共卫生事件一级响应机制,停止国内旅游团队业务和机加酒服务;于 1 月 26 日起对所有北京市省际道路客运全部采取停运措施;于 1 月 30 日发布《北京市新型冠状病毒感染的肺炎疫情社区(村)防控工作方案(试行),要求对返(来)京人员进行分类管控,督促其他疫情高发地区来(返)京人员主动自行隔离 14 天;并在 3 月 19 日通告进一步严格管控境外进京人员。

从代表人口迁入规模的迁入指数来看,春节之后,大量外来务工人员入京,2019 年 2 月至 3 月中旬,北京为人口迁入最多的一线城市。然而至 2020 年,北京的同期人口迁入规模骤降,仅为 2019 年的 23%,处于一线城市之末。

由北京的每日人口迁入指数显示,2019 年,2 月春假过后,入京人数快速上升,于 2 月 11 日攀至高峰,稳步下落后仍保持在相对高位。

但今年受疫情期间的人员管控影响,情形大不相同。北京 2020 年 2 月初至 3 月中旬人口迁入不升反降,相较于 2019 年同期规模骤降,2 月初出现人口迁入的小型波峰,随后持续保持极低状态,人员流动几近停滞。

近月来疫情初步受到控制,但北京始终保持谨慎态度,直至 6 月 6 日才将公共卫生事件应急响应级别降为三级,社区可不再进行体温检测,湖北进京者不再隔离观察 14 天。然而随着二次疫情的爆发,仅 10 天后响应级别又调高至二级,人员管控再次加强。

由此看来,春节之前,大量外来人口离京返乡,但由于北京疫情反复、人员管控严格,返乡人口难以回城,流入人口大幅减少,整体住房租赁需求量锐减,自然会对租赁市场造成巨大影响。

市场全面受挫,恢复拐点未现

为进一步了解北京住房租赁市场情况,我们分类聚焦北京个人租赁房源、分散式公寓、集中式公寓的租金表现。

1. 个人租赁房源——受创严重,租金环比下跌

根据克而瑞租售事业部监测,个人租赁房源在此次疫情中受创最为严重。主要由于相比机构化公寓,个人房东对房租的调整更为灵活,会及时根据市场变动变化。

从常规租赁市场周期来看,一般 11 月为次年 1 月为租赁淡季,2 月后年后返乡人员回归,市场逐步转热,至 6、7 月毕业季迎来旺季。但受疫情影响,今年租赁市场尚无回热趋势,3 月个人租金环比跌幅 3.22%,此后持续下跌,至 5 月仍环比下跌 2.16%。

一方面,虽然全国多数企业都在积极复工复产,但由于大量的人力成本无法支撑公司的运营,整体失业率呈现上升迹象;另一方面,疫情导致多地毕业季延迟,许多毕业生延缓入职就业,或因险峻就业形势而选择继续深造缓冲风险。

2. 分散式公寓——市场低迷,跌幅持续扩大

分散式公寓方面,今年 2-5 月期间,公寓平均租金不断下调,且跌幅持续扩大,截至 5 月环比下跌 3.31%,未出现恢复拐点。

分散式公寓作为机构化企业,租金调整波动小于个人租赁房源,但受市场低迷影响,疫情期间同样运营困难。

另外,不同于集中式公寓,分散式公寓租约涉及广大中小业主,在疫情期间不少头部分散式公寓都曝出与房东、房客的负面合约纠纷,引发信任危机,加剧了行业整体运营难度。为提升出租率、维持稳定现金流,分散式公寓只能持续调低租金价格。

3. 集中式公寓——租金调整幅度受限,明升暗降

疫情期间集中式公寓发展相对平稳,截至5月租金出现回升态势,环比上涨 1.44%。但事实上,根据克而瑞租售部调研,当前集中式公寓运营尚未恢复,其受资本要求,不便对租金进行大幅度调整,因而对租户的租金补贴多以发放优惠券、延长租期、减少押金等形式完成,明升暗降。

案例分析:国内某头部集中式公寓产品线

接下来将以国内某头部公寓在北京的运营数据为例,探讨集中式公寓各类产品的市场情况。

1. 蓝领公寓——抗风险能力强,波及较小

各类产品线当中,蓝领公寓的出租率受影响程度最小,疫情期间最低值为 3 月份的 83%,截至 6 月已回升至 90%。

套均价格方面,受租赁长约延迟反应影响,2020 年 2 月蓝领公寓运营尚未受波及,平均租金高于去年同期。3 月之后租金均低于去年价格,但差距逐渐缩小,由 4 月的同比下跌 7.9% 升至 6 月份的同比跌幅 1.7%。

究其原因,主要由于蓝领公寓以长期租赁的企业客户为主,虽然仍受到疫情影响,但稳定性较个人客户更强。且蓝领公寓多分布在产业园区内,人员管控相对简单集中。随着国家对复工复产的大力支持,劳动性密集的服务业、制造业企业陆续开工,蓝领公寓的快速恢复得益于经济复苏,也能为经济发展发挥积极作用。

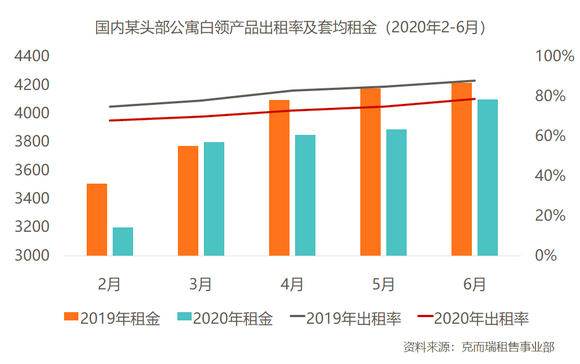

2. 白领公寓——恢复较慢,线上渠道尚待发展

相较之下,白领公寓恢复速度较慢。疫情爆发之后,很多个人租客无法回到公寓,公寓方在无新租赁需求的同时,还需推出各项免租退租政策,整体运营受创严重,2 月出租率仅为 68%,租金同比下跌 8.8%。

为此,公寓运营商积极开拓线上渠道,推过 VR 看房、抖音直播、小红书推介等方式招揽客流。内部人员透露,目前新渠道会提升一部分询单量,但转化率相对较低,无法作为主推方式。截至 6 月,白领公寓的出租率逐步回升至 79%,租金同比跌幅 2.8%,仍不及去年同期运营情况。

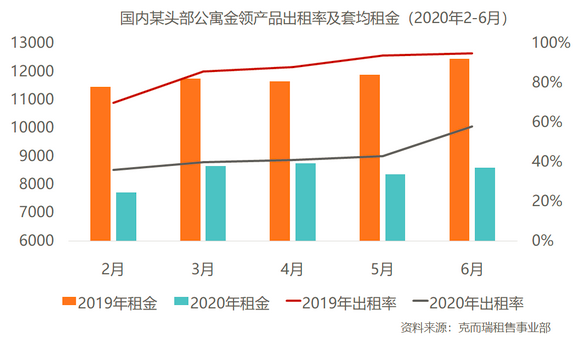

3. 金领公寓——打击严重,租金下跌1/3

最后,高端金领公寓是在某头部公寓在此次疫情中最受影响的产品线,其 2 月出租率仅为 36%,租金同比下跌 32.6%。虽至 6 月份出租率回升至 58%,但远不及去年同期的 95%,租金价格同比跌幅 30.9%。

分析其原因,一方面,不同于蓝领、白领公寓,为提升收益,很多高端公寓采取长短租结合模式,而疫情对短租业务造成巨大打击;另一方面,目前国内高端公寓的品牌效应尚未显现,同等价位下,租户对高端连锁酒店、海外公寓品牌的运营及防疫能力更为信赖。

小结

综上所述,虽然国家意在扶持北京住房租赁市场发展,但受限于具体的政策落地进度,以及疫情期间北京地区的人员严格管控,近月来北京住房租赁需求大幅下跌,租赁企业生存艰难。

随着疫情的逐步控制,以及毕业租赁旺季的来临,不少行业相关者期待市场快速回温。但从具体数据来看,失业率提升、毕业生延缓就业,北京当下的租房租赁市场恢复远不如去年同期,个人房源租金持续下跌,分散式公寓租金跌幅进一步扩大。

更雪上加霜的是,随着二次疫情的爆发,北京地区管控升级,再加之持续趋严的住房租赁市场整治和延后的毕业旺季,北京租赁需求短时间内很难得到提升,市场恢复尚待时日。市场究竟何时才能回温,有多少公寓企业能撑过这次疫情涅槃重生,我们持续关注。

央行行长潘功胜:稳妥化解大型房企债券违约风险

2023-10-23一视同仁支持房地产企业合理融资需求,保持房地产融资平稳。土拍规则生变,或重回价高者得?

2023-10-20土拍规则调整顺应市场变化,4城取消地价限制。最高发放3万元!郑州高新区发布多子女家庭购房补贴办法

2023-10-20二孩家庭给予一次性2万元/套的购房补贴;三孩家庭给予一次性3万元/套的购房补贴。9月份郑州商品房销售8608套,销售均价12304元/平方米

2023-10-20其中商品住宅销售4961套,销售面积60.02万平方米,销售均价11513元/平方米。9月房价:下跌态势有所遏制,一线城市回稳趋势明显

2023-10-19政策效应开始显现。南京出台存量房交易资金监管新政

2023-10-19进一步激发存量房市场活力,保障存量房交易资金安全,维护买卖双方合法权益。上海优化住房公积金个人住房贷款套数认定标准

2023-10-19明确了首套住房和第二套改善型住房的认定。国家统计局:房地产实现高质量、可持续发展仍然有坚实的支撑

2023-10-18房地产的调整是有利于房地产向高质量发展方向转型。

- 12:48

- 12:21

- 11:56

- 11:54

- 11:45

- 11:45

- 11:34

- 11:09

- 11:01

- 10:57

- 10:49

- 10:46

- 10:37

- 10:27

- 10:19

- 10:10

- 10:02

- 09:59

- 09:50

- 09:48

- 09:39

- 09:08

- 09:05

- 08:58

中国城市住房价格288指数

(2023-02)1571.9点

- 0.13%

- -0.91%

| 日期 | 指数 | 环比 | 同比 |

|---|---|---|---|

| 2023.01 | 1569.9 | -0.97% | -0.14% |

| 2022.12 | 1572.1 | -0.92% | -0.11% |

| 2022.11 | 1573.9 | -0.12% | -1.08% |

| 2022.10 | 1575.8 | -0.20% | -1.01% |

| 2022.09 | 1579.0 | -0.02% | -0.87% |

| 2022.08 | 1579.3 | -0.04% | -0.62% |