7月21日,深圳市发布关于《深圳经济特区城市更新条例(征求意见稿)》,首次针对城市更新发布规范性文件,破解城市更新中的搬迁难题。7月20日,国务院发文强调要全面推进城镇老旧小区改造工作,推进城市更新和开发建设方式转型。

住建部统计数据显示,全国共有老旧小区约有17万个,涉及居民超过4200万户,建筑面积约为40亿平方米,初步估算的投资额将高达4万亿,集中分布于北上广深四大一线城市以及西安、武汉、天津等二线城市。

随着城镇化率的快速提升以及人口的持续流入,部分一线以及热点二线城市土地供应日渐稀缺,城市发展迈入存量时代,城市更新为企业发展带来了新的业绩增长点。

百强上市房企涉足城市更新的比例达到47%,TOP50房企参与度更高。本文以广东和上海典型房企为样本,全面剖析城市更新如何破局。

百强房企布局规模差距拉大

城市更新,成为房企寻找增长点的新赛道。百强上市房企中,约有47%的企业涉足了城市更新,其中TOP50上市房企的比例达到了61%。

城市更新火热背后有三个原因:

1、一二线城市土地供应趋紧,通过对老旧城区的整治改造和再开发,有效补充核心城市土储。

2、相比竞争激烈的招拍挂拿地方式,能以更低的地价获取土地储备,意味着企业能保证更高的利润率。

3、城市更新改造的对象往往是城中村和城区的老小区,这些项目位于城市核心地带,若再改造后入市,有较好的市场预期。

由于房企入局时间、资金投入和运营经验等不同,直接导致行业规模差距较大。规模较大的房企已布局100多个项目,总建面逾7000万平方米,规模最小的只参与了1个项目,建面只有不到10万平方米。

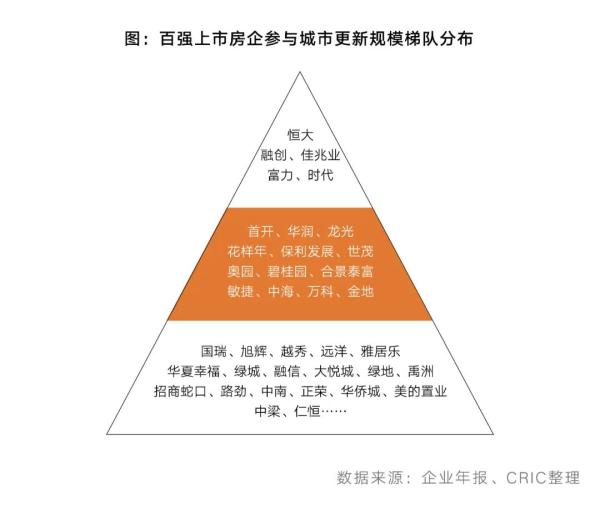

我们以城市更新潜在建筑总建面作为指标,来衡量企业参与度,将房企分为三个梯度。

第一梯度房企参与城市更新部分的建筑面积大于4000万平方米,包括恒大、融创、佳兆业、富力、时代5家房企,其中恒大、融创和佳兆业更是拥有超出7000万平方米的旧改建面。

第二梯队房企城市更新建筑面积段为600-3000万平方米,规模上看与第一梯队出现明显断层。该梯队的房企主要包括资金实力和强大的操盘运营能力兼备的国企;同时经验丰富的区域民企也分得一杯羹。

第三梯队参与城市更新部分的建筑面积小于600万平方米,大部分房企位于该梯队,城市更新并非其主要业务,但仍把这作为一种有效的拿地方式,涉及到的地域除湾区城市外,也包括济南、太原、烟台、南昌等二三线城市。

广东省:城市更新必争之地

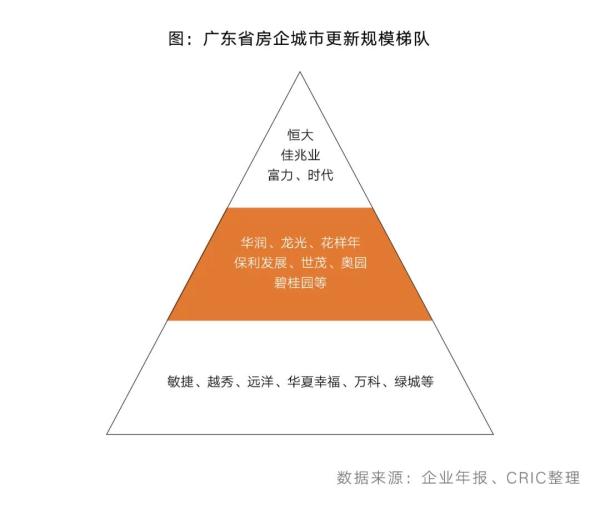

百强上市房企中,多达27家房企城市更新业务涉足广东省,热点城市如广州、佛山、深圳等,成为各大房企必争之地。

整体上看,由于城市更新项目周期长、难度大、涉及多方利益等因素,具备较高的进入门槛,本土房企无论是在规模还是经验方面均具备明显的领先优势。其中,恒大、佳兆业、富力和时代四家房企均发家于广东,在大本营潜在土储建筑面积均超过3000万平方米。

以典型房企佳兆业为例,佳兆业城市更新业务最早起步于1999年,于当年拿下深圳布吉龙泉别墅烂尾楼项目——“桂芳园”,奠定了后续城市更新项目开发的基础。

经过二十余年发展,佳兆业成立城市更新集团,拥有城市更新专业技能的员工超过700人,业务涉及旧城镇、旧村庄、旧厂房以及烂尾楼改造。

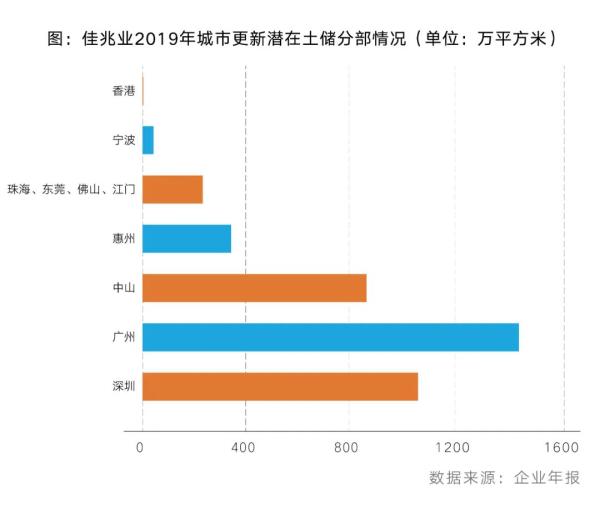

截至2019年底,佳兆业未纳入土储城市更新项目占地面积约4000万平方米,共计147个项目,广州、深圳、中山三城“三旧”改造项目占地面积占比分别为36.4%、26.6%、21.6%,合计超八成,是佳兆业城市更新的绝对重心。

以深圳盐田项目为例,这是深圳首个公开招标的城市更新异地安置项目,也是盐田区有史以来最大规模的旧村改造项目,自2003年提出到2011年完成项目招标,周期跨度长达8年。

最大的难点在于与村民洽谈并促进签约,这也是城市更新项目普遍遇到的难题。前期沟通工作持续了一年半,最终通过“双轮驱动”战略,以回迁促签约、以建设促回迁,依靠“回迁”和“建设”两个轮子推动促进签约。

通过此项战略,促进了村民签约热情,使得回迁物业的建设能够与业主签约同步进行,项目刚刚开始签约就已经可以看到样板房。拆迁与销售同步进行,缓解现金流压力。

上海:城市更新进入快车道

随着上海城市更新相关政策逐步完善,百强房企如万科、中海、融创等纷纷开始抢滩上海,目前百强上市房企已有10家参与到上海城市更新项目中。

上海的城市更新模式主要为政府主导型,即政府在其中充当主导角色,拆迁主要由政府或政府授权的主体进行实施,所以地方国企仍为主导力量,参与了大部分城市更新项目。

值得注意的是,除百强房企以及地方国企外,部分活跃的小型房企也在积极参与城市更新业务,这些房企往往凭借优势片区或专长,以获得差异化优势。

以典型房企瑞安房地产为例,上海是瑞安房地产在内地业务的核心区域,最早参与的项目主要集中在上海,且均为城市更新项目,包括上海新天地、翠湖天地、瑞虹新城、瑞虹天地等。

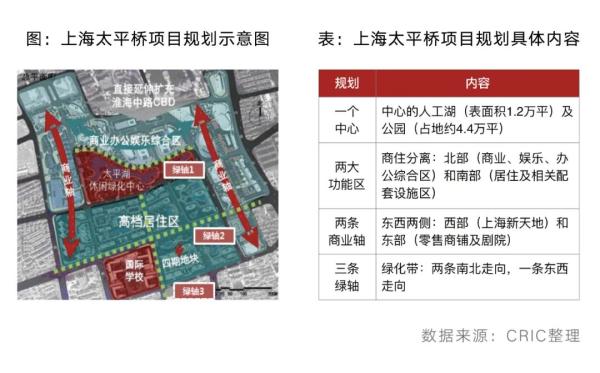

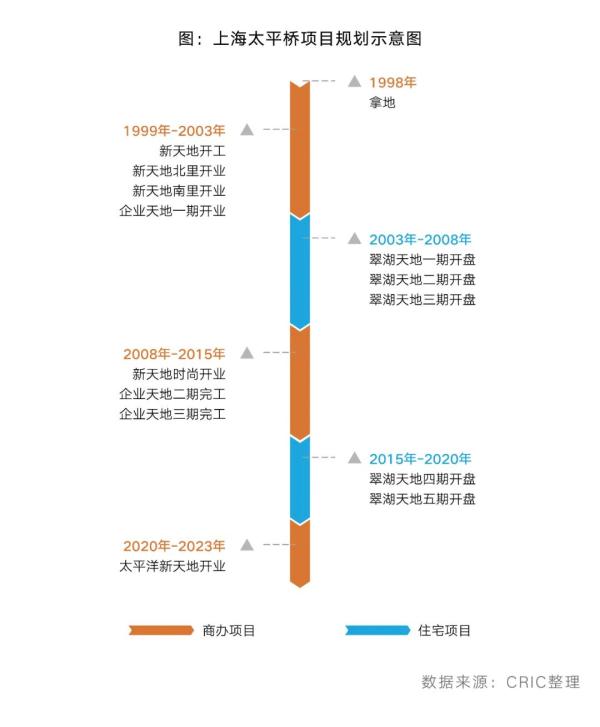

以旧改范本“太平桥项目”为例,该项目开发运营周期已长达24年,1996年瑞安针对该城市更新项目的整体规划方案得到政府认可,于是两者签订了开发意向书,由瑞房全盘负责拆迁和开发改造。

首先,项目总体定位规划合理,保留了原有建筑风格。整片区域主要可分为:一个中心、两大功能区、两条商业轴和三条绿轴,改造方式采取了拆除重建与功能改变相结合的方式,很大程度地保留了中共一大会址以及石库门里弄外貌。

其次,商业先行住宅交叉,保障现金流。多业态大型项目不得不考虑一个问题:开发时序。鉴于项目地域特性,瑞安最终决定先开发商业,并与住宅开发交叉进行,既保证了资金的周转和平衡,也能在市场维持曝光度。

第三,适时调整商业定位,招商方案快速聚集人气。根据规划,项目内的商业地产占整个项目建面48.5%,因此商业地产的盈利模式至关重要,运营过程中不断调整定位,根据不同阶段打造商业主题;同时引入知名品牌和大量餐饮,能够快速集聚城市潜在消费客群,提高项目的知名度。

“上海新天地”成为上海新地标之一后,有效提振了企业知名度和专业度,同时也提升了瑞安在获取城市更新项目的议价能力。

抢占城市更新,房企需全面考量

存量时代下,城市更新无疑将成为中国经济新风口和未来城市发展的新增长极。

鉴于城市旧改开发周期长、资金压力大、规划难度高、关系复杂等问题,市场存在很多不确定性,若房企未充分考虑匆匆入场,往往会落得被迫中途退场的下场。

所以,房企在参与城市更新的过程中,需要考虑多方面因素。

首先,要有雄厚的资金实力,除了体现在房企目前财务稳健、资金周转无压力上,还要保障融资渠道的多元和通畅,以对抗长周期和高投入带来的资金压力。

其次,要清楚模式的复杂性,不同于以往房企对住宅项目从拿地、开发、销售到结算交付的简单模式,城市更新还涉及到规划、定位、招商、运营等复杂的业务链条,需要对全盘全周期有全面的把控能力。

最后,需要有专业的团队运作,以灵活处理应对与政府、拆迁业主、市民等多方面的利益关系。

总之,参与城市更新对资本与运营等综合实力均有所考量,若承担风险能力小,也可考虑以与其他房企合作的形式进入赛道,既能疏解资金的高风险、降低参与门槛,也能分享城市更新项目带来的高利润。