原创亚晨 2020-08-04 13:00:16 来源:中房网

中房网讯 (亚晨/文)虽然处于传统淡季,但7月的房地产市场仍表现淡季不淡,成交与信心仍在持续复苏。

根据国家统计局此前公布的数据显示,1-6月份全国房地产开发投资62780亿元,同比增长1.9%,实现率先转正。如果把这个数据视为房地产市场复苏的第一个信号,那么百强房企累计业绩增速首次转正则应该是市场逐步复苏的第二个信号。

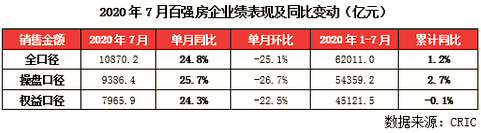

克而瑞研究中心近日发布的报告显示,7月份TOP100房企实现销售操盘金额9386.4亿元,单月业绩同比自4月转正后逐月回升,进一步提升至25.7%。从累计操盘销售情况来看,1-7月份百强房企整体业绩同比增长2.7%,自年初以来累计业绩增速首次转正。

土地市场方面,受部分热点城市出台调控政策影响,虽然整体呈现降温态势,但长三角、中西部仍然是企业重点拿地区域。此外,龙头房企由于具备规模优势,拿地态度表现的较为谨慎,而中型房企追求规模的“野心”仍然较为明显。

克而瑞研究中心预计,下半年作为房企抢收业绩的关键期、供应量可能进一步加大。同时,受惠于相对宽松的货币政策环境,预计下半年房地产市场仍具韧性,成交有望保持在较高水平。建议房企积极把握当下难得的销售窗口期,加紧推货去化、加大营销力度、抢收业绩,以最大程度弥补上半年由疫情带来的负面影响。而对于土地市场而言,在供地宽裕的预期下,下半年将有更多拿地机遇出现,企业仍应聚焦高能级二线以及强三线城市,并警惕地价过高的风险。

前七月百强房企累计业绩增速首次转正

虽然7月份处于传统淡季,但受疫情等因素影响,今年整体推案节点后移,7月份的环比数据下降幅度均小于前几年。

根据克而瑞研究中心日前发布的报告显示,7月份TOP100房企实现销售操盘金额9386.4亿元,单月业绩同比自4月转正后逐月回升,进一步提升至25.7%,单月业绩环比降幅也低于去年同期。

另外,值得注意的是,从累计操盘销售来看,1-7月百强房企整体业绩同比增长2.7%,自年初以来累计业绩增速首次实现转正。

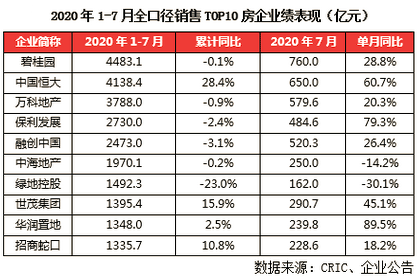

如果根据1-7月份的全口径销售金额核算,碧桂园、中国恒大和万科仍然位列前三,销售金额分别为4483.1亿元、4138.4亿元和3788亿元。除上述三家房企外,包括保利发展、融创中国、中海地产、绿地控股、世茂集团、华润置地、招商蛇口、龙湖集团、中国金茂、金地集团、新城控股、阳光城、金科集团和旭辉集团在内的17家房地产企业全口径销售金额都超过了1000亿元,相比上月增加了4家企业。

从各个企业表现来看,7月份TOP100房企中有超7成企业实现单月业绩同比提升,且增幅多在20%以上。其中,TOP50房企7月单月业绩同比变动的中位数为增长近30%,规模房企业绩表现优于行业整体。具体来看,碧桂园实现单月全口径业绩规模760亿元,同比增长28.8%。万科单月实现全口径业绩规模579.6亿元,同比增长20.3%。此外,本月恒大、保利、世茂、华润、金茂、金地、金科、旭辉、绿城等房企销售表现也较为突出,单月业绩规模同比提升显著。

土地市场热度有所降温,龙头房企拿地态度谨慎

土地市场方面的表现与销售市场不太一致,在热点城市接力出台调控政策、中央多次强调“房住不炒”的背景下,7月土地市场热度有所下滑。

克而瑞研究中心发布的报告显示,7月份全国土地市场单月成交呈现量价齐跌走势。二季度以来,土地市场连续三个月成交量上涨的走势被终止。由于杭州、宁波等热点城市优质地块出让减少,平均楼板价及溢价率均有所下调。

值得注意的是,虽然土地市场整体降温,但在重点监测城市中,包括宁波、绍兴、湖州、徐州在内的长三角热点城的部分地块吸引了多家房企竞拍。据克而瑞不完全统计,碧桂园、中海、新城控股三家房地产企业7月份在重点监测城市参拍重点地块次数达到25次以上。旭辉、金科、中梁、正荣等典型房企参拍重点地块的次数与二季度月均值相当。重点地块整体竞得率仅有2成左右,竞争仍然表现较为激烈。

分城市来看,杭州仍是前7月百强拿地最多的房企,武汉土地市场在疫后快速恢复,已经回升至二线城市成交量第二位,此外西安、重庆、成都等中西部核心城市依旧是企业聚焦拿地的重点,成交量持续高位;三四线城市则仍然以温州、东莞、惠州、佛山等强三线城市为主。

从另一方面看,龙头房企的集中度出现一定下滑,土地储备也出现放缓。根据克而瑞研究中心公布的数据,截至7月末,新增货值百强门槛达到123.3亿元,同环比分别大幅上升24%和55%,虽然百强门槛显著提升,但1-7月新增货值TOP100企业总货值仅有5.5万亿,较去年同期减少3000亿元。

从拿地销售比变化走势来看,10强房企拿地销售比进一步下降至0.24,反之第二、三梯队房企拿地销售比提升至0.58和0.53。这说明龙头房企虽然仍具备规模优势,但拿地态度愈发谨慎,而TOP11-30房企追求规模的“野心”仍然较为明显。

从销售百强房企各梯队拿地情况来看,10强房企新增货值占百强总货值的31%,较上月再降5个百分点,反之第二、第三梯队房企新增货值分别占百强总货值的26%和13%,占比持续上升。TOP30房企仍然占据百强新增货值的7成,龙头房企所占份额明显下降。

具体到单月,仍有部分房企单月表现亮眼。如绿地、新城、滨江、正荣等单月拿地销售比高于0.9,远超行业平均,整体投资力度保持高位。其中绿地、禹洲等单月拿地金额超过100亿,达近一年新高。新城、滨江、远洋等房企则维持了二季度以来积极投拓的的态势。

克而瑞研究中心分析认为,龙头房企在投资方面保持理性与谨慎,由于有丰厚的优质土储支撑,当前规模房企仍以“促销售、抓回款、维稳现金流”为主要目标,而随着二线地块争夺激烈、调控不放松之下,控地价风险也成为企业的共识。

央行行长潘功胜:稳妥化解大型房企债券违约风险

2023-10-23一视同仁支持房地产企业合理融资需求,保持房地产融资平稳。土拍规则生变,或重回价高者得?

2023-10-20土拍规则调整顺应市场变化,4城取消地价限制。最高发放3万元!郑州高新区发布多子女家庭购房补贴办法

2023-10-20二孩家庭给予一次性2万元/套的购房补贴;三孩家庭给予一次性3万元/套的购房补贴。9月份郑州商品房销售8608套,销售均价12304元/平方米

2023-10-20其中商品住宅销售4961套,销售面积60.02万平方米,销售均价11513元/平方米。9月房价:下跌态势有所遏制,一线城市回稳趋势明显

2023-10-19政策效应开始显现。南京出台存量房交易资金监管新政

2023-10-19进一步激发存量房市场活力,保障存量房交易资金安全,维护买卖双方合法权益。上海优化住房公积金个人住房贷款套数认定标准

2023-10-19明确了首套住房和第二套改善型住房的认定。国家统计局:房地产实现高质量、可持续发展仍然有坚实的支撑

2023-10-18房地产的调整是有利于房地产向高质量发展方向转型。

- 12:48

- 12:21

- 11:56

- 11:54

- 11:45

- 11:45

- 11:34

- 11:09

- 11:01

- 10:57

- 10:49

- 10:46

- 10:37

- 10:27

- 10:19

- 10:10

- 10:02

- 09:59

- 09:50

- 09:48

- 09:39

- 09:08

- 09:05

- 08:58

中国城市住房价格288指数

(2023-02)1571.9点

- 0.13%

- -0.91%

| 日期 | 指数 | 环比 | 同比 |

|---|---|---|---|

| 2023.01 | 1569.9 | -0.97% | -0.14% |

| 2022.12 | 1572.1 | -0.92% | -0.11% |

| 2022.11 | 1573.9 | -0.12% | -1.08% |

| 2022.10 | 1575.8 | -0.20% | -1.01% |

| 2022.09 | 1579.0 | -0.02% | -0.87% |

| 2022.08 | 1579.3 | -0.04% | -0.62% |