市场克而瑞康养 2023-08-30 08:17:40 来源:丁祖昱评楼市

中国老龄化进程正由快速发展期迈入飞速发展期。

据国家卫健委预测,“十四五”时期,60岁及以上老年人口总量将突破3亿,占比将超过20%,进入中度老龄化阶段。2035年左右,60岁及以上老年人口将突破4亿,在总人口中的占比将超过30%,进入重度老龄化阶段。

“银发经济”成为了各行业竞相角逐的重要赛道,养老市场床位供给正迎来“大爆发”。

基于企业养老床位规模大小,康养行业格局已初步形成。克而瑞康养数据显示,2023中国康养企业养老床位规模TOP50企业床位总规模共计53.7万张,其中,TOP20市场比重达67.7%。

房企作为入局康养的主要企业类型之一,涉房企业床位拥有量占比仅16.5%,市场容量远低于行业预期。未来,房企抢滩养老行业仍面临五大挑战。

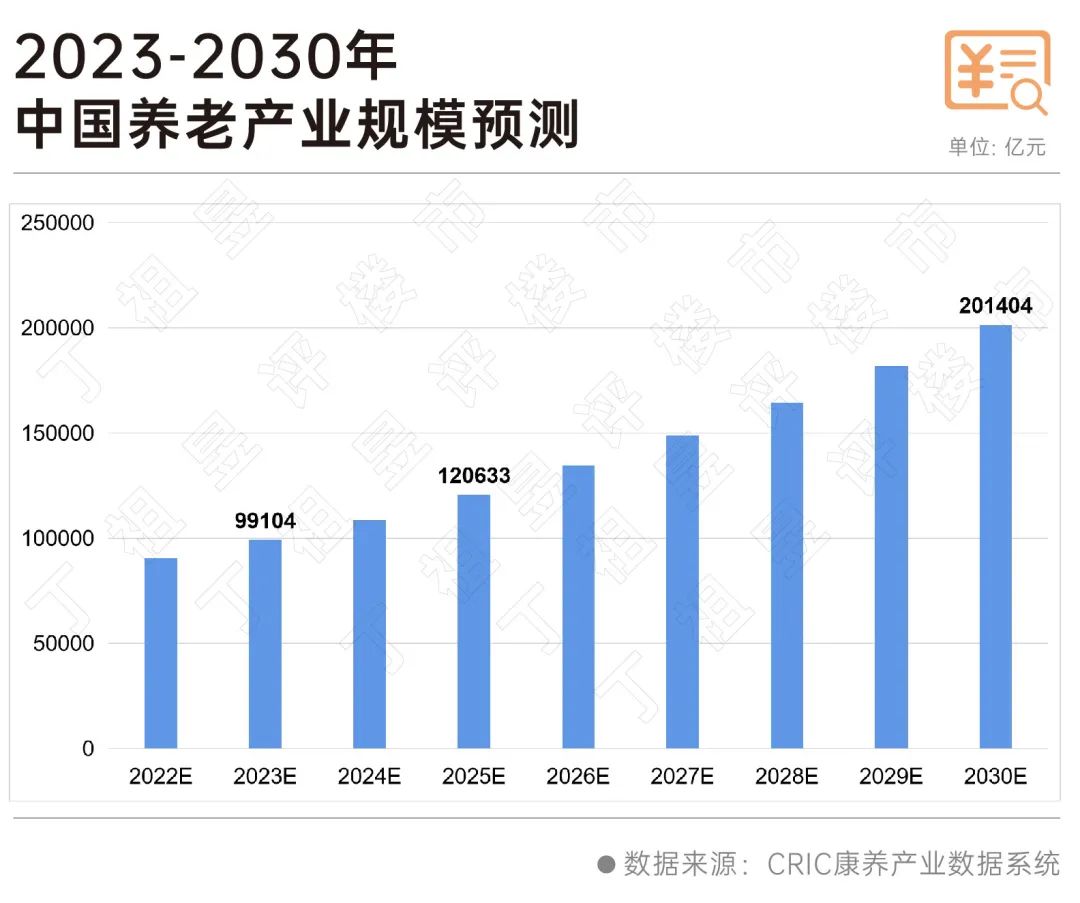

近年来,养老市场展现出巨大增长潜力,2023年将成为养老大年。

据克而瑞康养测算,2023年养老产业规模将达到9.9万亿,2025年养老产业规模将突破12万亿元,2030年将突破20万亿元。未来5年养老产业也将提前完成产业培育期,正式迈入产业爆发期。

各类企业主体正加速从多角度切入养老产业。从克而瑞康养发布的《2023中国康养企业养老床位规模TOP50》可以明显看出,中国养老市场床位迎来爆发式供给。

TOP50企业在建在营养老床位共计53.7万张,其中养老床位量超过3万张的企业有3家,1-3万张的企业有13家,0.5-1万张的企业有25家,半数企业床位规模在0.5万张之1万张之间。0.5万张以下的企业有9家。

与此同时,行业集中度进一步凸显。

从企业床位集中度看,TOP3的企业床位量占前50强的比重达28.2%,占比接近三成。TOP10企业床位总规模达到26万张,占前50强的比重达到46.8%,接近半数床位集中在TOP10 企业。另外,TOP20市场比重达67.7%,占比超过七成,行业集中度进一步凸显。

从企业类型来看,民企布局养老可谓“一马当先”,从企业养老床位TOP50对应的企业类型看,民营企业布局的床位量合计为35.4万张,占比65.8%,国央企(含国资控股企业)养老床位量约18.4万张,占比34.2%,未来随着地方性国央企康养集团不断探索,床位规模将持续爆发。

险资布局养老迎来新转向,一场“剧烈博弈”正加速到来。

TOP50企业中,险资企业占了9席,其中,泰康人寿床位拥有量断层式领先,截至6月30日,床位规模达到8.3万张,占TOP50总量的15%。究其原因,2022年至今,泰康累计摘得9宗地块与收购一处城市核心物业,布局速度创下历史最快。

头部险资企业布局速度加快,尤其是2022年,险企布局养老服务呈现“井喷式”增长。

从险企“首进”养老服务领域来看,险企进入养老服务领域可追溯到十多年前,2021年之前,平均每年保持2-3家险企“首进”的节奏,一直到2022年,险企入局的战略节奏迎来新转变,呈“扎堆性”涌入趋势,全年共有9家险企进军养老服务领域,创历史新高。

实际上,险资入局养老有着天然的优势,险企的低成本资金与“投资大、回收周期长”的养老产业匹配度高,同时也是比较好的资产配置方式。养老的融入可以使险企的资产与负债在长周期运行中更加合理,缓解资产负债“长短错配”压力。优势互补下,养老市场为保险业发展提供新动能。

房企作为入局康养的主要企业类型之一,市场容量远低于行业预期,涉房企业床位拥有量仅8.85万张,占比16.5%。TOP50榜中,有10家涉房企业,TOP10企业仅1家(燕达集团1.5万张)。

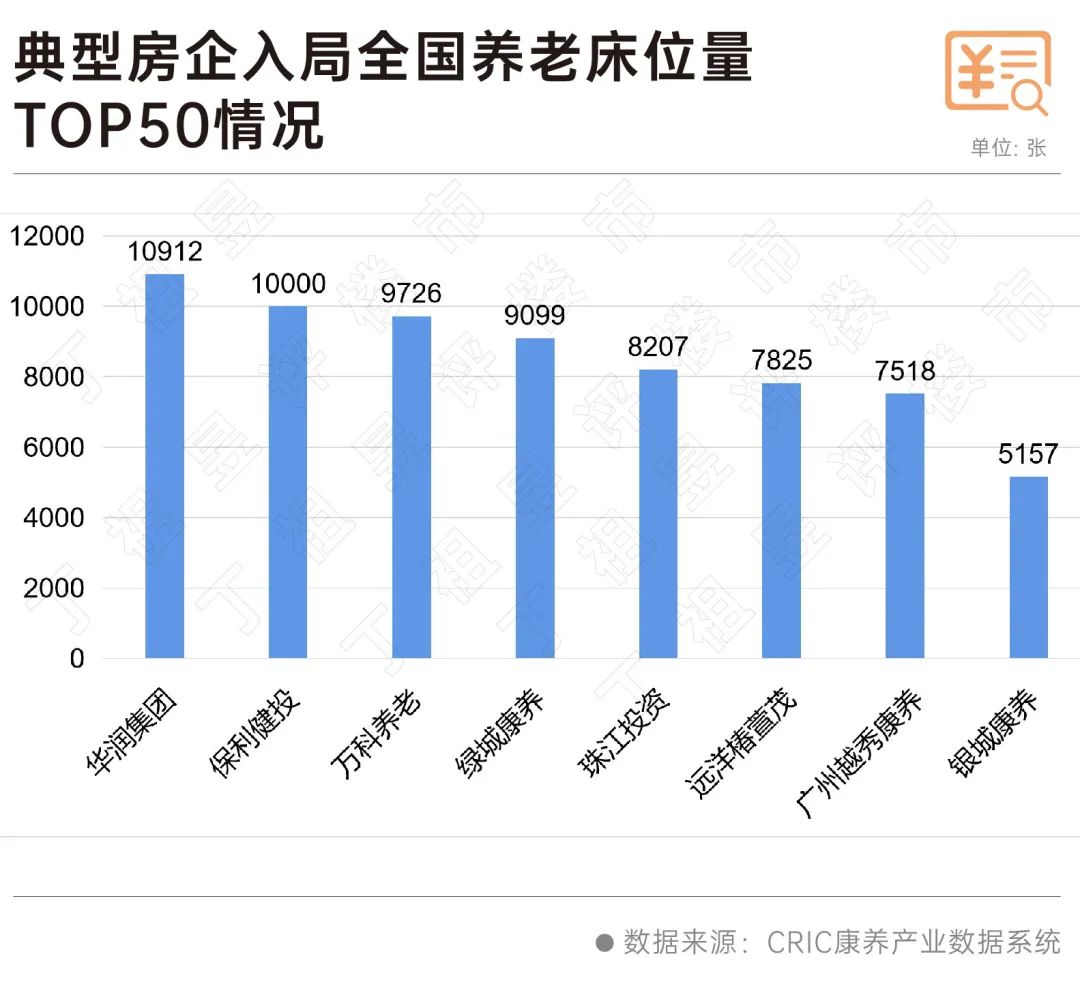

聚焦典型房企来看,市场容量进一步压缩。

据克而瑞康养不完全统计,截至2023年8月30家入局康养的典型房企中,只有8家典型房企床位规模进入TOP50榜单,8家典型房企截至6月30日床位量只有6.8万张,占比仅12.7%。

典型房企中仅华润和保利床位量超过1万张,万科、绿城床位量紧随其后,规模不足1万张,整体来看,典型房企养老床位的市场占有率普遍较低。

另外,从未入榜的典型房企来看,除碧桂园和朗诗床位量超2000张,其他典型房企床位规模普遍在2000张以下。

这背后有两大原因:

首先,房企存量物业项目较多,但运营服务较弱,同时并非所有项目都适合做康养,需要看项目配套、地段、以及项目特点等。

此外,更为重要的是,目前尚未形成长周期、低成本的资金闭环模式,房企进入养老领域是通过部分项目行业试水或项目试点,并没有像险资企业进行大规模拓展。

房企入局养老行业,仍面临五大问题。

首先,融资挑战。在房企主业资金链吃紧的背景下,房企如何获得长期低息资金,如何形成很好的融资闭环是发展养老产业的重要挑战。

第二,运营服务不足。房企基本是快周转的项目,传统的运营模式并不完全适用于养老,对养老运营服务能力的欠缺是亟需补足的短板。

第三,营销方式转变。房企做养老会很自然地将过去做住宅那一套阶段式营销打法照搬过来,而养老项目讲究的是持续性。另外,传统地产宣传渠道并不能有效触达目标群体,得开拓有效的新渠道。

第四,人才严重短缺。房地产企业要想成功转型到养老项目,人才是必不可少的。传统的运营管理人员并不能满足全产业链的基本养老服务要求,前期规划设计、建设销售方面的人才相对充足,但后期运营、医疗、护理、服务等环节人才相对空白,需要大量相关领域、行业人员,尤其养老服务人才。

第五,盈利困境。养老产业投资周期长,回报率低,所需资金量巨大。除了前期建设外,核心是“养老”,还需要一系列配套服务,包括医疗、娱乐、生活、护理、设施等方面的投产。后期的装修、医疗器械、保健设施、体检设施、健身器材等是一笔很大开销,后续还有医疗、护理等人员的支出需要维持,资金运营较困难。现有房企资金的来源一般由自有资金、外部借款及银行贷款,对于开发商来说长期的还款压力较大。

随着政策红利与规模性“新老年人”康养需求的双向加持,养老产业投资迎来爆发窗口期,与养老产业链相关的各类企业陆续入场,并迈入战略性扩大养老产业投资的新周期。

目前,康养市场供给端呈多元化特征,“多主体保障、多渠道供给”的市场格局正加速成型,并且行业集中度已初步建立。

人口老龄化的必然趋势为房企入局养老产业提供了许多机会,但未来市场容量仍有待进一步提升。

央行行长潘功胜:稳妥化解大型房企债券违约风险

2023-10-23一视同仁支持房地产企业合理融资需求,保持房地产融资平稳。土拍规则生变,或重回价高者得?

2023-10-20土拍规则调整顺应市场变化,4城取消地价限制。最高发放3万元!郑州高新区发布多子女家庭购房补贴办法

2023-10-20二孩家庭给予一次性2万元/套的购房补贴;三孩家庭给予一次性3万元/套的购房补贴。9月份郑州商品房销售8608套,销售均价12304元/平方米

2023-10-20其中商品住宅销售4961套,销售面积60.02万平方米,销售均价11513元/平方米。9月房价:下跌态势有所遏制,一线城市回稳趋势明显

2023-10-19政策效应开始显现。南京出台存量房交易资金监管新政

2023-10-19进一步激发存量房市场活力,保障存量房交易资金安全,维护买卖双方合法权益。上海优化住房公积金个人住房贷款套数认定标准

2023-10-19明确了首套住房和第二套改善型住房的认定。国家统计局:房地产实现高质量、可持续发展仍然有坚实的支撑

2023-10-18房地产的调整是有利于房地产向高质量发展方向转型。

- 12:48

- 12:21

- 11:56

- 11:54

- 11:45

- 11:45

- 11:34

- 11:09

- 11:01

- 10:57

- 10:49

- 10:46

- 10:37

- 10:27

- 10:19

- 10:10

- 10:02

- 09:59

- 09:50

- 09:48

- 09:39

- 09:08

- 09:05

- 08:58

中国城市住房价格288指数

(2023-02)1571.9点

- 0.13%

- -0.91%

| 日期 | 指数 | 环比 | 同比 |

|---|---|---|---|

| 2023.01 | 1569.9 | -0.97% | -0.14% |

| 2022.12 | 1572.1 | -0.92% | -0.11% |

| 2022.11 | 1573.9 | -0.12% | -1.08% |

| 2022.10 | 1575.8 | -0.20% | -1.01% |

| 2022.09 | 1579.0 | -0.02% | -0.87% |

| 2022.08 | 1579.3 | -0.04% | -0.62% |