金融 2023-07-17 08:57:49 来源:丁祖昱评楼市

2023年7月14日,国务院新闻办公室举行新闻发布会,中国人民银行货币政策司司长邹澜在回应记者提问时表示,提前还款的原因也不是单方面的,还有理财收益率等其他因素的影响。

据介绍今年上半年,个人住房贷款累计发放3.5万亿元,较去年同期多发放超过5100亿元,对住房销售支持力度明显加大。但统计数据显示的个人住房贷款余额总体还略微减少一点,这主要是因为理财收益率、房贷利率等价格关系已经发生了变化,居民使用存款或者减少其他投资提前偿还存量贷款的现象大幅增加。

对此邹澜表示:按照市场化、法治化原则,我们支持和鼓励商业银行与借款人自主协商变更合同约定,或者是新发放贷款置换原来的存量贷款。

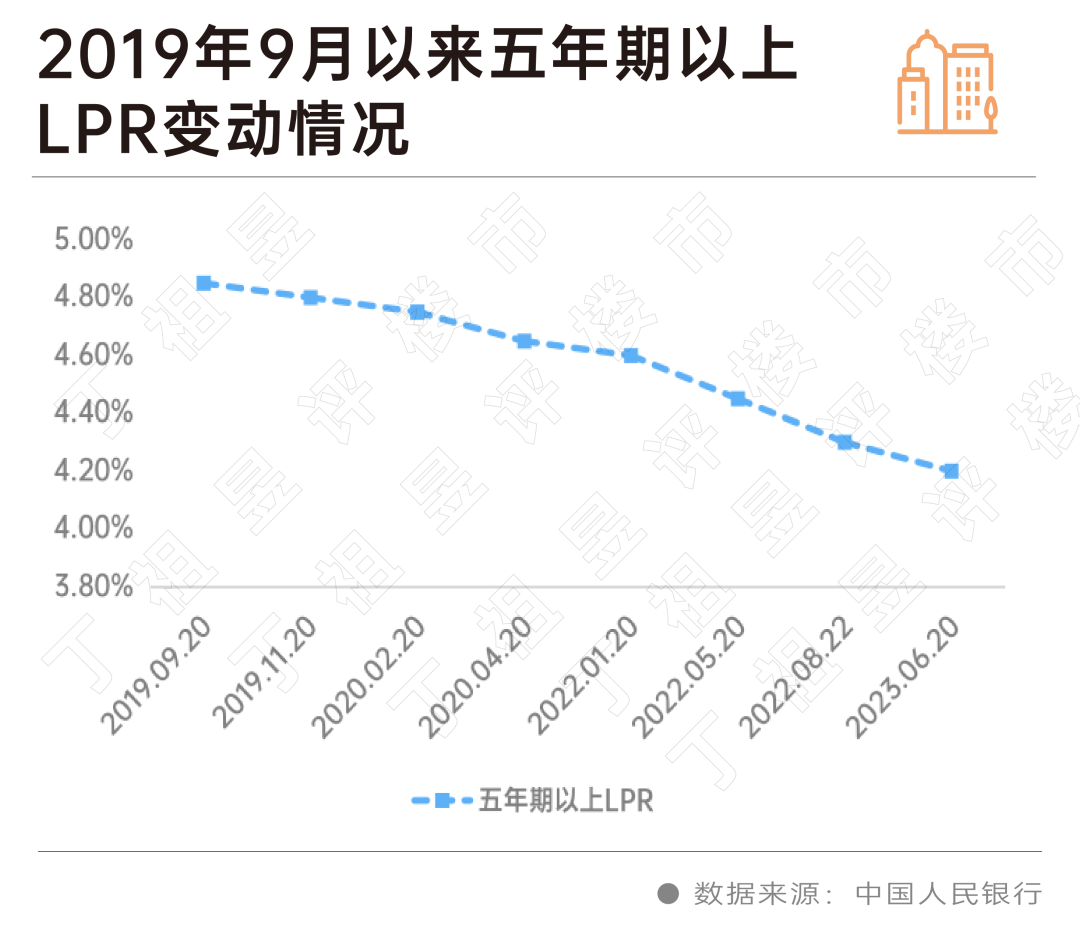

2023年6月中央人民银行公布的最新一期贷款市场报价利率(LPR),一年期LPR下调至3.55%,五年期以上LPR下调至4.2%,一年期LPR及五年期以上LPR较上月均降低了10个基点。

2021年底至今,一年期LPR已累计下降30个点,五年期以上LPR已累计下降45个点,已降至历史低位。

然而从2022年下半年起部分购房者开始考虑提前还贷,进入2023年“提前还贷”成为各大社交平台热议话题,不少城市出现了预约办理提前还贷至少排队一个月的现象。市场期待对存量房贷进行优化调整。

考虑到我国房地产市场供求关系已经发生深刻变化,过去在市场长期过热阶段陆续出台的政策存在边际优化空间。若真能调降存量房贷利率,能有效减轻居民还款压力,进而提振居民支付能力和消费信心,同时能减少提前还贷潮、经营贷置换房贷等情况出现。

国务院新闻办公室于2023年7月14日(星期五)上午10时举行新闻发布会,请中国人民银行副行长刘国强,中国人民银行新闻发言人、调查统计司司长阮健弘,中国人民银行货币政策司司长邹澜介绍2023年上半年金融统计数据情况,并答记者问。

在答记者问环节多次提及房地产,其中,有关“提前还房贷”部分共涉及两处,核心观点如下:

1、上半年个人房贷款较去年同期多发放超过5100亿元

今年上半年,个人住房贷款累计发放3.5万亿元,较去年同期多发放超过5100亿元,对住房销售支持力度明显加大。

但统计数据显示的个人住房贷款余额总体还略微减少一点,这主要是因为理财收益率、房贷利率等价格关系已经发生了变化,居民使用存款或者减少其他投资提前偿还存量贷款的现象大幅增加。

个人住房贷款发放和同期商品房销售规模直接相关,还款则是来自于借款人的收入或者其他资产的配置调整。这种现象对住房需求并不构成影响,它是一个居民资产配置的调整。我们分析判断当前形势还要关注数字结构。

2、存量房贷利率相对较高是合同约定

目前99%的房贷是选择浮动利率机制,就是以贷款市场报价利率为基准,签合同的时候选择一个加点,根据当时发放时的市场供需关系商定加点幅度。

加点部分在合同期限内固定不变,比如贷20年、30年,在这20年、30年内合同都是有约束效力的,加点是不变的。

作为基准的贷款市场报价利率,我们每次都公布一个报价,有时候会上行,有时候会下行。去年以来,实际上累计下行了45个基点,相应的,根据合同约定,贷款利率也自动下来0.45个百分点,但是那个加点还是不变,所以大家都反映,早几年的贷款利率跟新发放的比高了很多。

3、提前还款原因不是单方面的

提前还款的原因也不是单方面的,还有理财收益率等其他因素的影响,理财打破了刚兑,去年年底甚至有一些破净的现象,大家觉得不合算,所以做了一些资产配置调整。刚才也提到了,存款是增加的,尤其是定期存款增加比较多,每个居民家庭都会权衡,选择提前还款的量还比较大。尽管信贷投放保持了更大力度的支持,但反映在余额上还相对比较少。

4、支持和鼓励商业银行与借款人自主协商

尽管贷款市场报价利率下行了0.45个百分点,但因为合同约定的加点幅度在合同期限内是固定不变的,前些年发放的存量房贷利率仍然处在相对较高的水平上,这与提前还款大幅增加有比较大的关系。提前还款客观上对商业银行的收益也有一定的影响。按照市场化、法治化原则,我们支持和鼓励商业银行与借款人自主协商变更合同约定,或者是新发放贷款置换原来的存量贷款。

2023年6月20日中央人民银行公布最新一期贷款市场报价利率(LPR),一年期LPR下调至3.55%,五年期以上LPR下调至4.2%,一年期LPR及五年期以上LPR均降低了10个基点。

LPR的上一次调降是在2022年8月,之后一直按兵不动,至今已有10个月。2021年底至今,一年期LPR已累计下降30个点,五年期以上LPR已累计下降45个点。

如果从2019年8月LPR改革算起,至今年6月,LPR已经发生了9次变动,其中包含几次不对称调整。

作为房贷利率报价的参考基准,五年期以上LPR的调整将对购房者的房贷产生直接影响,LPR下行代表购房者的月供额度降低,购房成本也将随之下降。

按照住房信贷政策规定,首套住房商业性个人住房贷款利率下限为不低于相应期限LPR减20个基点(5年期以上LPR-20个基点);二套住房商业性个人住房贷款利率下限为不低于相应期限LPR加60个基点(5年期以上LPR+60个基点)。

目前购买普通住宅首套房贷利率下限已降至4.0%,二套房贷利率下限降至4.8%,已降至历史低位。

以100万元商业贷款金额、30年期等额本息还款的按揭贷款为例,按基准利率计算,月供额可减少58.54元,总利息支出可减少约2.1万元。若以200万元贷款金额、30年期等额本息还款计,月供额可减少约117元,总利息支出可减少4.22万元。

2023年1月5日,人民银行、银保监会发布通知,建立首套住房贷款利率政策动态调整机制,各城市政府可对当地新建商品住宅销售价格变化情况进行动态评估,对于评估期内新建商品住宅销售价格环比和同比连续3个月均下降的城市,阶段性放宽首套住房商业性个人住房贷款利率下限。

今年以来,已经有超过40个城市降低首套房贷利率下限至4%以下。

珠海、南宁、柳州、中山等城市首套房贷最低利率已经降至3.7%,肇庆、湛江、云浮、惠州等城市取消了首套房贷利率下限。

事实上,从2022年下半年起部分购房者开始考虑提前还贷,进入2023年“提前还贷”成为各大社交平台热议话题,在当时不少城市出现了预约办理提前还贷至少排队一个月的现象。

购房者提前还贷的原因有很多,其中一点是房贷利率预期下行,存量和新增房贷利差越拉越大。

目前多数城市的首套房贷款利率已降至LPR-20BP,而两年前的购房者还在以动辄+50BP甚至+100BP以上的利率还贷,增量和存量房贷利差多达1-2个百分点。

另外一点则主要还是因为市场预期和信心不足。

2023年6月29日,中国人民银行发布《2023年第二季度城镇储户问卷调查报告》,据全国50个城市2万户城镇储户问卷调查结果显示:2023年第二季度,收入感受指数为49.7%,比上季下降1.0个百分点。其中,14.4%的居民认为收入“增加”,比上季减少1.4个百分点,70.5%的居民认为收入“基本不变”,比上季增加0.8个百分点,15.1%的居民认为收入“减少”,比上季增加0.6个百分点。收入信心指数比上季下降1.4个百分点。

在对下季房价的预期来看,15.9%的居民预期“上涨”,54.2%的居民预期“基本不变”,16.5%的居民预期“下降”,13.4%的居民“看不准”。

在整体市场下行,收入预期减少的背景下,“提前还贷”成为了不少家庭的选择。

需要注意的是提前还款客观上会对商业银行的收益产生一定的影响。因此自主协商变更合同约定、调降存量房贷利率,或者新发放贷款置换原来的存量贷款或是一种选择。

经济要稳增长,稳地产的重要性不言而喻。

此次2023年上半年金融统计数据新闻发布会上多次提及房地产相关内容,并表示坚持“房住不炒”、“保交楼、保民生、保稳定”,为行业风险有序出清创造有利金融环境。

我们认为,未来政策的发力点还是稳信心。从需求端来看,下调存量房贷利率、优化调整二套房认定标准和首付比例、调降住房交易成本、适度松绑限购政策等都是市场期盼的需求端支持。

因城施策提高政策精准度,可以更好地支持刚性和改善性住房需求,促进房地产市场平稳健康发展。

央行行长潘功胜:稳妥化解大型房企债券违约风险

2023-10-23一视同仁支持房地产企业合理融资需求,保持房地产融资平稳。土拍规则生变,或重回价高者得?

2023-10-20土拍规则调整顺应市场变化,4城取消地价限制。最高发放3万元!郑州高新区发布多子女家庭购房补贴办法

2023-10-20二孩家庭给予一次性2万元/套的购房补贴;三孩家庭给予一次性3万元/套的购房补贴。9月份郑州商品房销售8608套,销售均价12304元/平方米

2023-10-20其中商品住宅销售4961套,销售面积60.02万平方米,销售均价11513元/平方米。9月房价:下跌态势有所遏制,一线城市回稳趋势明显

2023-10-19政策效应开始显现。南京出台存量房交易资金监管新政

2023-10-19进一步激发存量房市场活力,保障存量房交易资金安全,维护买卖双方合法权益。上海优化住房公积金个人住房贷款套数认定标准

2023-10-19明确了首套住房和第二套改善型住房的认定。国家统计局:房地产实现高质量、可持续发展仍然有坚实的支撑

2023-10-18房地产的调整是有利于房地产向高质量发展方向转型。

- 12:48

- 12:21

- 11:56

- 11:54

- 11:45

- 11:45

- 11:34

- 11:09

- 11:01

- 10:57

- 10:49

- 10:46

- 10:37

- 10:27

- 10:19

- 10:10

- 10:02

- 09:59

- 09:50

- 09:48

- 09:39

- 09:08

- 09:05

- 08:58

中国城市住房价格288指数

(2023-02)1571.9点

- 0.13%

- -0.91%

| 日期 | 指数 | 环比 | 同比 |

|---|---|---|---|

| 2023.01 | 1569.9 | -0.97% | -0.14% |

| 2022.12 | 1572.1 | -0.92% | -0.11% |

| 2022.11 | 1573.9 | -0.12% | -1.08% |

| 2022.10 | 1575.8 | -0.20% | -1.01% |

| 2022.09 | 1579.0 | -0.02% | -0.87% |

| 2022.08 | 1579.3 | -0.04% | -0.62% |