公司张丹 2020-06-18 13:33:31 来源:乐居财经

八年来,高宇第四次走在上市路上。

6月16日晚,明源云集团控股有限公司(以下简称“明源云”)向港交所递交招股书,证实了之前的赴港上市传言。

明源云并不算上市新兵,甚至可以算是“常客”。从2012年开始,明源云开始筹划上市,8年时间里三进A股:2012年的创业板,2015年的新三板,2017年的中小板。

高宇的轮番上市进攻,也曾攻下过一座城池。2015年在新三板挂牌,但却在4年之后选择摘牌。如今转战港股市场,高宇下了一番功夫,从企业名称、办公地址,到经营范围、核心成员、股权等,都进行了一番变化腾挪。明源云从头到脚焕然一新。

铁三角”控权

明源云的前身是明源云科技,创立于2003年,是现在明源云的业务运营主体,多个“云”产品都归于旗下。2019年,明源云科技从新三板摘牌,彼时,高宇、陈晓晖、姜海洋的持股比例分别为29.70%、22.27%、13.99%。

赴港上市前夜,明源云科技由内而外进行了一番焕新。首先是企业更名。乐居财经获悉,2019年5月,深圳市明源软件股份有限公司名称变更为“深圳市明源云科技有限公司”。

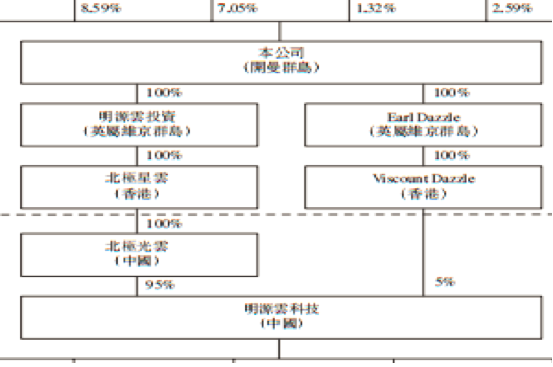

两个月后,2019年7月3日,明源云在开曼群岛注册成立,同地注册的还有明源云投资。为了规避外资在中国拥有互联网及其他相关业务的法律限制,明源云先后在香港、深圳成立了两家新公司,分别为北极星云科技有限公司(简称:北极星云)、深圳市北极光云科技有限公司(简称北极光云),其中后者为前者全资附属公司,明源云科技就主要装在了这个公司。

北极光云用2.66亿元拿到明源云科技95%的股权,Viscount Dazzle则用212.08美元持有其剩下的5%股权。紧随其后,明源云又以212.08美元收购了Viscount Dazzle的母公司的全部股份。

这是高宇推动明源云上市的关键一步。经过一番腾挪,明源云科技从内资变身中外合资,明源云则裂变出多个由其控股的公司。同时,明源云科技变成明源云的间接全资附属公司,由北极光云、Viscount Dazzle分别持股95%、5%。

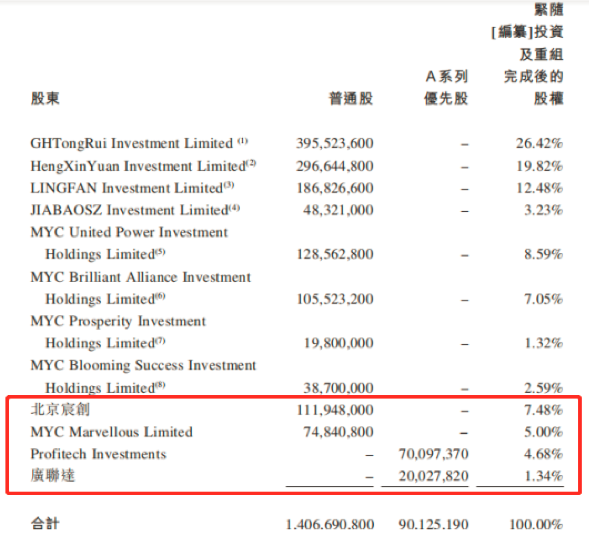

不过,新成立的明源云仍然掌握在“铁三角”手中,2019年成立之初,高宇、陈晓晖、姜海洋的持股比例分别为32.42%、24.32%、15.31%,控股股东数为为8名,三者持股居前三。经过引入新投资及重组,明源云的控股股东由8名扩至12名,持股比例在转换过程中,却发生了改变。高宇持股26.42%、陈晓晖持股19.82%、姜海洋持股12.48%,较之前减少了6%、4.5%、2.83%。

不仅高宇、陈晓晖、姜海洋持股缩减,之前的其他5名比例也同步缩减,减持数匀在了新增4位投资者身上。

对于新增4名股东,除了用于股权激励的5%(由MYC Marvellous Limited持股)外,北京宸创7.48%的持股则来自2010年达晨实体与明源云科技之间股权转让交易,由其认购1119万股转化而来;Profitech Investments、广联达属于在2019年引进的新投资者,分别花费3500万、1000万美元认购明源云约700万股、200万股,二者持股比为4.68%、1.34%。

代持往事

高宇很少谈及创业历程,他喜欢“不停的折腾”。

其实,明源进入软件服务行业最早是在1997年,而且一开始进入的并不是房地产行业,而是物业管理。给物业管理公司提供软件服务有3年的时间,明源云遇到了“质优价低”的瓶颈期,刚在外地打开市场,却毅然放弃了深圳以外的物业软件服务。

2000年,高宇决定撤掉物业管理软件,转而投身到售房软件的开发,于是便有了之后的“地产+互联网”。

17年的发展路上,明源走得并不顺。2007—2008年遇到软件企业猛打价格战,价格偏高的明源软件业务受到挤压,没有用低价搏杀,挺过了一波行业浪淘沙;2012年前后,创业板上市潮涌动,明源也递表申请上市未果;2013年,高宇开始着手带着明源从PC平台向移动互联网转型。

这一次,明源从上到下全部进行改变,从企业定位、产品模式到人员调整、合伙人制度等。高宇当时还发了一封全员邮件,宣布“明源云进入二次创业期”,这次转型,造成了明源云不少人员离职流失。“所有员工进入为期半年的试用期”也就是此时提出的。

高宇此邮件一出,业内纷纷猜测,明源云的业务受到了威胁,有人更是声称公司可能要倒闭。而在2014年,转型阵痛造成的业绩持续滑落,企业进入低谷。产品订阅模式、云采购、云客产品便是在转型低谷期推出的。

2015年缓过气的明源云在新三板上市,随后在两个“云”产品基础上,又推出云服务,在当时形成了以ERP系统为核心,以“三云”为支柱的战略布局。如今,明源云以核心ERP平台为数字底盘,以云链、云客、云空间等互联网业务为支柱的战略布局,此布局的雏形便是在2015年的基础上润色而来。

高宇属于善谋之人,为业界所熟知的“铁三角”创业故事,其实一开始有四个人。

2003年,与高宇、陈晓晖、姜海洋共同筹集明源的还有赵月洁。关于赵月洁的资料并不多,少有的一次露出是在股权交割上。2010年5月,赵月洁分别将206.05万股、154.5万股、77万股转让给高宇、陈晓晖、姜海洋,价款总额分别为1元,解除了长达7年的委托代持。

赵月洁的委托代持像是一场乌龙,又像是一出闹剧。2007年赵月洁曾受让其余三者的部分股份,深圳国际高新技术产权交易所也出具过鉴证书。但是落到白纸黑字却不是如此,申报稿称:赵月洁未出资,所持股权系受高宇、陈晓晖、姜海洋三人委托代持,拟用于公司将来实施员工股权激励,而且委托持股是以口头协议进行的。

明源的这出1元转让股权的操作,被质疑有猫腻。不过在2009年高宇接受的采访时提及此事,他说,2007年公司完成改制,股份全部由几十位公司在职同事持有。在这一插曲之后,“铁三角”与明源云一直走到现在,关于明源的股份话题也鲜少再被提及。

高昂的“三费”

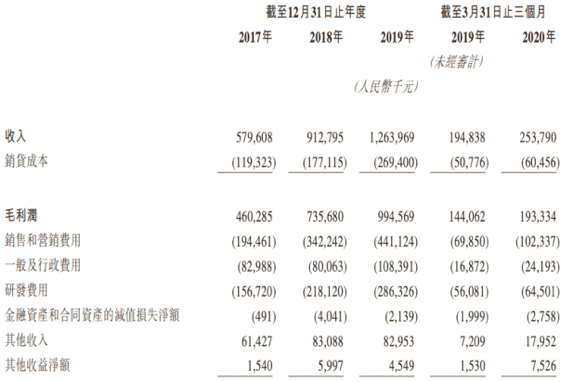

房地产软件属于高毛利行业,但也属于高投入的耗能行业。近三年明源云的收入持续攀升,毛利也随之连年走高,但剥去层层“遮盖”看净利润,则与之相差甚远。

2017年-2019年,明源云实现营收5.79亿元、9.13亿元、12.64亿元;同期毛利润分别为4.6亿元、7.36亿元、9.95亿元;同期净利润分别为0.73亿元、1.63亿元、2.32亿元。

拖累净利润就是在三费的投入上,尤其在在研发、营销方面的投入,近三年,这两项投入占利润七成以上,瓜分收入超过一半。2019年收入12.64亿元,而三项费用的投入已达到了约8.2亿元,占比64.87%。

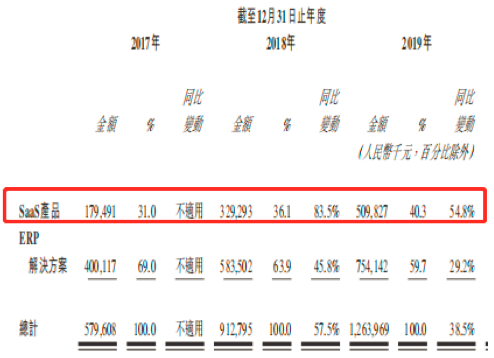

作为为中国房地产开发商及房地产产业链其他产业参与者提供企业级ERP解决方案及SaaS产品,技术创新是核心,研发是明源云保持核心优势的关键。在招股书中,明源云也多次提到研发的重要性。

人员配置、费用投入都有明显的体现,甚至在风险因素中,研发人员的流失被列为其中一条。

三项费用中,研发费用一直维持在高位,逼近营销费用。2017-2019年,研发费用占三费投入分别为35.54%、34.06%、34.25%。研发人员在公司可谓占据“半壁江山”,截至2020年3月底,明源云的研发人员数为994名,占同期员工总数的38.6%。

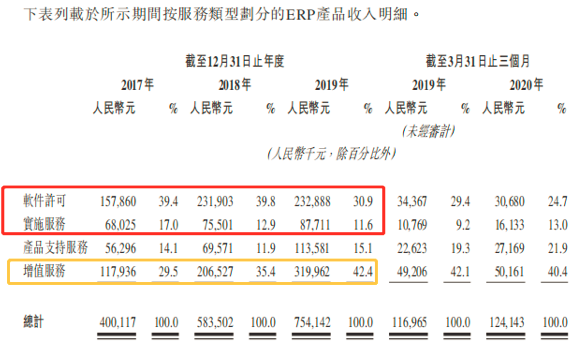

从业绩上来,后期研发推出的SaaS产品未能担起大任,主要贡献仍靠早期着手的ERP解决方案,尽管从2017年近七成的业绩占比,已经降至59.7%。

现金流起伏

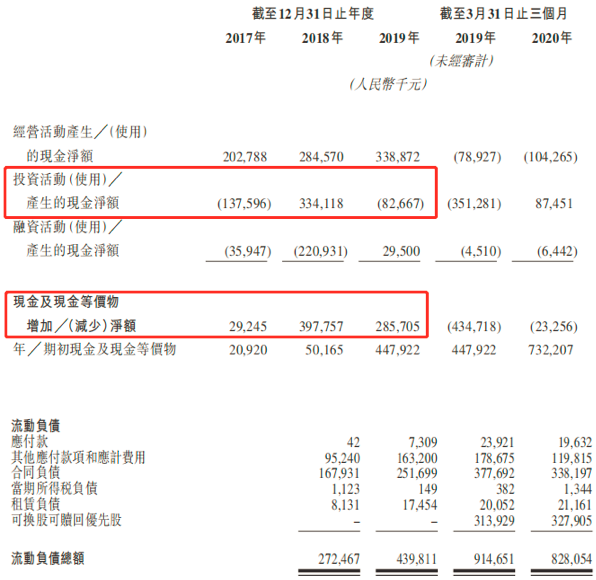

2017年-2019年,明源云的融资净额持续为负,尤其在2018年融资净额为-2.2亿元,2019年转正,产生的现金净额为2950万元。

在融资流入不畅的情况下,投资现金流如“过山车”般波动。而2018年之所以能从-1.37亿元的现金净额,大增至3.34亿元,这近5亿元的拉升额,主要来自于金融资产的变现,由此也推高了现金流,当期手握现金增加9.97亿元。

截至2019年底,明源云的账面现金7.32亿元,流动负债为9.15亿元,其中3.78亿元为合同负债,3.13亿元为可换股可赎回优先股,有息负债规模为2.02亿元。有息负债规模三年的时间翻增了1倍多。

技术创新被明源云视为核心,甚至把它看作对公司成功至关重要的一点,但其核心力也未表现得独一无二。

但核心优势也成了明源云的风险:担心侵权风险,也在忧虑已侵权带来的赔偿损失。

这种担心并非杞人忧天,而是前车之鉴。2019年,明源云已因侵犯别人作品遭到了起诉。

乐居财经从工商信息获悉,2019年4月,蓝牛仔影像(北京)有限公司起诉深圳市明源软件股份有限公司(明源科技前身),起诉的理由是侵害作品信息网络传播权。此外,侵犯知识产权遭到第三方索赔,是明源云尤为担心的。高昂的成本对现金、业绩等都会产生冲击,对于融资渠道不顺畅的明源云,冲击力会更大。

新动力在哪?

较早进入房地产软件行业,百强房企几乎都为其所覆盖。2019年,明源云42%的收入都来自这些企业。这是明源云业绩提升的源动力,也正因此,明源云的拓疆之心有所松懈。

“大部分销售额来自现有客户而非新客户”,是当年创业板未通过其申请上市的理由之一,现在这一问题,依然存在于体量变大的明源云身上。

ERP产品是明源云的看家本领,也是拿下九成百强房企的利器。从中可以看到,其收入增长动力主要来自增值服务,而这部分增值服务则主要依靠积累的老客户。

2017年-2019年,“软件许可”占比连年下降,增值服务在2019年已赶超,跃居第一位。根据介绍,“软件许可”是按所订阅ERP解决方案数目及类型收取单次许可费用,2019年此项收入几乎与2018年持平,但“增值服务”却高出1.13亿元。这从侧面反映出,新客户开拓能力偏弱,在订阅方案的数目变化不大的情况下,为老客户提供定制的增值服务为其输送收入。

对于明源云软件的单次收费价格,招股书中虽未披露,不过“明源软件的价格偏高”是房地产行业的共识。在此前的媒体采访中,高宇还曾对此表示:“不会因此担心客户流失”。

如果以此计算,2019年软件许可收入微增,单价偏高,那么订阅此服务的用户数目粗略估计是下降的。业内人士分析称,订阅服务数量的下降有多种原因,一是百强房企中有不少自建类似明源系统,而明源只是做基础类的,可替代性高;二是60%客户来自新房领域,新房客户越来越集中,增长乏力;三是与阿里云、腾讯云比起来,明源云的优势并不突出。

大客户对明源云的收入贡献不强,也从某种意义上印证了这一点。数据显示,2017年、2018年及2019年以及截至2020年3月31日止,来自五大客户的收入分别占同期总收入的11.6%、12.9%、12.9%及15.3%。

对于后续推出的SaaS,囊括四“云”服务的产品。虽然近三年收入持续上涨,但净亏损的历史,依然让明源云对其表露出了担心:未来可能继续净亏损。

截至2017年、2018年及2019年,明源云分别净亏损5090万元、4530万元、4180万元。2020年前三个月,产生净亏损790万元。

央行行长潘功胜:稳妥化解大型房企债券违约风险

2023-10-23一视同仁支持房地产企业合理融资需求,保持房地产融资平稳。土拍规则生变,或重回价高者得?

2023-10-20土拍规则调整顺应市场变化,4城取消地价限制。最高发放3万元!郑州高新区发布多子女家庭购房补贴办法

2023-10-20二孩家庭给予一次性2万元/套的购房补贴;三孩家庭给予一次性3万元/套的购房补贴。9月份郑州商品房销售8608套,销售均价12304元/平方米

2023-10-20其中商品住宅销售4961套,销售面积60.02万平方米,销售均价11513元/平方米。9月房价:下跌态势有所遏制,一线城市回稳趋势明显

2023-10-19政策效应开始显现。南京出台存量房交易资金监管新政

2023-10-19进一步激发存量房市场活力,保障存量房交易资金安全,维护买卖双方合法权益。上海优化住房公积金个人住房贷款套数认定标准

2023-10-19明确了首套住房和第二套改善型住房的认定。国家统计局:房地产实现高质量、可持续发展仍然有坚实的支撑

2023-10-18房地产的调整是有利于房地产向高质量发展方向转型。

- 12:48

- 12:21

- 11:56

- 11:54

- 11:45

- 11:45

- 11:34

- 11:09

- 11:01

- 10:57

- 10:49

- 10:46

- 10:37

- 10:27

- 10:19

- 10:10

- 10:02

- 09:59

- 09:50

- 09:48

- 09:39

- 09:08

- 09:05

- 08:58

中国城市住房价格288指数

(2023-02)1571.9点

- 0.13%

- -0.91%

| 日期 | 指数 | 环比 | 同比 |

|---|---|---|---|

| 2023.01 | 1569.9 | -0.97% | -0.14% |

| 2022.12 | 1572.1 | -0.92% | -0.11% |

| 2022.11 | 1573.9 | -0.12% | -1.08% |

| 2022.10 | 1575.8 | -0.20% | -1.01% |

| 2022.09 | 1579.0 | -0.02% | -0.87% |

| 2022.08 | 1579.3 | -0.04% | -0.62% |