公司克而瑞研究中心 2021-05-10 08:51:46 来源:丁祖昱评楼市

“2020年上半年经历新冠疫情“黑天鹅”,下半年又出台了“三条红线”的监管指标,房企的投资及销售节奏在这一年中跌宕起伏。特别是三条红线对整个房地产行业的运营逻辑都产生了重大的影响,在此背景下,2020年降杠杆成为企业的共识,房企积极调整财务结构以求变“绿”。

从67家已经披露业绩报告重点上市房企的财务情况来看,各大房企通过加大销售回款、推进主体上市等方式增加现金流入,目前行业平均现金短债比在此基础上被优化10个基点至1.47,房企净负债率同比大幅下降12.5个百分点至66.04%,有超过六成的房企净负债率实现了下降。通过这一系列的调整优化,截止2020年末有15家房企成功降至绿档。

与此同时,在土地成本上升和政策调控持续的背景下,行业利润空间和企业盈利指标的下行压力也将长期存在,2020年,66家已经披露业绩报告的重点上市房企中有近7成企业毛利率、归母净利率双降。

在“房住不炒”政策主基调下,未来企业还需从提升投资及成本管控能力、内部运营效率以及产品打造能力等角度着手,挖掘利润空间并强化自身的行业竞争力。”

01

逾7成典型房企毛利率、净利率双降

随着近年销售增速的放缓,规模房企的结算规模也受到影响,叠加部分房企前期高地价项目进入结算,利润空间受到挤压,行业利润增速拐点已在2019年得到确认。

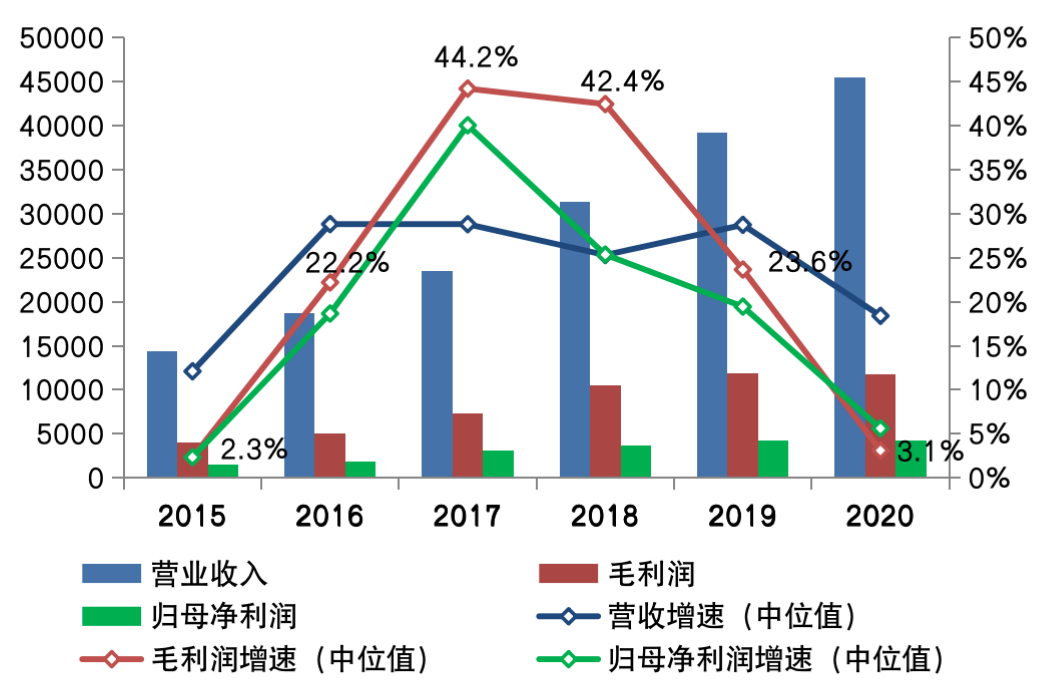

2020年,疫情给企业开工复工、交楼结算的节奏以及运营管理都带了严峻的挑战,营收和利润压力倍增。从截至目前已披露年报的66家行业典型上市房企的营收和利润规模来看,2020年整体的营业收入为45429亿元,营收增速的中位值为18.4%,较2019年的28.7%下降10.3个百分点。整体营业成本33706亿元,增速放缓幅度明显小于营收。

在营业收入和营业成本增速不匹配的挤压下,行业毛利润规模增速表现出更为明显的下降趋势。2020年,66家行业典型上市房企实现毛利润总规模11722亿元、归母净利润4297亿元,毛利润增速和归母净利润增速的中位值分别为3.1%和5.6%,较2019年的23.6%和19.4%进一步明显下滑。

图:2015-2020年行业典型上市房企营收、利润规模及增速(亿元)

数据来源:CRIC、企业公告

其中,毛利率指标降幅最大,2020年毛利率中位数同比降低4.8个百分点至24.3%。净利率和归母净利率的中位数也分别降低2.6和1.9个百分点至10%和8.2%。与历年相比,净利率指标已降至2016年的水平,归母净利率则是2015年以来的最低水平。

图:2015-2020年行业典型上市房企整体利润率水平及变动

数据来源:CRIC、企业公告

具体来看,2020年在66家行业典型上市房企中,绝大部分企业的利润率水平呈不同程度的下行。其中,毛利率、归母净利率下行的房企分别达到62家和51家,毛利率和归母净利率双降的房企达到47家,占比逾7成。

图:2020年部分行业典型上市房企毛利率、归母净利率变动

数据来源:CRIC、企业公告

2020年行业营收及利润增速进一步放缓、多数规模房企利润率水平显著下降主要有以下几大方面原因:

其一,近年来土地市场竞争加剧、土地成本上升,2020年不少房企前期获取的高地价项目进入结算,对企业利润空间的影响较为显著

其二,2018年以来房企的利息资本化处理,对营收及利润率的滞后性影响开始显现。在近年融资监管加强、融资渠道收紧的行业背景下,面对不断提升的融资成本,多数房企调高利息资本化率,以优化当期利润指标。但2020年以来随着这部分项目进入竣工结算,融资利息计入营业成本后导致项目的利润率水平下行。

其三,目前“房住不炒”调控基调企稳,一二线热点城市限价政策直接抑制市场价格上扬,且短期内政策难有放松。对于重点布局一二线城市或是前两年在热点城市高价拿地的部分房企而言,地块的货地比会明显低于企业自身预期,项目盈利空间受限。

其四,2020年特别是上半年在疫情的影响下,房地产行业整体的开工复工、竣工及项目交付结算的进度普遍延缓,影响到多数企业全年营收及利润规模的确认。

同时,自2020年8月底政府颁布“三条红线”监管指标以来,“控负债、降杠杆”成为众多房企关注重点,“降存量、增营收”则是房企转变增长方式的直接表现。许多房企在抓销售、抓回款、增加现金流的过程中通过一定程度的“以价换量”实现货值去化,进一步加剧了增收不增利的现象。

注:“三条红线”包括剔除预售款后的资产负债率不得大于70%,净负债率不得超过100%,现金短债比要大于1。

02

“三条红线”下房企积极降档满足要求

“三条红线”的出台对整个房地产行业的运营逻辑都产生了重大的影响,“三条红线”成为房企改善财务状况的一个重要衡量标准,各大房企纷纷通过加大销售回款、推进主体上市等方式增加现金流入、优化债务结构,从67家已经披露业绩报告重点上市房企的财务情况来看,截止2020年末有15家房企成功降至绿档。

表:2018-2020年67家房企整体财务指标

注:2020年港币统一以0.9134进行换算,融资成本为67家典型上市房企数据算数平均

数据来源:企业业绩报告,CRIC整理

1、 房企持续关注现金增长

从各项指标来看,2020年末67家重点上市房企的现金持有量为26585亿元,同比增长10.09%。从梯队来看,持有现金量跟房企规模大体成正比,TOP10房企仍拥有着绝对的领先地位。从增速来看,TOP10房企的现金持有量同比减少了3.15%,是唯一现金减少的梯队。值得注意的是,TOP50+梯队的房企现金增幅相对较大,同比增长达到20%以上,在“三条红线”的共识下,中小型房企意图建立更强的风险抗击能力,加大持有现金量以应对更加复杂的市场环境。

表:2020年各梯队房企现金变化

数据来源:企业业绩报告,CRIC整理

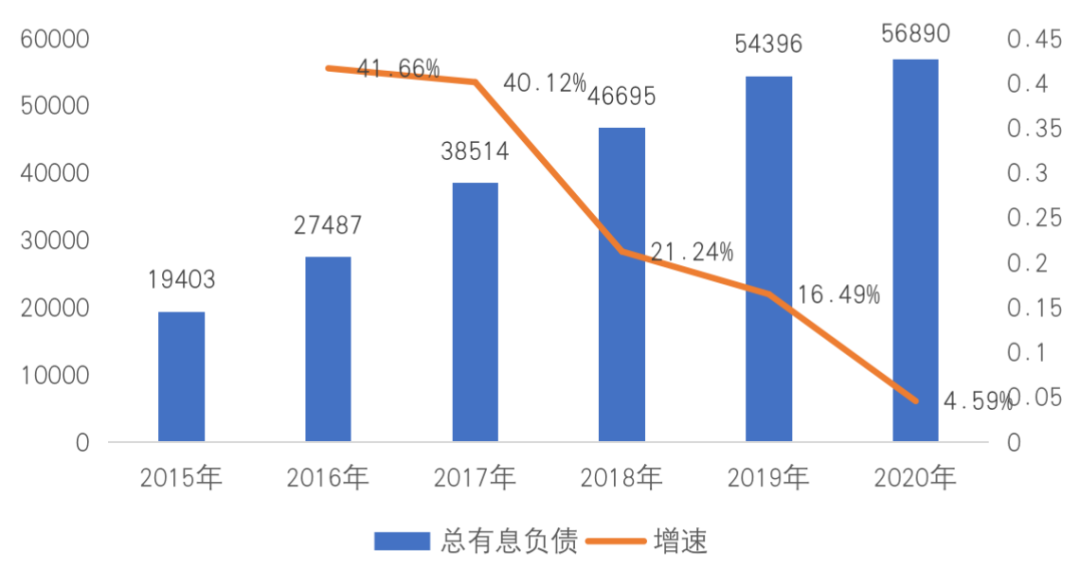

2、总有息债增速断崖式下跌

2020年末67家重点房企的总有息债规模为56890亿元,同比增长了4.59%,增速较于2019年下滑超过10个百分点。可以看到,总有息债的增速自2018年实现断崖式下跌后,再一次迎来较大幅度的下降,近两年的行业调控效果逐步显现,特别是2020年政府出台三条红线相关调控政策后,一方面很多企业为了减少踩线,积极调整财务结构,有息负债不增反降,另一方面整体调控带来的对有息债总量上涨幅度的限制,也使得房企的有息债增速下降。

图:房企历年总有息负债及增速情况(单位:亿元)

数据来源:企业业绩报告,CRIC整理

3、短债近五年首次同比下降

从有息债的期限结构来看,2020年末67家房企的短期有息债18042亿元,同比下降0.30%,近五年来首次出现同比下降的情况,而此前短债的年同比增速均保持在20%左右的水平;同时,2020年末长期有息债39008亿元,同比增长7.09%。三条红线出台后,可以看到房企的有息债增速进一步下降,同时由于“三条红线调控中其中的一条红线为现金短债比不得小于1的硬性指标,房企积极调整负债结构,积极赎回短债,确保过线。

得益于此,2020年末房企的现金短债比的加权平均值相同比增长了0.14至1.47,是近四年来最高值,且67家重点房企现金短债比的中位数为1.61,较于2019年增长0.58,房企流动性和安全边际得到进一步的提升;同时,长短债比加权平均值同比上升0.15至2.16,也是近四年来的最高值,房企整体的偿债结构近一步优化,短期偿债风险有所降低。

表:67家房企历年长短债及增速情况

数据来源:企业业绩报告,CRIC整理

4、净负债率降幅创近三年新高

2020年末67家房企的加权净负债率(永续债作为权益)约为66.04%,同比大幅下降了12.5个百分点,下降幅度是近三年来新高。

三条红线出台后,由于净负债率需低于100%的红线要求,房企积极进行降杠杆,一方面通过出售项目,加大现金回款率等多种方式促进现金增长,现金同比增长了10.1%个百分点;同时,减少负债增加额,总有息债同比涨幅仅为4.6%;最后,通过加大合作,或者实现上市、分拆旗下业务板块上市的方式,保持较高的权益增长速度,67家房企的总权益同比增长20.1%。在此消彼长的情况下,房企的整体净负债率得到较大的改善。

图:67家重点房企历年净负债率情况

数据来源:企业业绩报告,CRIC整理

从各梯队的企业表现来看,2020年末净负债率最低的梯队还是TOP10房企,为58.18%, 50强房企净负债率差距不大,且明显低于排名第50名之后的房企。

图:各梯队房企2016-2020年平均净负债率情况

数据来源:企业业绩报告,CRIC整理

5、2021年将继续紧抓销售回款

从67家房企在三个指标上的通过率来看,现金短债比的通过率最高,达到了91%,同比提高了16个百分点;此外净负债率也同样较高,通过率达到了82%,同比提高了12个百分点,整体看来大多数企业都能满足这两个指标。相较之下,剔除预收款后的资产负债率的通过率仅有37%,虽然同比提高了15个百分点,但是仍然较低,多数房企仍然需要在这个指标上面继续改进。

图:2020年和2019年67家房企三条红线指标通过率情况

数据来源:企业业绩报告,CRIC整理

总的来看,2021年,随着房地产贷款集中度管理的落实以及土地出让两集中政策的推出,再加上三条红线的降杠杆要求,房企对于融资的安排势必会越发谨慎。

大多数房企在2020年业绩会上都表示将会继续紧抓销售回款,不断提升运营效率,提高盈利水平,以加强自身造血能力;同时也会继续优化融资结构,尽量降低融资成本;此外部分企业如佳兆业、阳光城(5.650, -0.03, -0.53%)等也宣布将旗下业务分拆上市提上日程。

03

加速去化抓回款,存货周转已加快约2月

在新冠疫情等“黑天鹅”事件和“三条红线”影响下,房企纷纷着重提升内部管理,一方面提升存货的周转效率,提振销售和营收规模;另一方面加快现房库存去化,加快现金回流。就2020年全年来看,存货周转天数在2019年的基础上进一步缩短,平均存货周转月数为42个月(约3.5年),较上年下降1.8个月(约54天)。

图:2017-2020年平均存货周转月数及变动情况(单位:月)

数据来源:企业年报、CRIC

截至2020年全年,67家样本企业的存货规模达到了11.1万亿元,有37家存货增速较上年下降,占比约55%。从单个房企的存货规模来看,2020年全年有29家房企存货规模超过1000亿元,较2019年下降3家。

可以看出来虽然上半年疫情带来了较多的不确定性,房企多数开竣工受到一定影响,但下半年在融资环境收紧,“三条红线”的政策压力下,房企拿地普遍较为谨慎,且多数房企加速去化抓回款,虽然存货规模仍然有所上升,但增速较2019年进一步收窄。

图:样本房企2017-2020年存货总量及存货同比增速(单位:万亿元)

数据来源:企业年报、CRIC

虽然目前来看整体库存风险可控,但企业在投资时需要关注城市发展的不均衡和一城一策的管控体系造成的城市市场分化问题。一些热点城市持续供不应求,土地价格高涨,部分二线和三四线城市库存持续积压,去化周期已经超过3年。并且我们预计这种分化效应将持续加强,未来除了从内部管控上提升存货管理之外,在土地投资时也需要谨慎选择城市。

2020年,房企利润空间持续受到挤压,行业整体营收及利润增速进一步放缓,企业利润率水平延续下行趋势且降幅明显扩大。在销售增速放缓、政策调控持续、土地成本上升的行业背景下,企业利润空间和盈利指标的下行压力或将长期存在。

从长期来看,在“三条红线”等监管政策下,未来不同房企之间将继续保持分化,甚至进一步加强。面对行业及政策压力,未来房企更需要提升自身内在的成本管控能力、经营管理效率,努力挖掘利润空间,强化自身的行业竞争力。

央行行长潘功胜:稳妥化解大型房企债券违约风险

2023-10-23一视同仁支持房地产企业合理融资需求,保持房地产融资平稳。土拍规则生变,或重回价高者得?

2023-10-20土拍规则调整顺应市场变化,4城取消地价限制。最高发放3万元!郑州高新区发布多子女家庭购房补贴办法

2023-10-20二孩家庭给予一次性2万元/套的购房补贴;三孩家庭给予一次性3万元/套的购房补贴。9月份郑州商品房销售8608套,销售均价12304元/平方米

2023-10-20其中商品住宅销售4961套,销售面积60.02万平方米,销售均价11513元/平方米。9月房价:下跌态势有所遏制,一线城市回稳趋势明显

2023-10-19政策效应开始显现。南京出台存量房交易资金监管新政

2023-10-19进一步激发存量房市场活力,保障存量房交易资金安全,维护买卖双方合法权益。上海优化住房公积金个人住房贷款套数认定标准

2023-10-19明确了首套住房和第二套改善型住房的认定。国家统计局:房地产实现高质量、可持续发展仍然有坚实的支撑

2023-10-18房地产的调整是有利于房地产向高质量发展方向转型。

- 12:48

- 12:21

- 11:56

- 11:54

- 11:45

- 11:45

- 11:34

- 11:09

- 11:01

- 10:57

- 10:49

- 10:46

- 10:37

- 10:27

- 10:19

- 10:10

- 10:02

- 09:59

- 09:50

- 09:48

- 09:39

- 09:08

- 09:05

- 08:58

中国城市住房价格288指数

(2023-02)1571.9点

- 0.13%

- -0.91%

| 日期 | 指数 | 环比 | 同比 |

|---|---|---|---|

| 2023.01 | 1569.9 | -0.97% | -0.14% |

| 2022.12 | 1572.1 | -0.92% | -0.11% |

| 2022.11 | 1573.9 | -0.12% | -1.08% |

| 2022.10 | 1575.8 | -0.20% | -1.01% |

| 2022.09 | 1579.0 | -0.02% | -0.87% |

| 2022.08 | 1579.3 | -0.04% | -0.62% |