公司丁祖昱 2020-08-12 09:00:44 来源:丁祖昱评楼市

2020年上半年,房地产市场走出深V曲线。

百强房企销售业绩自2月份跌入谷底,3月迅速反弹拉升,4月同比转正后至7月百强房企销售业绩同比进一步提升至25.7%。1-7月,累计业绩规模同比增长2.7%,是自年初以来累计业绩增速首次转正。

往年7月一直是销售淡季,但受疫情影响,今年市场整体推案节点后移,房企在7月的销售力度并没有松懈。

展望下半年,根据以往经验约60%的货值会集中在下半年推售。而今年受疫情影响上半年开工进度滞后,下半年作为房企抢收业绩的关键期、供应量可能进一步加大。同时,受惠于相对宽松的货币政策环境,预计下半年房地产市场仍具韧性,成交有望保持在较高水平。

在行业见顶信号明显,业内竞争进一步加剧,各梯队分化、集中度持续升高的当下,千亿房企在融资、拿地等资源的获取上优势更加明显,因此持续抢占市场份额,追逐千亿也成为房企的共同诉求。

01

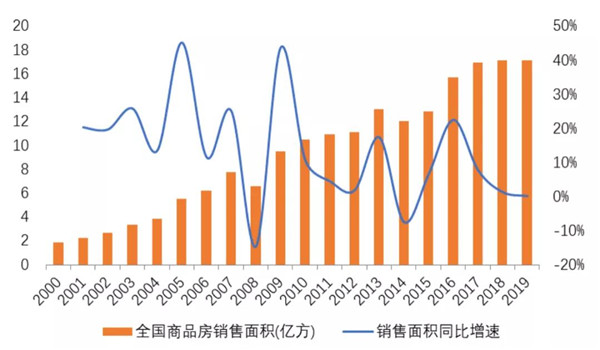

竞争加剧,三十强房企阵营最稳固

自2016年销售面积同比增速达到峰值22.5%以来,已经连续三年下滑,行业规模探顶,房企发展空间不断压缩。至2019年,随着“房住不炒”的政策持续贯彻,全国商品房销售面积增速只实现了0.1%的增长。在“稳”字当头的大方向下,趋缓的规模增长意味着行业天花板已经显现,因此房企发展空间被压缩,扩容压力变大。

图:2000-2019年全国商品房销售面积及增速

数据来源:国家统计局,CRIC整理

从目前来看各梯队名单已逐步成型,三十强房企阵营最稳固。2015年至2019年,碧桂园、万科、恒大等7家房企已连续5年占据榜单TOP10。

对比2018年和2019年百强房企,仅有11家不同,相比2016年的变动减少了近半。各梯队房企名单逐步成型,预计随着市场进一步发展,行业结构将更加稳定。

从梯队阵营来看,2019年TOP30房企阵营最为稳固,同比变动率仅为6.7%,即使内部竞争激烈、你追我赶,但对外形成了一道难以突破的天然屏障。同时,覆盖了2019年全部千亿房企的TOP40队伍排名同比变动率也不大,这从另一个角度说明了超千亿销售的房企能够较为安全地维持40强的行业地位。

表:2015-2019年TOP100房企分梯度行业排名同比变动率

数据来源:CRIC整理

02

规模仍是诉求,千亿房企增至35家

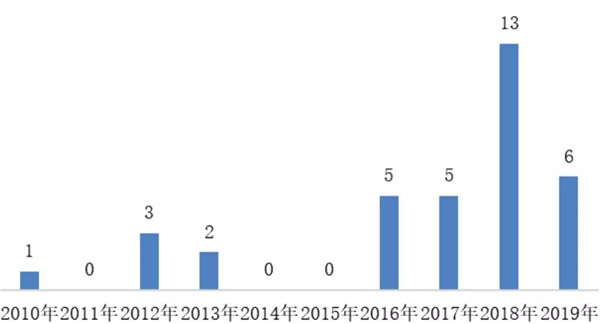

千亿阵容逐步壮大,2020年将突破35家。自2010年千亿房企阵营迎来第一员万科,到2019年队伍已壮大至35家,碧桂园、恒大、万科三家房企的合约销售更是超出了6000亿元。从他们首次突破千亿的时间来看并非连续分布,在2011、2014和2015年没有新晋千亿房企,出现了断层。

但随着竞争和分化的加剧,头部房企表现渐入佳境,2016年开始连续两年均新增了5家千亿房企,在2018年更是增加了13家千亿房企。

对比下,2019年新晋千亿数量“腰斩”,但在行业规模见顶的背景下仍有6家房企夺得千亿称号,延续了2017年的节奏。

据统计,截至2020年6月,已有13家房企销售额超千亿,在疫情影响下比2019年同期还多出一家,预计在下半年加速去化回款的节奏下,全年千亿房企总数能进一步增加。

图:分年度新增千亿房企数量(单位:个)

数据来源:CRIC整理

03

龙头房企较早注重保持行业领先地位

从2010年万科达千亿以来,截止2019年末达到的千亿共有35家,其中2010-2017年实现千亿的房企有16家,2018年和2019年这两年期间达到千亿的房企共有19家,虽说更多房企比之前更加注重发展质量,但对于接近千亿的房企来说,进入千亿行列仍为其重要目标之一。

从企业实现千亿的增速来看,2017年及以前进入千亿行列的企业,在实现千亿前的复合增长率总体高于实现千亿后两年的复合增长率,16家房企在达千亿前两年的平均复合增长率达到43%,达千亿后两年的复合增长率为33%。

2018年达到千亿的房企,其达千亿当年的同比增速也是都高于千亿后一年的增长率。

2019年新增千亿企业的当年平均增长率为28%,高于TOP100的行业平均增长率6.5%。

可以说,房企在冲刺千亿的前一两年普遍执行高速扩张的方式促规模,达到较高的规模后开始寻求更稳定的增长保持行业地位是一个趋势。

虽然大部分企业是在达千亿前一两年甚至当年才开始发力,但万科、保利、中海、恒大和碧桂园,在达到千亿前提前3年已经开始提高业绩增速。

此外,绿地、恒大、华润、融创和世茂房地产这5家房企的千亿后两年的复合增长率仍高于前两年,这五家房企保持高速增长主要是由于其战略目标并非只是千亿,而是保持行业地位,或者进入行业前十的位置,因此多年保持高速增长。

04

深耕或拓展均可助推千亿

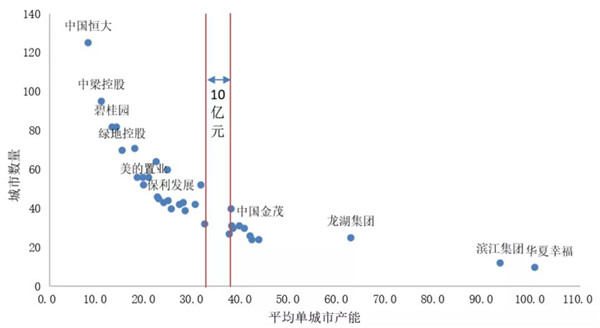

从房企的平均单城市产能来看,35家房企在达到千亿当年的平均的单城市产能为31.7亿元。

实现千亿房企的布局策略有显著的差异,可以简单总结为拓展型和深耕型,且两大布局策略的企业单城市产能存在近10亿/城/年的差距。

我们把当年平均产能高于40亿的12家房企划分为深耕型企业,如华夏幸福和滨江集团千亿当年的平均单城产能在百亿左右,两家企业的进驻城市分别只有10城和12城,为典型的深耕型企业。

平均单城市产能低于30亿元的23家房企可以定义为拓展型房企,恒大集团布局范围广,以量取胜,千亿当年的城市数量达到125家,平均单城产能为8亿元,为典型的拓展型企业。

图:千亿房企破千亿当年城市数量和单城市产能

数据来源:企业年报,CRIC数据

平均单城产能超过40亿的房企主要为深耕型企业,进驻城市数量较少,平均为26个城市,且在达到千亿当年平均有3个城市单城产能率先突破百亿。此类深耕企业先在本地扎根达到一定的规模之后,再慢慢对外扩展。

从深耕型房企的城市共性来看,除去房企起家的城市,如龙湖起家重庆,华夏幸福起家廊坊,首开起家北京等,大多数单城破百亿的城市都为一二线城市。

市场容量整体较大,同时房企竞争较为温和的城市,房企进驻后快速实现单城破百亿目标的机会较大。

这类城市在市场容量方面表现突出,商品住宅成交量大,有较广的购房客群基础,近些年表现为人口流入和城镇化规模扩大,人口持续增带来持续的购房需求;同时,由于市场开放程度更高,头部房企势力不是很强且未形成大型的本土势力,进驻风险较小。成都、上海、西安、杭州、重庆、青岛等均属于这一类城市。

表:深耕型房企千亿当年产能破百亿城市

备注:祥生衢州、台州接近百亿;金地上海、武汉接近百亿 数据来源:企业年报,CRIC数据

拓展型企业基本布局超40城,其中非省会地级三四线城市成其扩张主力。目前已有21家拓展型房企基本布局均超40城,如果计算平均数的话,其平均进驻城市数量达到60城,布局城市数量是深耕型企业的3倍。

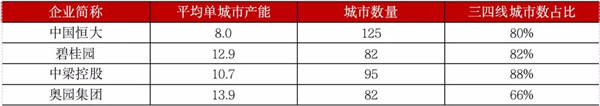

超过80城的房企有4家,分别为恒大、碧桂园、中梁和奥园,这四家房企布局广泛,平均单城市产能不到15亿元。

扩展型企业可以分为两类,第一类是碧桂园和恒大这些龙头房企,碧桂园和恒大在2013年达到千亿,这类走全国化路线的房企由于一二线城市市场竞争激烈以及政策压力,提前布局三四线市场,受益于三四线城市的成交放量,凭借抢先布局均衡发展的优势取得了不错的业绩。

第二类中梁这类后起之秀则是通过快速扩张城市,小体量项目快周转来达到业绩扩张。其从2016年开始走出浙江大本营,多布局环一二线的三四线城市,且其2017年多数项目占地面积都在10万平方米以下,所以这些项目能够快速投入开发建设并推出,也为中梁“快进快出”的战略提供了支持。

表:典型拓展型房企三四线城市布局情况

数据来源:企业年报,CRIC数据

05

7家房企今年有望冲击千亿

根据CRIC《2020年上半年中国房地产企业销售TOP200排行榜》数据,我们对新晋千亿房企做一个简单的预测。

预测的依据主要有三个:

第一是通过假设房企上下半年企业销售金额相同来判断全年可能冲击千亿的房企;

第二是假设企业全年的业绩增速与上半年销售增速相同,来判断全年能否冲击千亿;

第三是根据企业业绩会上披露的全年可售货值数据,按照60%的去化率推算企业全年业绩能否突破千亿。

经过筛选我们判断2020年,龙光集团、新力地产、禹洲集团、中骏集团、卓越集团、建发房产、以及合景泰富均有希望在20年冲击千亿。

表:2020年有望新晋千亿房企(单位:亿元)

备注:龙光集团、新力地产、建发房产及卓越集团采用CRIC《中国房地产企业售TOP200排行榜》数据,其他均为企业公告

数据来源:CRIC整理

06

千亿规模后,梯队内依然挑战重重

虽然千亿是多数房企的诉求,且千亿已经成为了天然护城河。但是在千亿阵营内,竞争依然激烈。从数据我们可以发现,达千亿后企业排名增速放缓,排名下降的房企数量增多。

行业地位方面,由于2010年达千亿房企和2019年达千亿房企本身并不在一个量级,这里为了统一用企业千亿前后的排名变化情况来考察其行业地位的变化。其中29家在2019年前达到千亿的房企中,达到千亿当年有5家行业排名下降,而在达到千亿后一年有8家房企行业排名下降。

在2019年达到千亿的房企中,千亿当年只有1家行业排名下降,而2020年上半年有3家排名较2019年末下降。

从行业排名也可以看出,企业大多在冲刺千亿时销售扩张步伐更大,而跻身千亿后只要稍有松懈其排名依然会面临挑战。千亿是保证领先的首要目标,但是如何在实现千亿后保持地位的稳固,房企还需要做更长期的布局和考量。(来源:丁祖昱评楼市)

央行行长潘功胜:稳妥化解大型房企债券违约风险

2023-10-23一视同仁支持房地产企业合理融资需求,保持房地产融资平稳。土拍规则生变,或重回价高者得?

2023-10-20土拍规则调整顺应市场变化,4城取消地价限制。最高发放3万元!郑州高新区发布多子女家庭购房补贴办法

2023-10-20二孩家庭给予一次性2万元/套的购房补贴;三孩家庭给予一次性3万元/套的购房补贴。9月份郑州商品房销售8608套,销售均价12304元/平方米

2023-10-20其中商品住宅销售4961套,销售面积60.02万平方米,销售均价11513元/平方米。9月房价:下跌态势有所遏制,一线城市回稳趋势明显

2023-10-19政策效应开始显现。南京出台存量房交易资金监管新政

2023-10-19进一步激发存量房市场活力,保障存量房交易资金安全,维护买卖双方合法权益。上海优化住房公积金个人住房贷款套数认定标准

2023-10-19明确了首套住房和第二套改善型住房的认定。国家统计局:房地产实现高质量、可持续发展仍然有坚实的支撑

2023-10-18房地产的调整是有利于房地产向高质量发展方向转型。

- 12:48

- 12:21

- 11:56

- 11:54

- 11:45

- 11:45

- 11:34

- 11:09

- 11:01

- 10:57

- 10:49

- 10:46

- 10:37

- 10:27

- 10:19

- 10:10

- 10:02

- 09:59

- 09:50

- 09:48

- 09:39

- 09:08

- 09:05

- 08:58

中国城市住房价格288指数

(2023-02)1571.9点

- 0.13%

- -0.91%

| 日期 | 指数 | 环比 | 同比 |

|---|---|---|---|

| 2023.01 | 1569.9 | -0.97% | -0.14% |

| 2022.12 | 1572.1 | -0.92% | -0.11% |

| 2022.11 | 1573.9 | -0.12% | -1.08% |

| 2022.10 | 1575.8 | -0.20% | -1.01% |

| 2022.09 | 1579.0 | -0.02% | -0.87% |

| 2022.08 | 1579.3 | -0.04% | -0.62% |