公司范慧茹 2020-10-14 09:13:28 来源:乐居财经

随着存量房时代的到来,物管行业逐渐成为资本市场的新宠,不仅有远超房地产几倍甚至几十倍的市盈率,还有轻负债、稳收入等优势。

头部房企觊觎这个万亿级物业蓝海的野心也逐渐显露,分拆物业板块上市,便是他们在物业资本市场掘金的第一步。

截止目前,A+H股上市物企达31家,据乐居财经统计,至少还有13家物企已递交招股书,排队等待上市。

在递交招股书的名单中,第一服务、卓越商企、世茂服务、合景悠活已于近日纷纷通过港交所聆讯,这给其他备战上市的物企再次增添了信心。

通过聆讯的物企也为后来者提供了多个参考样本。房企分拆物业板块上市,有着天然优势,可以为物业公司输送大量的管理面积。不过,相对于这一优势,资本市场似乎更看重企业的独立性和外拓能力。

母公司依赖也成了大多数脱胎于房企的物业公司所具有的特性。于是,在上市前夜突击收并购,便成了各家物企不谋而合的最大默契。

世茂服务耗资12亿元并购

近日,世茂服务通过港交所聆讯,其业绩表现尤为突出,2020年上半年营收为15.65亿元,去年同期仅为8.45亿元;上半年利润达2.55亿元,去年同期为1.09亿元。

利润的大幅增长离不开规模的扩张,截至2020年6月30日,世茂服务共管理293项物业,总在管建筑面积为8572万平方米,比去年年底增加1755万平方米。

此外,世茂服务第三方物业管理面积占比也从2018年的0.81%,到2019年的25.52%,再到2020年上半年的37.88%,逐渐降低对母公司的依赖性。

世茂服务通过一系列的收并购,实现了第三方物业管理面积的快速增长。

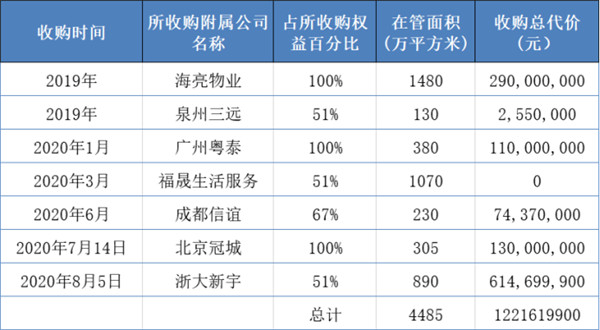

从2019年到2020年8月,世茂服务先后收购了海亮物业、泉州三远、广州粤泰、福晟生活服务、成都信谊、北京冠城、浙大新宇等物业管理公司的不同股权。总在管面积达4485万平方米,相当于世茂服务上半年服务体量的一半,总耗资约12.22亿元。

合景悠活2个月收购5家

相比世茂服务,刚刚通过港交所聆讯的合景悠活规模并不算大。

截止2019年底,合景悠活住宅部分在管面积1830万平方米,合约建筑面积2940万平方米;商业部分在管面积330万平方米,合约建筑面积450万平方米。

截止2020年4月30日,合景悠活总在管建筑面积为2214.8万平方米,在31家已上市物企中,规模排名较后。

合景悠活绝大部分物业管理收入均来自关联公司。2017年至2019年,来自合景泰富及其关联公司的物业管理服务收入分别占合景悠活物业管理服务总收入的100%、100%及91.8%。

直到2019年,通过1.97亿元收购罡昱企业后,才获得第三方物业管理面积。截止2020年4月30日,来自第三方物业管理面积达到了477.1万平方米,占比总在管面积的21.5%。

就在通过聆讯前夕,合景悠活又斥资6736万元,于8月份和9月份先后收购了5家物业公司。

第一服务的重组加法

与上市物企相比,同属小规模的第一服务于近日也通过了聆讯,拟于10月22日正式挂牌上市。

在2017-2019年,第一服务在管面积分别为731.8万平方米、1062.6万平方米、1354.3万平方米,到2020年4月30日才增至1500万平方米。

来自第三方物业的在管面积从2017年的91.4万平方米提升至2020年4月30日的411.8万平方米,第三方物业在管面积比例达27.4%,依旧存在母公司依赖性。

无法拼规模的第一服务,选择另辟蹊径,他为资本市场讲了一个“好故事”,即主打绿色人居。

上市前当代置业董事局主席张雷将第一物业和第一人居进行了一系列重组。第一人居主要从事提供绿色人居解决方案,这也为第一服务找到了新的利润增长点。

2020年2月,第一物业收购第一人居72.1%股权,两家公司合二为一。随后,第一资产、张雷分别将持有第一物业的64.6%及4.2%股权转让予第一服务,紧接着第一资产再度转让第一物业31.2%股权。

至此,第一人居成为第一物业子公司,同时第一物业成为了第一服务控股(香港)的全资子公司。

招股书显示,2019年,第一服务录得物业管理服务收入2.73亿元,占总收入的43.7%;绿色人居解决方案收入1.56亿元、增值服务1.97亿元,分别占比24.7%、31.6%。

显然,在营收方面,绿色人居解决方案贡献不小的力量,且毛利率也要高于基础物业管理服务。

第三方物业收购方面,据招股书披露,于2020年3月,收购一家于中国江苏省成立的物业管理公司的45%股权,总代价为人民币2,519,000元,此外并无其他关于收购方面的信息。

卓越商企一年投标139次

拟于10月19日挂牌上市的卓越商企,截至2020年5月31日,在34个城市拥有331个在管项目,总面积为2580万平方米。

跟其他多数依赖母公司的物企不同,卓越商企到2019年,来自第三方物业开发商开发的物业在管面积占比已过半。

截至2017年、2018年及2019年12月31日以及2020年5月31日,卓越集团开发的物业分别占在管总面积的65.3%、58.7%、43.2%及41.6%;同期,第三方物业开发商开发的物业分别占在管总面积的34.7%、41.3%、56.8%及58.4%。

第三方物业管理面的增长自然也少不了收并购的功劳。2019年,卓越商企收购了武汉雨阳、浙江港湾及武汉环贸。通过该等收购,截至2020年5月31日卓越商企获得的在管总面积约为390万平方米,收购总代价约为3.56亿元。

除了通过收购获得第三方物业管理规模外,卓越商企在竞标上也下了苦功夫。

于2017年、2018年及2019年以及截至2020年5月31日止五个月,卓越商企就第三方物业开发商开发的物业分别合共投标87次、139次、120次及76次,同期中标率分别为44.8%、52.5%、40.8%及57.9%。

尽管收并购是扩大规模和摆脱母公司依赖最快捷的方式,但大规模的收并购随之而来的债务压力、人员管理及服务质量等问题都将给企业带来不小的风险。物企也终将要为上市前夕的并购狂欢而买单。

央行行长潘功胜:稳妥化解大型房企债券违约风险

2023-10-23一视同仁支持房地产企业合理融资需求,保持房地产融资平稳。土拍规则生变,或重回价高者得?

2023-10-20土拍规则调整顺应市场变化,4城取消地价限制。最高发放3万元!郑州高新区发布多子女家庭购房补贴办法

2023-10-20二孩家庭给予一次性2万元/套的购房补贴;三孩家庭给予一次性3万元/套的购房补贴。9月份郑州商品房销售8608套,销售均价12304元/平方米

2023-10-20其中商品住宅销售4961套,销售面积60.02万平方米,销售均价11513元/平方米。9月房价:下跌态势有所遏制,一线城市回稳趋势明显

2023-10-19政策效应开始显现。南京出台存量房交易资金监管新政

2023-10-19进一步激发存量房市场活力,保障存量房交易资金安全,维护买卖双方合法权益。上海优化住房公积金个人住房贷款套数认定标准

2023-10-19明确了首套住房和第二套改善型住房的认定。国家统计局:房地产实现高质量、可持续发展仍然有坚实的支撑

2023-10-18房地产的调整是有利于房地产向高质量发展方向转型。

- 12:48

- 12:21

- 11:56

- 11:54

- 11:45

- 11:45

- 11:34

- 11:09

- 11:01

- 10:57

- 10:49

- 10:46

- 10:37

- 10:27

- 10:19

- 10:10

- 10:02

- 09:59

- 09:50

- 09:48

- 09:39

- 09:08

- 09:05

- 08:58

中国城市住房价格288指数

(2023-02)1571.9点

- 0.13%

- -0.91%

| 日期 | 指数 | 环比 | 同比 |

|---|---|---|---|

| 2023.01 | 1569.9 | -0.97% | -0.14% |

| 2022.12 | 1572.1 | -0.92% | -0.11% |

| 2022.11 | 1573.9 | -0.12% | -1.08% |

| 2022.10 | 1575.8 | -0.20% | -1.01% |

| 2022.09 | 1579.0 | -0.02% | -0.87% |

| 2022.08 | 1579.3 | -0.04% | -0.62% |